野村アセットマネジメントでクレジットアナリストとしてのキャリアをスタートし、現在はBNPパリバ証券でチーフクレジットアナリスト(グローバルマーケット統括本部 投資調査本部長)を務める中空麻奈氏。クレジット市場を熟知する同氏に現状や展望を聞く。(聞き手:ZUU online編集部 菅野陽平)※インタビューは8月24日に行われました。

——日本を含めた現在の世界経済をどのように見ていらっしゃいますか?

全体的には景気回復期ですが、その成長は緩やかなものに留まっていると感じています。私はクレジットアナリストなので、クレジット市場について言及させて頂きますと、金融緩和の影響でマーケットにお金が溢れており、クレジットスプレッドもタイトなままで推移、クレジット市場はいささかバブル気味だと考えています。

「クレジットスプレッド」とは「国債利回りやスワップなどのベンチマークとなる指標にどれだけ上乗せしたら信用力が調整されるか」を表したものです。債券を分析するときは、債券単価の絶対値ではなく、クレジットスプレッドを見ることが多いです。例えば、日本企業の信用力を測る際には、JGB(日本国債)に対してどれくらい上乗せした金利を支払わないといけないかといった具合です。

信用力の低い人に対してお金を貸すときと、信用力の高い人にお金を貸すときでは、前者の方が高い金利を取りたいですよね?返済リスクが高い人ほど金利が乗ってくる。金利が「どれだけ乗ってくるか」を表したのがクレジットスプレッドとも言えます。

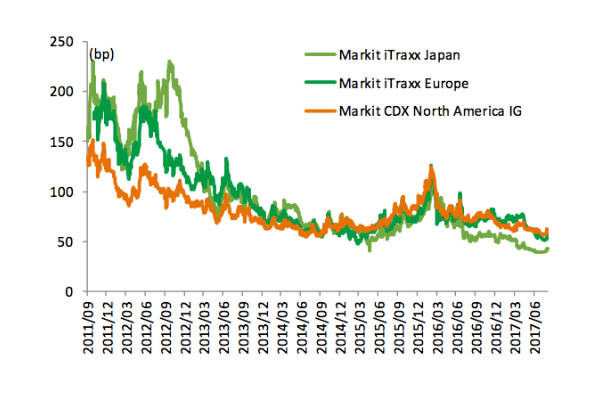

こちら(図1)は日米欧の代表的なクレジット・インデックスの推移です。3つともスプレッドが縮小していることが分かります。

そのクレジットスプレッドがタイトニングしているということは、信用力が低い発行体にも、以前より低い金利でお金を貸しているということでもあります。実際の返済能力が強化されたわけではないのですが…。

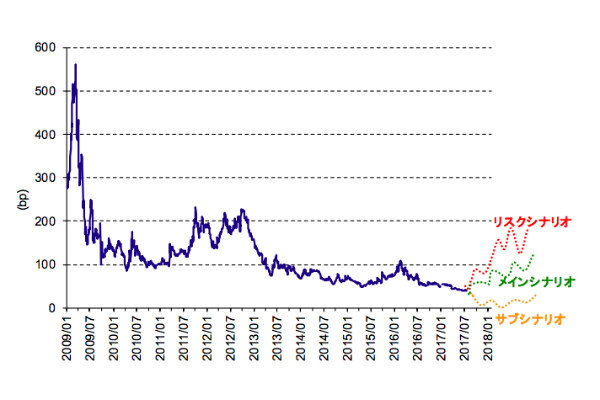

日本についてはこちら(図2)をご覧下さい。i-Traxx Japanというのは日本のクレジット市場を代表する指標です。簡単に言うとCDS(クレジットデフォルトスワップ)のインデックスです。

社債は相対取引なので、実際に取引があったり、「いくらですか?」と聞きにくる人がいたりしないと正確な価格は分からないんですよね。でも、これは株式と同じでトレードされる「気配値」があるので、私たちがクレジット市場の話をするときはi-Traxx Japanをよく引き合いに出します。

推移を確認すると、2013年前半に100ベーシスポイント(bp)を割り込んで以降、ずっとタイトニングをしています。クレジットは改善を続け、バブル気味になってきているということです。

では今後はどうかというと、FEDがバランスシートの縮小を始めるとしていますので、長期金利は緩やかな上昇になると見ています。具体的には、バランスシート縮小で、米国のクレジットスプレッドは100 bpくらい上乗せされてくると考えていますが、そうすると日本は40~50 bpくらい影響を受けてもおかしくないので、クレジットスプレッドはやや拡大傾向になるでしょう。とはいえ、大きなヘッドラインリスクも想定できないため、基本的には緑色のメインシナリオを描き、クレジットスプレッドは緩やかな上昇程度にとどまると考えています。

——個人投資家が債券を売買する機会は、株式等に比べて一般的に多くないと思います。個人投資家は、債券をどのように扱えばいいでしょうか?

確かに債券を頻繁に売買することは多くないかもしれませんが、その分、資金の置き所として有用な金融商品として考えるのはいかがでしょうか。その中でも個人向け社債は、個人投資家の資産形成、資産保全に貢献してくれるのではと注目しています。

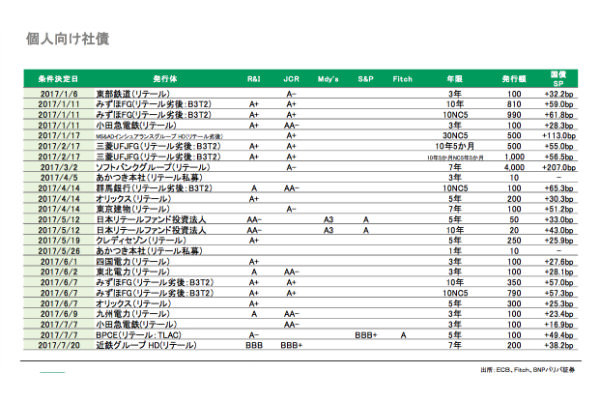

2017年に入ってから起債された個人向け社債のリストがこちら(図3)です。一番右の「国債SP」とは、日本国債を買うとき比べて上乗せしてくれるbpを表しています。この数字が大きくなればなるほど、国債よりも高い金利をもらえます。

もちろん、このスプレッドが大きいということは、それなりの理由(リスク)があることには注意が必要です。また、シニア債に比べて返済順位が劣後している劣後債や、公募に比べて流動性が低い私募債もの場合も、その特徴を理解して運用して頂きたいですね。

——個人投資家は、クレジットサイクルの考え方をどのように自身の資産運用に活かしていけばいいでしょうか?

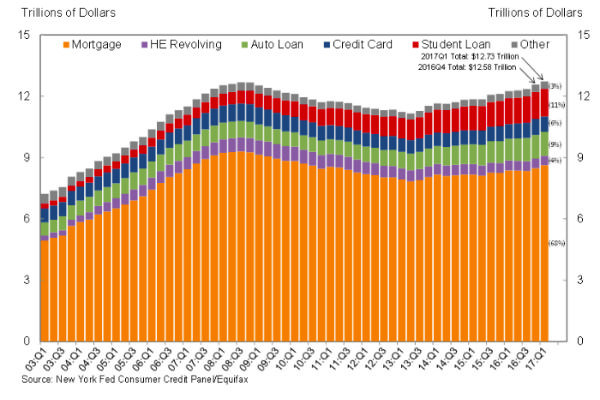

もし仮に、現在がバブルだとすると、どこかの市場に過度にお金が集まってるはずですよね。どこにお金が今集まってるかと考えると、そこが煮詰まり過ぎたとき、バブルがはじけるリスクが出てきます。たとえば、あくまで一例として、下記のデータ(図4)を見る限り、米国の家計債務が増えていることなどは注目してよいのではないでしょうか。

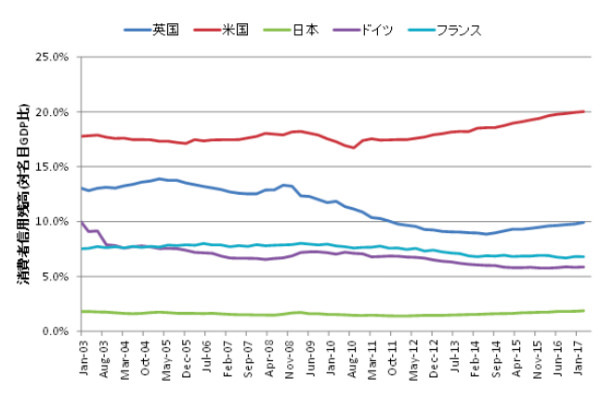

こちらのデータ(図5)は、先進主要国のロングスパンでの消費者信用残高推移です。この図を見ても赤線の米国の家計は、金融危機後、クレジットを膨らませていることが分かります。

ここで個人投資家の皆様には「じゃあ米国の家計債務がデフォルトしたらどうなるのだろうか」と頭の体操をして頂きたいのです。米国の家計がデフォルトしたって日本に住むご本人には直接関係がないわけですからね。

だけど、デフォルト数やデフォルト金額があまりにも多くなったら、米国の金融機関に悪影響がでるかもしれません。そうなった場合、米国金融機関の債券に投資していたら、直接関係してしまいますよね。そうでなくても、米国の大きな金融機関に対する悪影響が米国の金融システム全体ひいてはグローバルの金融システムに波及するかもしれません。

現在、あらゆる資産が値上がりしていて、これから買いづらいと感じると思います。しかし、上記に指摘したような「バブルはどこに起きてるかな」という視点を常に持って頂ければ、バブル崩壊の足音を聞き分けられるのではないでしょうか。

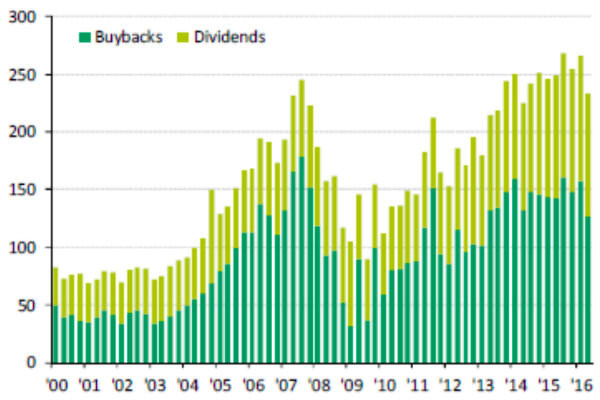

よく企業が内部留保を積み上げているという指摘を見聞きすると思いますが、これもバブルのひとつなんですね。企業には設備投資をして欲しいわけですが、実際に何をしているかというと、自社株買いとか増配といった株主還元策にお金が使われています(図6参照)。

一見、株主にとってはハッピーに見えますが、次の投資には繋がりにくいので、株価だけ上がって、実体経済と金融市場の乖離が起きていく原因にもなりえます。「金融市場で回ってるだけじゃん」って、言うことですね。

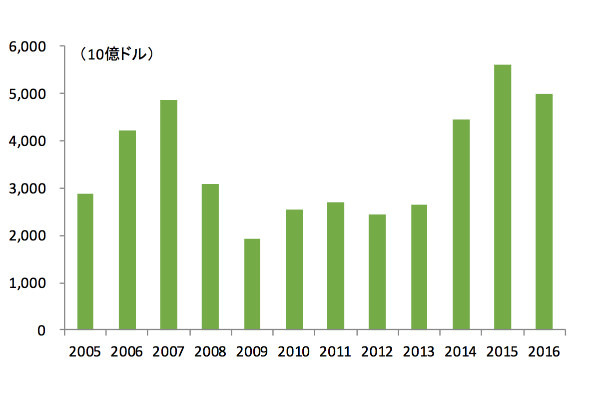

また、金利が低いときは資金調達がしやすくなるので、大型M&Aが増えやすくなります(図7参照)。2017年6月にはAmazonが自然食品スーパーマーケットのホールフーズを約140億ドルで買収しました。明らかに小売セクターの競争が激しくなり、買収合戦がうかがわれます。そうなると、この先コストコやウォルマートといったコンペティターのクレジットが毀損する可能性もあります。

お金が集まりすぎているところは、やっぱりどこかで価格調整が起きます。見極めは難しいですが、「価格調整が起きそうだな」と感じたら、さっさと居なくなることが大事になります。先にあげた例などは、1つ1つの影響は大したことがないとしても複数が絡み合うと、全体的なクレジットスプレッドやクレジット市場にも影響を与えるということを念頭に置いておいてもらえればいいかなと思います。

——クレジットサイクルでいうと、今はどのタイミングなのでしょうか?

「クレジットサイクル」って文字通りサイクルなんですよ。改善していく局面もあれば悪化していく局面もあります。今はどちらかというと、改善した局面から悪化していく局面だと思います。

ただ、サイクルが悪化しているのに、バブルが継続してスプレッドがタイトなわけですから、こういう時にこそ、ソブリンにしても企業にしても、できるだけレバレッジが低い、つまり負債が少なくバランスシートができるだけ綺麗な発行体に資産を移しておくのが、将来的なリスクに備えることに繋がると思います。

——最後に、読者へメッセージを頂けますでしょうか?

たまに個人投資家向けのセミナー講師のようなこともさせて頂いているのですが、「NISAって何?」という方もいらっしゃれば、こちらが驚くほど詳しい方もいらっしゃいます。個人投資家といっても運用資産額や経験、知識の深さは様々ですので、一言でお伝えするのは正直難しいです。

個人向け社債はまだまだ拡大する市場だと思いますので、注目しておいて頂きたいと思います。ポートフォリオの考え方としては、例えば1/3ずつに分けるといった分散投資をお勧めしたいです。株式や為替のように値上がり益狙いを1/3、預金や国債など利回りは期待できないけれど元本割れのリスクがほとんどないものを1/3、残りをある程度のリターンを狙って債券を組み込まれたらどうか、ということです。

ただし、最後に付け加えさせていただきますが、債券にもリスクがあります。できれば、格付けだけではなく、レバレッジがどれくらいか等も確認しての債券運用して頂ければより安心できるのでは、と思います。

中空麻奈(なかぞら・まな)

1991年野村総合研究所入所、野村アセットに転籍後、クレジットアナリスト。以後、モルガンスタンレー証券、JPモルガン証券を経て、2008年BNPパリバ証券入社、2011年より投資調査本部長、チーフクレジットアナリスト。財務省財政審議会にて起草委員をつとめる他、内閣府コメンテーター委員、経産省産業構造委員会委員など。主な著書に「早わかりサブプライム不況」朝日新書2009年、「ユーロ連鎖不況」PHP新書2011年、「グローバル金融規制の潮流―ポスト金融危機の羅針盤」きんざい2013年など。