相続税対策として「贈与(生前贈与)」を活用する人は多いものの、条件さえ満たせばさらに税金がおトクになる制度についてはあまり知られていません。これはいわゆる“贈与の特例”に関連するもので、上手に活用することができれば、より大きな節税効果が期待できます。制度の内容を確認していきましょう。

とくにオススメなのは、「住宅取得等資金の贈与税の特例」、「教育資金の贈与税の特例」、「結婚・子育て支援の贈与税の特例」の3つです。これらの非課税枠は、各家庭の状況に応じて活用できるものであり、また節税メリットが得られやすいという特徴があります。それぞれの制度について理解し、必要に応じて活用できるようにしておきましょう。

住宅取得等資金の贈与税の特例

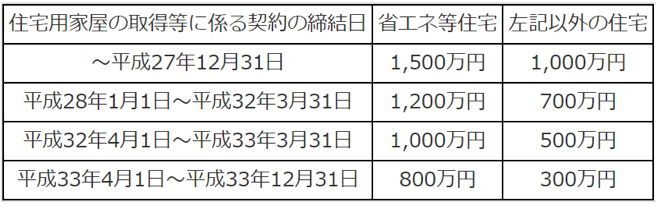

住宅取得等資金の贈与税の特例とは、子どもや孫に対して、“住宅を購入するための資金援助”をした場合、一定の金額までの贈与は非課税になる制度のことです。たとえば、住宅の契約締結日が平成28年1月1日~平成32年3月31日の場合、700万円(認定長期優良住宅等の場合は1,200万円)までの贈与については非課税となります。

※「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」国税庁

この制度は非課税となる金額が大きく、また住宅購入のタイミングに合わせて活用できることもあり、利用している方も多いようです。しかし、既存の住宅ローンに適用できるわけではなく、あくまでも新たに住宅を取得した場合の資金援助にしか適用できない点には注意が必要です。

また、贈与額が非課税枠に収まっている場合でも、必ず申告をしなければなりません。「どうせ非課税なのだから」と何もしなければ、通常の贈与と同じ税金が課せられてしまいます。また、申告期限である翌年2月1日から3月15日を超えてしまうと申告できなくなってしまうため、忘れずに申告するようにしてください。

教育資金の贈与税の特例

次に、教育資金の贈与税の特例について見ていきましょう。教育資金の贈与税の特例とは、30歳未満の子どもや孫に対して“教育資金”を贈与した場合、1,500万円までの部分が非課税となる制度のことです。住宅の特例と同じように用途が限定されているものの、非課税の対象となる金額が大きく、相続対策としても有効な手法と言えるでしょう。

しかもこの制度における教育資金とは、いわゆる学校に対して支払われる「授業料」だけでなく、民間の塾や各種スクール(スポーツ系含む)、あるいは留学のための費用等についても対象になるとされています。このように教育資金の贈与税の特例は、様々な用途に使うことができ、非常に使い勝手が良い制度です。

ただし、注意点としては、「教育費の領収書を金融機関に提出しなければならないこと」や「30歳までに使い切る必要があること」などが挙げられます。非課税対象として認められるためには、それなりの手続きを踏まなければならないと理解しておきましょう。

※「直系尊属から教育資金の一括贈与を受けた場合の非課税」国税庁

結婚・子育て支援の贈与税の特例

最後に、結婚・子育て支援の贈与税の特例についてです。これは、20歳以上50歳未満の子や孫に対して“結婚・子育て資金”を贈与した場合、1人あたり1,000万円まで(結婚関係への支払いは300万円まで)が非課税となる制度のことです。用途や非課税額は異なるものの、内容は住宅および教育資金の特例と類似しています。

適用される用途としては、結婚の場合、挙式費用や婚礼費用はもちろんのこと、新居費用や転居費用なども含まれます。また子育てに関しては、妊娠、出産、育児に関する費用だけでなく、不妊治療や産後ケア、あるいは子どもの医療費、保育料なども含まれるとされています。ただし、こちらの場合も金融機関に領収書を提出する必要があるなど、手続きが必要な点は押さえておきましょう。

※「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」国税庁

(提供:相続MEMO)

【オススメ記事 相続MEMO】

・必ずしも相続する必要はない。相続放棄とは?

・相続税。遺産を相続できるのはどんな人?どんな割合?

・相続税対策としての贈与を上手に活用しよう

・相続対策にも有効!等価交換のメリットとは

・遺言書があったらどうなる??その効力と扱い時の注意とは