新NISAとは?「つみたて投資枠」と「成長投資枠」ってなに?

NISA(ニーサ・少額投資非課税制度)は、投資で得られた利益にかかる20.315%の税金をゼロにできる制度です。税金がかからない分、利益が出た際に受け取れる金額が増えるため、お金をより効率よく増やせます。

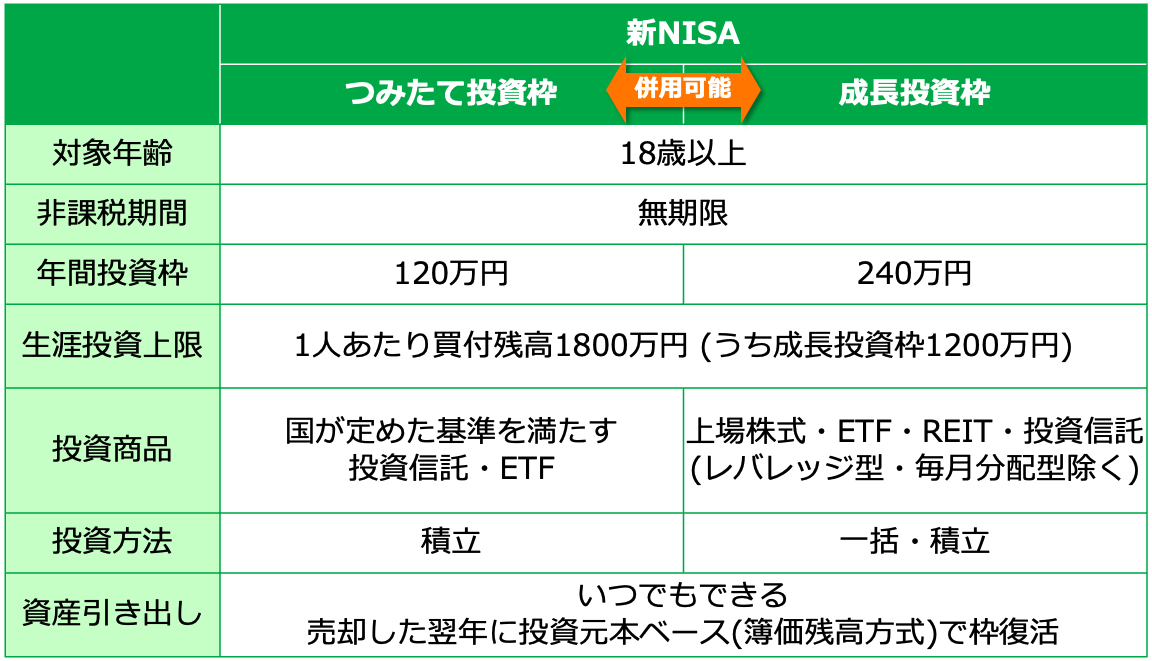

新NISAでは「つみたて投資枠」と「成長投資枠」の2つの投資枠を使って非課税の投資ができます。どちらも非課税期間は無期限。一生涯にわたって非課税の投資ができます。

つみたて投資枠と成長投資枠

積立投資専用の「つみたて投資枠」

新NISAのつみたて投資枠は、積立投資専用の投資枠です。つみたて投資枠では、年間120万円までの投資で得られた利益を非課税にできます。

つみたて投資枠の投資商品は、金融庁が定めた条件をクリアした投資信託・ETF(上場投資信託)です。もちろん、金融庁の基準を満たすから必ず値上がりする、というわけではありません。しかし、長期間の投資でお金を増やせると考えられる、手数料の安い商品が揃っています。

つみたて投資枠では、あらかじめ指定した日に指定した金額が自動的に引き落とされ、積立投資が行われます。ですから、いったん設定すれば、あとは設定を変えない限り自動的に積立投資を続けてくれますので、手間がかかりません。また、大手ネット証券を中心に積立投資のお金をクレジットカードで支払う「クレカ積立」にも対応。投資でお金を増やしながら、クレジットカードのポイントももらえます。

一括投資もできる「成長投資枠」

一方、新NISAの成長投資枠は、積立投資だけでなく一括投資もできる投資枠です。成長投資枠では、年間240万円までの投資で得られた利益を非課税にできます。

成長投資枠の投資商品は上場株式、ETF、REIT(不動産投資信託)、投資信託です。つみたて投資枠と同じ商品にも投資できますし、それ以外の商品にも幅広く投資ができます。

ただし、成長投資枠では、

【株式】

- 整理銘柄(上場廃止が決定した銘柄)

- 監理銘柄(上場廃止の可能性がある銘柄)

【投資信託】

- 信託期間20年未満(20年以内に運用が終了する商品)

- レバレッジ型(先物やオプションなどを利用して指標の2倍・3倍の値動きを目指した運用を行うタイプの商品)

- 毎月分配型(分配金を毎月支払うタイプの商品)

には投資ができません。

これらの商品は長期の資産形成には向きませんので、これから投資でじっくりお金を増やしたい人にとってはむしろメリットとなる設計です。

新NISAでの投資は1人あたり1,800万円まで

つみたて投資枠と成長投資枠は併用できます。つみたて投資枠は年間120万円、成長投資枠は年間240万円ですので、毎年合計360万円まで投資できます。しかし、いくらお金があったとしても、ずっと毎年360万円ずつ投資できるわけではありません。新NISAで非課税投資ができる金額は、生涯にわたる非課税限度額まで。これを生涯投資枠といいます。生涯投資枠の上限は1,800万円です。

生涯投資枠は、つみたて投資枠だけで1,800万円使い切ることができます。一方、成長投資枠だけの場合は1,200万円が上限です。したがって、生涯投資枠を使い切りたい場合は最低でも600万円はつみたて投資枠での投資が必要です。

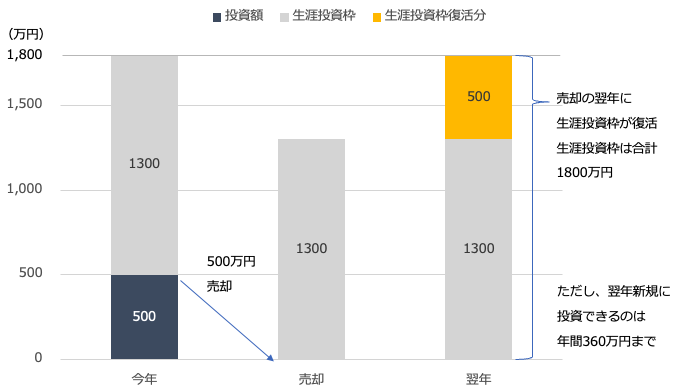

生涯投資枠は売却の翌年に復活する

新NISAでは、いつでも資産を売却して引き出せます。新NISAの資産を売却すると、売却した翌年に「投資元本ベース」で生涯投資枠が復活します。

たとえば、投資元本500万円分の資産が値上がりして1,000万円(評価益500万円)になったとします。このとき、この資産をすべて売却すると、手元に得られるお金は1,000万円ですが、翌年に復活する生涯投資枠は投資金額の500万円分となります。なお、生涯投資枠を使い切っていなくても、売却の翌年に売却した分だけ復活します。

生涯投資枠復活のイメージ

ただし、翌年以降も新規に投資できる金額は最大でも年間360万円(つみたて投資枠120万円+成長投資枠240万円)です。

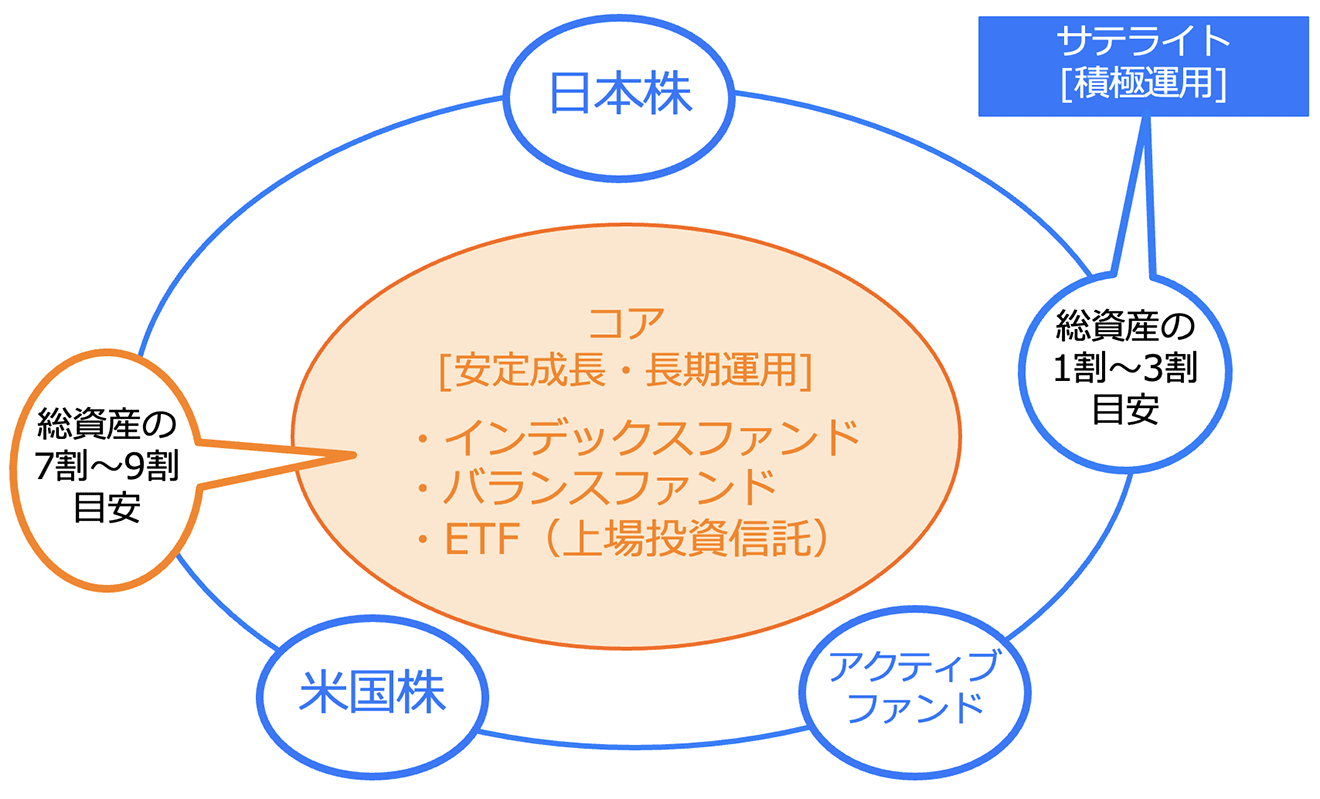

新NISAを活用してどんな投資をするのがいい?

新NISAで安定的にお金を増やしていくために取り入れたい戦略に「コア・サテライト戦略」があります。コア・サテライト戦略は、自分の資産をコアとサテライトに分けて運用する戦略です。資産の大部分にあたる7〜9割は「コア資産」で堅実にお金を増やしつつ、残りの1〜3割は「サテライト資産」にして、積極的に利益を狙いにいきます。

コア・サテライト戦略

詳しくは以前の記事でも紹介していますが、新NISAでもまずはコア資産を作り、余裕が出てきたらサテライト資産を作るのがよいでしょう。具体的には、

- つみたて投資枠でコア資産を作る

- つみたて投資枠でコア資産を作りつつ、成長投資枠でサテライト資産として個別株に投資する

- 給料や年金の上乗せ収入を得るべく、高い配当金や分配金が得られる資産に投資する

といった方法が考えられます。

つみたて投資枠でコア資産を作る

これから投資を始めるならば、まずはつみたて投資枠だけを利用してコア資産を作りましょう。つみたて投資枠では、バランスファンド・インデックスファンドといった投資信託に投資するのがおすすめです。

投資信託を選ぶときには、自分の「リスク許容度」(いくらまで損に耐えられるかの度合い)を考えて選びましょう。

リスク許容度は「収入が多い」「資産が多い」「年齢が低い」「投資経験がある」ほど高くなります。しかし、いくら客観的に見てリスク許容度が高そうでも、当の本人がリスクに対して慎重ならば、その人のリスク許容度は低くなります。

たとえば、リスク許容度が低いならば株式だけでなく債券や不動産(REIT)にも投資するバランスファンド、リスク許容度が高いならば全世界の株式に投資するインデックスファンドという具合に使い分けます。特に新NISAでは「オルカン」の愛称で知られている「全世界株型インデックスファンド」が人気ですが、必ずしも自分に合っている商品とは限りません。

リスク許容度は、高いからいい、低いからダメというものではありません。リスク許容度は人それぞれ異なります。自分のリスク許容度を把握したうえで、そのリスク許容度にあった投資商品を選ぶことが大切です。

「オルカン」が気になった方はこちらの記事もぜひチェックください。

個別株も数百円から購入できる

成長投資枠では個別株にも投資できます。最近は、各社の株式分割(1株を複数の株に分けること)が進んでいるため、以前よりも株式投資に必要なお金が少なくなっています。さらに、各証券会社では1株(単元未満株)から投資できるようになっています。株は原則100株単位(単元株)で購入しますが、これを1株で購入できるのです。100株なら数万円、数十万円する銘柄も、1株なら数百円、数千円です。

1株の株主でも、配当金は1株分もらえます。さらに、1株の株主でも「株主優待」がもらえる銘柄もあります。1株でもらえる株主優待の多くは「自社取扱製品の割引購入ができる」といった割引券です。インフレで家計が苦しいなか、品物が割引で購入できれば、生活費の節約ができますし、上手に活用すれば投資した金額の元も取れるでしょう。

また、リスクを減らす観点で考えれば、銘柄を複数の業種に分散させることも大切です。もっとも、何百銘柄も分散する必要はありません。25銘柄を超えるとそれ以上分散投資効果は高まらないというデータもありますし、何より管理も大変です。10銘柄から20銘柄程度に絞って投資するのがよいでしょう。

配当金を安定的にもらえる「高配当株」

成長投資枠で高配当株・高配当株ファンド・ETF(上場投資信託)に投資することで、安定した配当金・分配金がもらえます。高配当株は、高い配当金をもらえる株のこと。厳密な定義はありませんが、配当利回り(株価に占める配当金の割合)が3%だと高配当株とされます。

たとえば、新NISAの成長投資枠で高配当株を1,000万円持っていて、配当利回りが4%なら、毎年40万円の配当が非課税で受け取れます。

また、資産形成期のうちに高配当株に投資をしておき、資産が増えた場合は、その分配当も増えます。たとえば、高配当株に投資した1,000万円が1,500万円になったら、毎年60万円の配当が非課税で受け取れるように。定年後、年金の上乗せになるお金が安定的にもらえたら、生活にもゆとりがでるでしょう。

なお、高配当株は配当利回りの高さだけで飛びついてはいけません。配当利回りは「1株あたりの配当金÷株価×100」と、計算式に株価が含まれています。したがって、「株価下落で配当利回りが高い」銘柄もあるかもしれないのです。

株価が下がる主な理由は業績悪化です。業績悪化が続けば、配当を減らす「減配」や配当をなくす「無配」の可能性が高まります。減配や無配になれば、株価はさらに下がるでしょう。ですから、業績や財務の健全性をしっかりとチェックの上、高配当株に投資しましょう。

配当金を安定的にもらえる「REIT」

REITは「不動産投資信託」といって、文字通り不動産に投資する投資信託です。

REITは、多くの投資家から集めたお金で、オフィスビル、商業施設、物流施設、ホテル、住宅などの不動産を購入し管理します。また、管理している不動産を貸すことで賃貸収入を得たり、売却したりすることで売買益を得たりします。そうして得られた利益からコストを差し引いたお金を、投資金額に応じて投資家に分配します。

REITは数万円から購入できるため、実際に不動産を購入して運用する不動産投資よりも気軽に不動産に投資できます。

REITは一般的な投資信託とは異なり、原則的に利益がそのまま投資家に分配されることになっています。利益の90%以上を分配した投資法人は法人税が免除される旨が租税特別措置法によって定められているためです。

実際、気になる分配金利回り(投資家に還元する分配金の水準を測る目安となる指標。年間分配金÷直近の基準価額)も高水準。日本取引所グループが毎月発行している「月刊REITレポート」(2024年3月版)によれば、東証REIT指数(東証市場に上場するREIT全銘柄を対象とした「時価総額加重型」の株価指数)の予想年間分配金利回りは4.40%となっています。

「REIT」に興味を持たれた方は、こちらの記事もぜひチェックください。

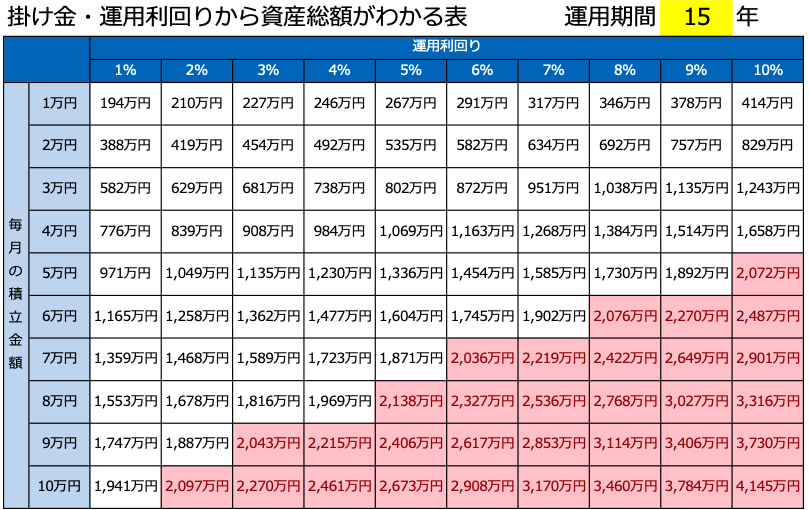

新NISAではどれくらいお金が増える?

新NISAを利用して投資した場合、どれくらいお金が増えるのでしょうか。早見表を使ってシミュレーションしてみましょう。

15年にわたって新NISAで積立投資を行い、年1〜10%の運用利回りが得られたときの資産総額は、次の表のとおりです。

掛け金・運用利回りから資産総額がわかる表(15年)

縦の列が毎月の積立金額、横の行が運用利回りを表します。そして、縦横の交差するところが運用後の資産総額です。月10万円の積立投資を15年続けると、生涯投資枠の1,800万円を使い切ります。

資産総額が2,000万円を超えたところは赤色で示しています。たとえば、毎月8万円ずつ積立投資した場合、運用利回り5%で2,000万円を達成します。毎月5万円で資産を2,000万円以上にするには運用利回り10%が必要。リスクの高い投資を行わないと、目指せないことがわかります。

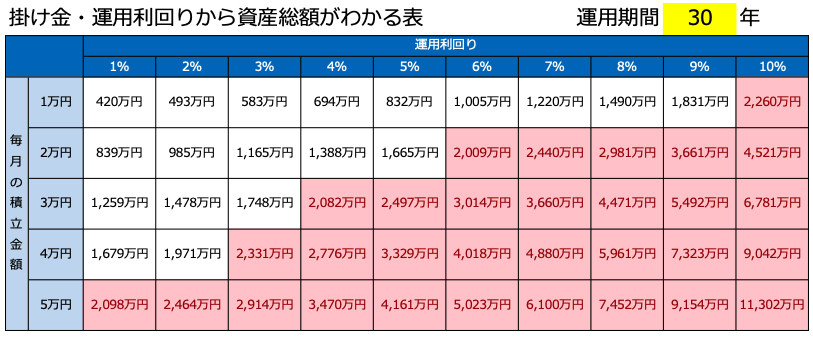

では、投資期間を倍の30年にしたらどうでしょうか。

掛け金・運用利回りから資産総額がわかる表(30年)

運用期間が30年の場合、月5万円ずつの投資で新NISAの生涯投資枠1,800万円を使い切ります。このとき、仮に運用利回りが1%だったとしても資産は2,000万円を超えます。月2万円でも6%、月3万円でも4%で2,000万円に届きます。

これは、投資の利益を再投資することで得られる複利効果の影響です。複利効果は時間が長くなればなるほどお金が増えるスピードが増していきますので、少ない積立金額でもお金を増やしやすくなります。詳しくは、以前の記事で詳しく紹介していますので、ご覧ください。

元本割れせずに堅実に増やしたいなら「15年」以上が目安

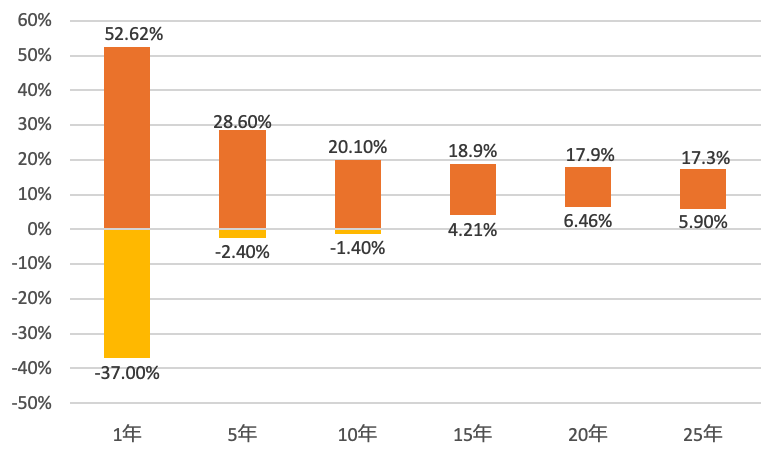

元本割れせずに堅実に増やしたいなら「15年以上」の長期投資を行うことが一つの目安になります。

投資の名著とされる『ウォール街のランダム・ウォーカー<原著第13版>』(バートン・マルキール著)では、1950年以降のデータで、広く分散された株価指数の一例として「S&P500」に15年以上長期投資することで元本割れしないという分析結果を紹介しています。

「S&P500」の平均リターンのちらばり方(1950年〜2020年)

また、金融庁「つみたてNISA早わかりガイドブック」および「NISA早わかりガイドブック」では、1985年以降の期間で長期・積立・分散投資を20年続けると、元本割れしないという分析結果が公表されています。

上記はあくまでも過去データの検証なので、将来も絶対に元本割れしないという保証はありませんが、15年、20年と長期で投資を続けていれば、仮にその間に暴落があったとしても元本割れせずに堅実に増やせる可能性が高いでしょう。

新NISAは、投資でお金を増やしたいなら優先して活用したい制度です。長期・積立・分散投資でお金を堅実に増やすためには、できるだけ早く始めて長く続けることが大切。将来の資産形成のために、今行動しましょう。

この記事を書いた人

(株)Money&You代表取締役。中央大学客員講師。慶應義塾大学経済学部卒業後、外資系生保にて資産運用リスク管理業務に従事。2015年に(株)Money&Youを創業し、現職へ。マネーコンサルタントとして、資産運用・税金・Fintechなどに関する執筆・監修、書籍、講演などマネーリテラシー向上に努めている。著書は「はじめてのNISA&iDeCo」(成美堂)など多数。日本証券アナリスト協会検定会員。ファイナンシャルプランナー(AFP)。