(画像=ZUU online編集部)

【目次】

①Link−UIPOの基礎情報

②ビジネスモデル解説(執筆=株価プレス管理人)【7/10更新】 ※一部有料会員限定

③IPOジャパン編集長 西堀敬 氏のコメント 【7/16更新】 ※有料会員限定

- 会社名

- 株式会社Link−U

- コード

- 4446

- 市場

- マザーズ

- 業種

- 情報・通信業

- 売買単位

- 100株

- 代表者名

- 松原 裕樹 /1989年生

- 本店所在地

- 東京都千代田区神田駿河台四丁目4番1号

- 設立年

- 2013年

- 従業員数

- 41人 (2019/05/31現在)(平均29.1歳、年収623.2万円)

- 事業内容

- サーバー技術を用いたデータ配信、分析・処理を主としたインターネット事業

- URL

- https://www.link-u.co.jp/

- 株主数

- 6人 (目論見書より)

- 資本金

- 43,450,000円 (2016/06/13現在)

- 上場時発行済み株数

- 4,455,000株(別に潜在株式216,100株)

- 公開株数

- 589,900株(公募251,000株、売り出し262,000株、オーバーアロットメント76,900株)

- 調達資金使途

- サーバー費用、人件費および人材採用教育費、オフィス増床、借入金の返済

- 連結会社

- なし

- スケジュール

- 仮条件決定:2019/07/01→2,580~2,820円に決定

- ブックビルディング期間:2019/07/02 - 07/08

- 公開価格決定:2019/07/09→2,820円に決定

- 申込期間:2019/07/10 - 07/16

- 払込期日:2019/07/17

- 上場日:2019/07/18→初値5,760円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:

SMBC日興証券 (SMBC日興証券の詳細記事はこちら)

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:野村證券

- 引受証券:極東証券

- 引受証券:いちよし証券

- 引受証券:エース証券

- 引受証券:岡三証券 (岡三証券の詳細記事はこちら)

- 大株主

- 松原裕樹 1,800,000株 40.72%

- 山田剛史 1,800,000株 40.72%

- (株)メディアシーク 400,000株 9.05%

- 前田有幾 120,000株 2.71%

- (株)セレス 42,000株 0.95%

- (株)ACCESS 42,000株 0.95%

- 井上裕貴 26,000株 0.59%

- 広畑壮一郎 26,000株 0.59%

- 村上航規 26,000株 0.59%

- 友野拓也 26,000株 0.59%

- 松田暁 26,000株 0.59%

- 業績動向(単位:百万円)売上高 営業利益 経常利益 純利益

- 2017/7 単独実績 628 278 279 166

- 2018/7 単独実績 610 207 211 149

- 2019/4 単独3Q累計実績 818 374 374 261

- ロックアップ情報

- 指定された株主は上場後90日目の令和元年10月15日または上場後180日目の令和2年1月13日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×公開価格)

- 16億6351万8000円(589,900株×2,820円)

- 潜在株数(ストックオプション)

- 216,100株

- ビジネスモデル解説(執筆=株価プレス管理人)

- Lⅰnk-Uのビジネスモデル解説

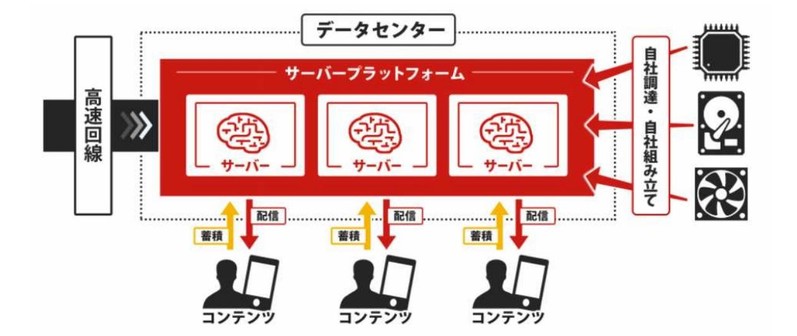

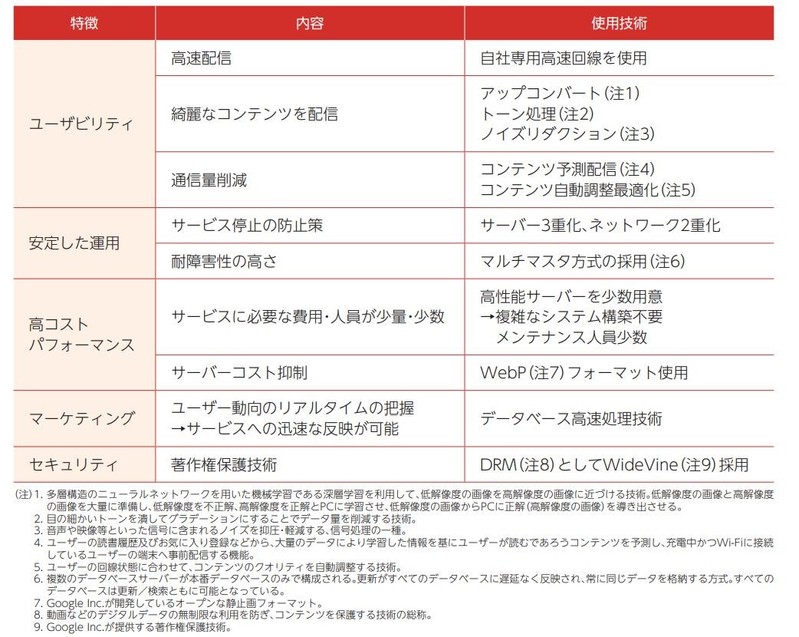

Lⅰnk-Uは自社設計のオリジナルサーバーを基軸としたデータ配信と、そのデータを適切に蓄積・分析・処理するAIソリューションをワンストップで提供する、サーバープラットフォームビジネスを展開する企業である。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

■事業内容

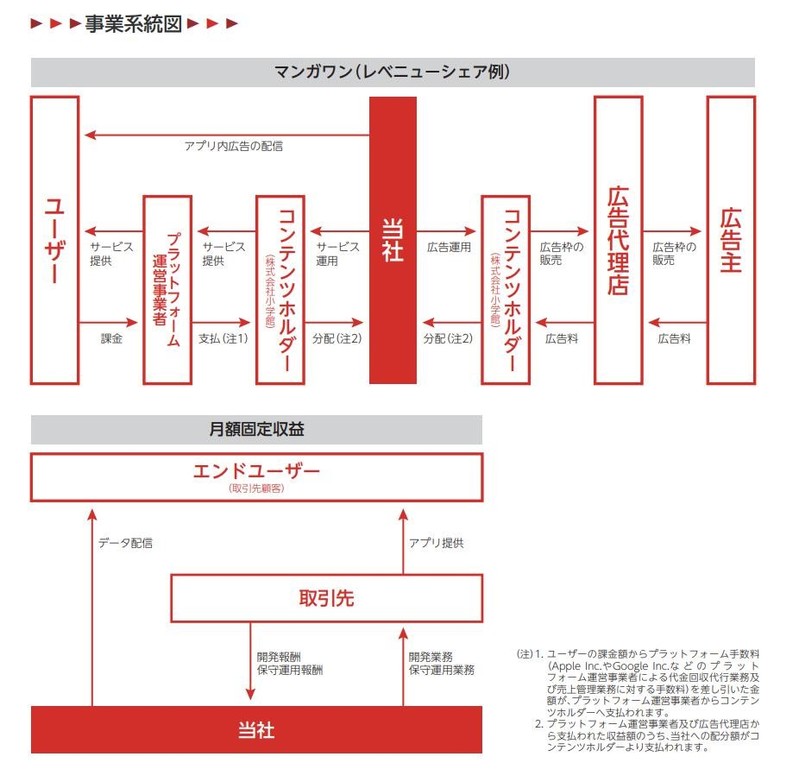

同社の事業は①リカーリングサービス、②初期開発・保守開発サービスの2事業から構成されている。

・①リカーリングサービス

リカーリングサービスは、具体的には下記サービスを提供している。

1. サーバーの調達、システムの構築及びデータセンター設置のサーバー保守運用

2. スマートフォンアプリケーションの開発・アップデート

3. サービス運用及び広告運用の組み合わせ

上記を主に電子書籍配信サービスに向けて提供中である。電子書籍配信サービスはマンガコンテンツを中心に配信しているが、同社の技術を利用して動画コンテンツや小説コンテンツ等の配信も合わせて行うことで、他サービスとの差別化が可能である。

収益構造としては、コンテンツホルダー(ex.出版社)からのレベニューシェア収益及び月額固定収益から構成されている。サービス提供先が増えユーザーの拡大がなされれば、同社の継続的な収益も拡大するモデルである。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

同社のサーバープラットフォームは、エンターテインメント領域で幅広く利用されており、トラヒック量は下記のように増加している。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

・②初期開発・保守開発サービス

初期開発・保守開発サービスは、リカーリングサービス案件獲得のための受託開発サービスである。

取引先が新規で電子書籍配信サービス等を立ち上げる際、もしくは既存サーバーからの乗り換える際に、同社がサーバープラットフォーム・アプリケーションなどを保守運用も見据えて、ワンストップでサービス提供している。

同社はリカーリングサービス拡大による継続的な成長を目指している。初期開発・保守開発サービスは、リカーリングサービス受注の前段階でのサービスとしての位置付けである。

■部門別売上

2018年7月期 売上高6.1億円

・リカーリングサービス 売上高5.8億円

・初期開発・保守開発サービス 売上高0.3億円

既に2018年7月期の段階でリカーリングサービス中心の売上構成である。ただし主要顧客・小学館の全体売上高における割合が81.8%と大きくなっている。

2019年7月期Q3(累計) 売上高8.2億円

・リカーリングサービス 売上高6.3億円

・初期開発・保守開発サービス 売上高1.9億円

リカーリングサービス売上の着実な拡大に加えて、初期開発・保守開発サービスが複数の大型案件発生により大幅な増収を達成している。

■業績推移

2016年7月期 売上高3.9億円、経常利益1.9億円、当期純利益1.3億円

2017年7月期 売上高6.3億円、経常利益2.8億円、当期純利益1.7億円

2018年7月期 売上高6.1億円、経常利益2.1億円、当期純利益1.5億円

2019年7月期(予想) 売上高11億円、経常利益3.8億円、当期純利益2.7億円

2018年7月期は対前年同期比で若干の減収減益となったものの、2019年7月期は大幅な増収増益を見込んでいる。Q3までに売上高8.2億円、経常利益3.7億円を計上しており、通期予想達成に向けた進捗は順調である。

■財務状況

2018年7月期末時点で、資産合計7.3億円に対して、純資産合計5.5億円となっており、自己資本比率76%である。

現預金4.5億円を有し、資産合計の60%以上を現預金が占める状態であり、財務基盤は非常に安定している。

■資金使途

IPOにより7.7億円を調達の予定しており、主な資金使途は下記となっている。

・顧客数増加及び機能拡充に対応するための内部サーバー費用等 2.8億円

・新規エンジニア等の確保を目的とした人件費 3.8億円

・人員増加によるオフィス増床費用 1.0億円

・金融機関からの借入金の返済 0.1億円

調達資金の大半を、今後の事業拡大に向けた設備投資及び人材投資に充当する計画である。

■株主状況

松原社長及び山田取締役CTOが40.7%の同率の第1位株主。両者で80%以上の株式シェアを有しており、安定的な株主構成である。

個人中心の株主構成であるが、事業会社としてメディアシーク<4824>が株主シェア9.1%、セレス<3696>、ACCESS<4813>が同率の0.95%の株主シェアを有する株主として存在する。

ファンド等の金融機関の株主参入はない、

■今後の注目ポイント

主に電子書籍に向けた、サーバー等の配信プラットフォームを提供する企業のIPO案件である。継続的な収益が期待できるリカーリングサービスが既に積み上がっている。

電子書籍中心にサービスを提供しているが、同社は大量のデータを高速かつ安価に捌くことができる、という技術的優位性を持ちサービスを提供している。

電子書籍市場において小学館を主要顧客としており、既に一定の知名度及び地位を確立している。今後も同市場の拡大とともに、同社の成長も期待できる。

電子書籍サービスに加えて、同社の優位性を活かせる市場及び顧客の獲得を行うことができるのか、という点が今後の同社成長の鍵を握ると考えられる。