【目次】

①ステムリムIPOの基礎情報

②ビジネスモデル解説(執筆=株価プレス管理人)【8/1更新】 ※一部有料会員限定

③IPOジャパン編集長 西堀敬 氏のコメント 【8/1更新】 ※有料会員限定

- 会社名

- 株式会社ステムリム

- コード

- 4599

- 市場

- マザーズ

- 業種

- 医薬品

- 売買単位

- 100株

- 代表者名

- 代表取締役会長CEO 冨田 憲介 /1949年生

- 本店所在地

- 大阪府茨木市彩都あさぎ七丁目7番15号

- 設立年

- 2006年

- 従業員数

- 20人 (2019/05/31現在)(平均39歳、年収530.4万円)

- 事業内容

- 生体内に存在する幹細胞を活性化し、損傷組織の再生を誘導する医薬品・医療機器および遺伝子治療など製品の研究、開発、製造、販売

- URL

- https://stemrim.com/

- 株主数

- 29人 (目論見書より)

- 資本金

- 812,475,000円 (2019/07/05現在)

- 上場時発行済み株数

- 50,282,700株(別に潜在株式8,792,700株)

- 公開株数

- 9,660,000株(公募6,000,000株、売り出し2,400,000株、オーバーアロットメント1,260,000株)

- 調達資金使途

- 研究・実験施設の設立、研究開発のための運転資金、事業拡大に伴う人件費

- 連結会社

- なし

- スケジュール

- 仮条件決定:2019/07/24→1,000~1,700円に決定

- ブックビルディング期間:2019/07/25 - 07/31

- 公開価格決定:2019/08/01→1,000円に決定

- 申込期間:2019/08/02 - 08/07

- 払込期日:2019/08/08

- 上場日:2019/08/09→初値930円

- シンジケート ※会社名をクリックすると外部サイトへ飛びます

- 主幹事証券:

SMBC日興証券 (SMBC日興証券の詳細記事はこちら)

- 引受証券:大和証券

- 引受証券:野村證券

- 引受証券:みずほ証券

- 引受証券:SBI証券

(SBI証券の詳細記事はこちら)

- 引受証券:いちよし証券

- 引受証券:岡三証券 (岡三証券の詳細記事はこちら)

- 引受証券:楽天証券 (楽天証券の詳細記事はこちら)

- 引受証券:西村証券

- 大株主

- 玉井克人 10,500,000株 19.78%

- 玉井佳子 5,400,000株 10.17%

- 冨田憲介 5,025,000株 9.47%

- 大久保俊幸 4,650,000株 8.76%

- (株)SMBC信託銀行信託口08900027 2,850,000株 5.37%

- 山崎尊彦 2,700,000株 5.09%

- みやこ京大イノベーション投資事業有限責任組合 2,443,200株 4.60%

- 大阪バイオファンド投資事業有限責任組合 2,433,300株 4.58%

- 大和日台バイオベンチャー投資事業有限責任組合 2,333,100株 4.40%

- 金崎努 2,115,000株 3.98%

- 業績動向(単位:百万円)売上高 営業利益 経常利益 純利益

- 2017/7 単独実績 300 -160 -157 -123

- 2018/7 単独実績 200 -375 -327 -323

- 2019/4 単独3Q累計実績 100 -506 -506 -505

- ロックアップ情報

- 指定された株主は上場後180日目の令和2年2月4日までは普通株式の売却ができず(例外あり)

- 調達額(公開株数×公開価格)

- 96億6000万0000円(9,660,000株×1,000円)

- 潜在株数(ストックオプション)

- 8,792,700株

- ビジネスモデル解説(執筆=株価プレス管理人)

-

ステムリム<4599>は、怪我や病気により損傷し機能を失った生体組織の機能的再生・治癒を促進する医薬品である、「再生誘導医療」の研究開発を行うバイオベンチャー企業となっている。

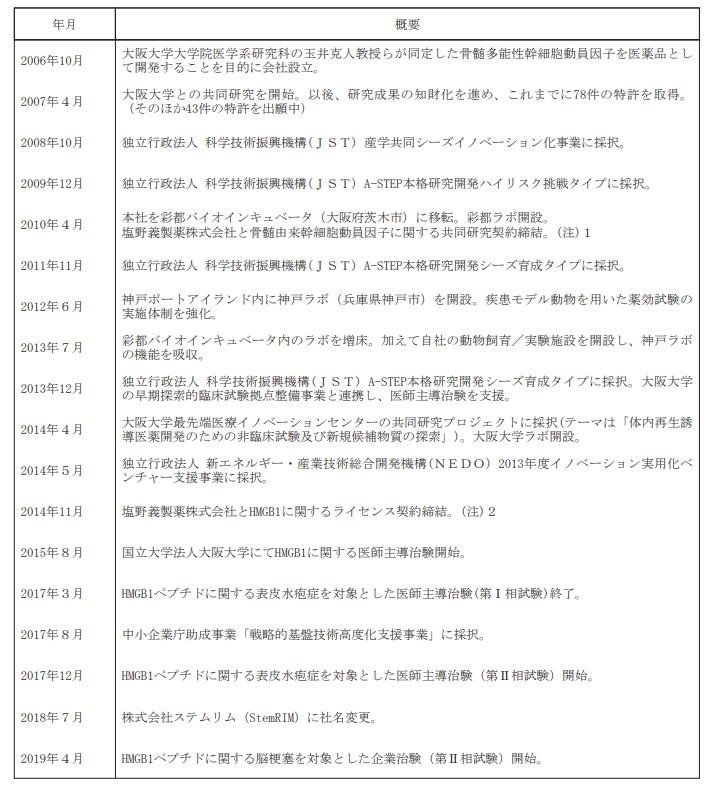

■沿革

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

同社は、大阪大学大学院・玉井克人教授らが同定した骨髄多機能性肝細胞動員因子を医薬品として開発することを目的に2006年10月に設立された、大阪大発のベンチャー企業である。

■ 事業の内容

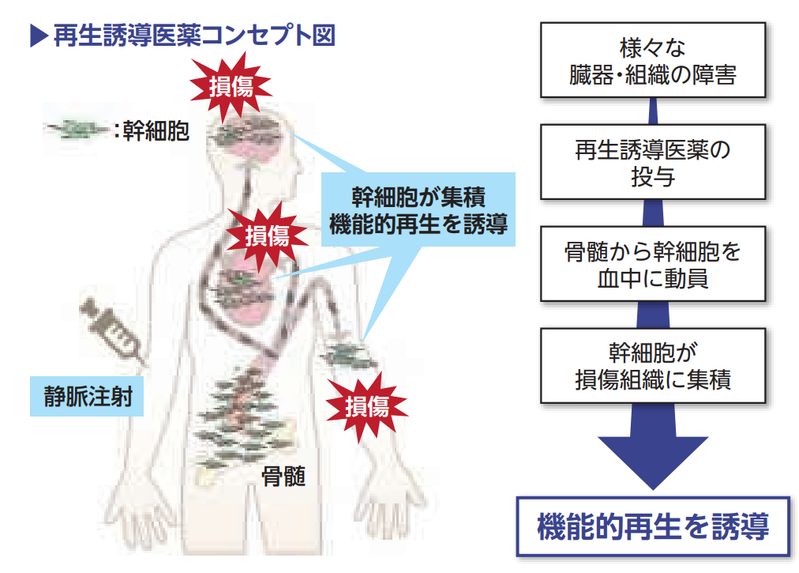

同社が研究開発を行う再生誘導医薬は、従来型の再生医療とは異なり、生きた細胞の投与を必要としない。医薬品の投与により、患者自身の体内に存在する幹細胞を活性化する方法で、より簡便かつ安全に、治療効果の高い再生医療の実現が可能である。

再生医療は従来の移植医療が抱える制約を解消し、同等の治療効果が得られるとして近年注目を集めるものの、生きた細胞を用いるため安全性への懸念等、多くの課題も存在する。

同社が大阪大学と共同研究を通じて開発を進めている「再生誘導医薬」は、製品として生きた細胞を用いることなく、物質(化合物)の投与によって、再生医療を実現する新しい再生医療である。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

■ 事業モデル

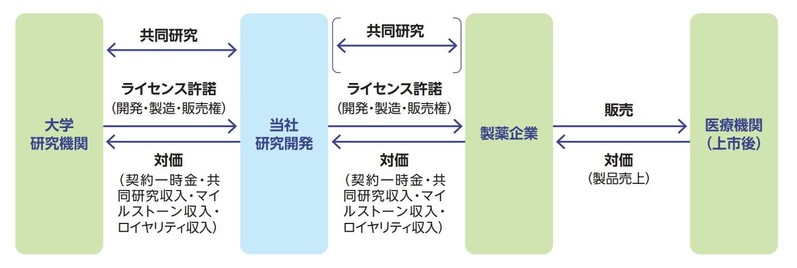

同社は自社及び大学等の研究機関との、医薬品の共同研究が主な業務となる。研究成果を活用したスクリーニング等により、再生誘導医薬シーズの探索を行っている。

医薬品の候補物質については、自社単独及び共同研究先と共同で特許を出願し、知的財産の構築を進めている。また自社もしくは研究機関・パートナー企業と共同で、製造方法の開発・安全性試験・初期臨床試験等を行う。

そして医薬開発の成功可能性と知的財産価値を高めた上で、内外の製薬企業に対し製品の開発権・販売権等をライセンスアウトする。ライセンスアウトにより同社は、契約一時金、開発の進捗に応じて支払われるマイルストーン収入、製品の市場投入後に売上高の一定割合が支払われるロイヤリティ収入、売上高に対する目標値を達成するごとに支払われる販売マイルストーン収入等を得る事業モデルである。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

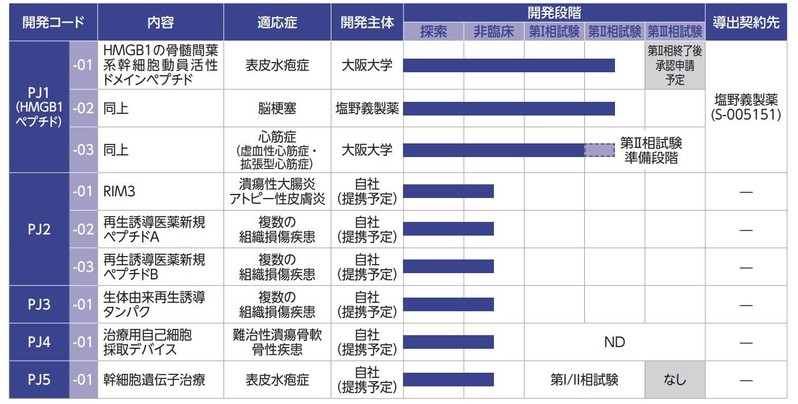

■ 開発パイプラインの進捗状況

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

同社には5つのパイプラインが存在する。その中で、PJ1(再生誘導医薬HMGB1ペプチド)の開発が進んでいる。同物質は塩野義製薬とライセンス契約を締結。既に受領済みの契約一時金及びマイルストーン収入に加え、今後の開発進捗に応じたマイルストーン収入及び製品の市場投入後のロイヤリティの受領が計画されている。

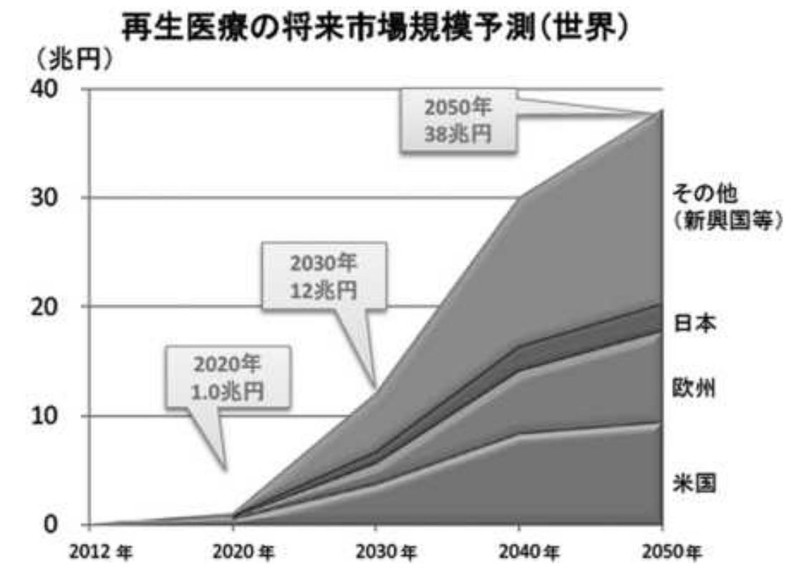

■ 再生医療の将来市場規模予測

再生医療市場はまだ市場自体が立ち上がりを見せた状態であり、今後急速な市場拡大が見込まれている。

(画像=新株式発行並びに株式売出届出目論見書)

(画像=新株式発行並びに株式売出届出目論見書)

世界的には2020年1兆円の市場規模が、2050年には38兆円にまで拡大すると予想されている(経済産業省「再生医療の実用化・産業に関する報告書」より)

■ 業績推移

2016年7月期 売上高6.0億円、経常利益2.4億円、当期純利益2.0億円

2017年7月期 売上高3.0億円、経常利益▲1.6億円、当期純利益▲1.2億円

2018年7月期 売上高2.0億円、経常利益▲3.3億円、当期純利益▲3.2億円

2019年7月期 売上高1.0億円、経常利益▲7.0億円、当期純利益▲7.0億円

いずれのパイプラインも研究開発の段階であり、足元では赤字が継続。2019年7月期は塩野義製薬から臨床データ使用許諾の対価として、1億円の売上を見込んでいる。

■ 財務状況

2018年7月期末時点で、総資産19.2億円に対し純資産合計18.7億円。また18.4億円の現預金を保有しており、財務状態に懸念はない。

■ 資金使途

IPOにより上限117億円の資金調達を行う計画である。調達資金は下記の使途を予定している。

・ 「再生誘導医学研究所」及び「動物実験施設」の設立資金 92億円

・ 既存及び新規パイプラインの研究開発 24億円

調達資金の大半が、今後の研究開発のための再生誘導医学研究所及び動物実験施設の設立に充当される計画である。

■ 株主状況

筆頭株主は玉井教授であり株主シェア20%。また第2位株主は玉井佳子氏(同10%)。冨田社長は第3位株主(同9.5%)となっている。

第5位株主のSMBC信託銀行信託口(同5.4%)は、塩野義製薬が委託した信託財産であり、議決権は塩野義製薬が有している。

みやこ京大イノベーション投資事業有限責任組合(同4.6%)、大阪バイオファンド投資事業有限責任組合(同4.6%)、大和日台バイオベンチャー投資事業有限責任組合(同4.4%)を始め、複数のVCが株主として参入。VC比率は約20%となっている。

■ 今後の注目ポイント大阪大学発の創薬系バイオベンチャー企業のIPO案件である。まだ研究開発の段階であり、足元は赤字が継続中。

パイプラインの中では、PJ1(再生誘導医薬HMGB1ペプチド)の開発が進んでおり、既に塩野義製薬とライセンス契約を締結。また塩野義製薬は実質的な株主として同社を支援している。

開発の進捗そして市場投入がなされれば、マイルストーン収入、ロイヤリティ収入が今後見込まれる。既に臨床研究を準備中のPJ1が、今後順調に市場投入にまで至ることができるのか、という点が同社の注目ポイントと考えられる。