世界中にインフレの波が押し寄せた2022年。米国では、物価動向を示す指標(PCEコアデフレーター)が約40年ぶりの高水準になりました。米金融当局は、物価の上昇に対応するために歴史的なスピードで政策金利を引き上げて、大きな話題になりました。

年が明けて2023年に入ると、物価上昇は徐々に収束傾向にあります。日本国内では、政府補助金の助けもあり、9月第3週の時点でガソリン価格が18週ぶりに値下がりしました。家計への負担が少しだけ減ったことを実感している人はいるかもしれません。

現在、各国の金融政策に影響を与える資源・エネルギー、鉄鋼や非鉄金属、小麦などの商品市況はどうなっているのでしょうか。

原油価格の動き

まずは、資源・エネルギー価格の代表的な存在であり、ガソリン価格変動のきっかけになる原油価格を見てみましょう。

原油価格の国際的な指標となるWTI原油先物価格は、2021年の半ばから上昇を開始。2022年3月には一時、2008年7月以来の高値となる1バレル(※原油の取引単位、1バレル=約159リットル)当たり130ドルを突破しました。同年2月にロシアがウクライナに侵攻したことで地政学リスクが高まり、世界の原油供給に支障が生じるのではとの懸念が原油価格を押し上げる要因となりました。

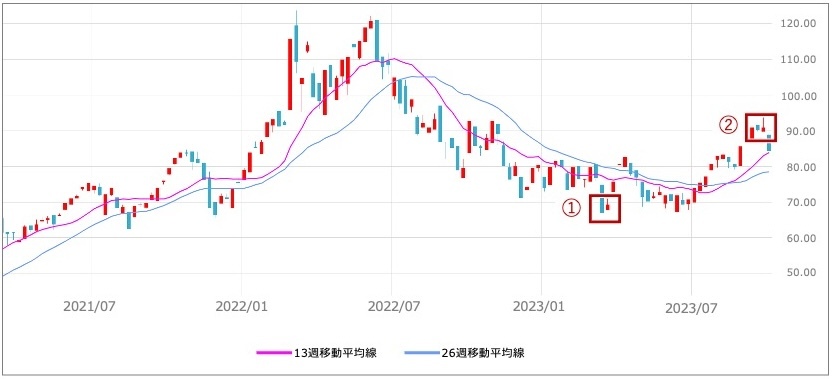

▽WTI原油先物のチャート(ドル)

▽上図の拡大

しかし、2022年6月以降は下げに転じ、2023年3月には一時、1バレル=70ドルを割り込むなど高値から半値近くまで下落します(上図①)。時間が経過するなかで、世界の原油供給に大きなトラブルは起きず、供給に対する懸念が和らいだことが、原油価格が下げた理由の1つといわれています。

その後は、1バレル70~80ドル程度で推移していましたが、7月以降は再び上昇基調に転じ、9月には1バレル90ドルを突破しました(上図②)。

原油価格は、需要サイドでは世界の景気、供給サイドでは石油輸出国機構(OPEC)とOPEC非加盟国(OPECプラス)の生産量の影響を受けます。

需要サイドを見てみましょう。中国経済の減速は懸念されるものの、米国の個人消費は底堅く推移しており、すぐに景気の大きな下振れが起こることはなさそうです。

一方の供給サイドについては、6月にOPECとOPECプラスが2024年末までの減産方針の維持に合意しました。一般的に、供給がタイトになれば価格は上昇する傾向があります。また、一部では「原油や天然ガス開発の投資の低迷が続いているため、再び積極的な開発投資が行われない限り、原油や天然ガスの生産は不足する」と考えられます。原油価格については、下落シナリオよりも上昇シナリオのほうが現実味があるのかもしれません。

ただし、これはあくまで現時点の話。世界各国の金融当局は、インフレに対応するため政策金利を積極的に引き上げてきました。金利が高い状態が続くとやがて経済は冷えていき、エネルギー需要は減少する可能性もあります。その点で、今後の需要サイドの落ち込みには注意が必要です。

原油以外の資源・エネルギー価格の動向

では、原油以外の資源・エネルギー価格の動向はどうでしょうか。

近年、原油よりクリーンなエネルギーといわれる天然ガスは、2022年のロシアによるウクライナ侵攻によって主に欧州で需給がひっ迫。投機的な動きが加わって乱高下しましたが、2023年に入ると比較的低水準で安定した値動きになっています。

天然ガスが原油からの有効な代替エネルギーであることを考えると、当面は需要が急激に減少する可能性は低く、価格が大きく崩れることがなさそうです。

国際的な銅価格の指標となるCOMEX(ニューヨーク商品取引所)銅先物価格は、2022年初旬にピークを付けたあとに急落しました。その後は、一時的な反発を見せたあと、足元はやや弱含みで推移しています。

そのほか、鉄鉱石やリチウム、大豆や小麦、トウモロコシといった、さまざまな資源や商品の値動きを見てみると、価格がピークをつけた時期は異なるものの、新型コロナが拡大した2020年以降に大きく上昇してから天井を打ち、その後に大きく下落していることがわかります。

おおむねこのような値動きになっているのは、新型コロナの感染拡大を背景としたサプライチェーン(商品の供給網)に混乱が生じ、徐々に解消したことが理由の一つに挙げられます。

新型コロナを背景に世界各国の一部でロックダウン(都市封鎖)を行い、それによって商品の荷下ろしができなくなったため、ありとあらゆる物品の供給がストップし、需給がひっ迫。価格は急騰しました。

この間、世界的に大規模な金融緩和によって、潤沢な投資マネーがマーケットに流れ込み、その資金が原油などの商品相場に向かったことも、価格急騰を引き起こした要因の一つといえます。

その後、主要国の中央銀行が金融緩和から金融引き締めに転じたことに加え、サプライチェーンも回復に向かったことで、価格はピークアウトしました。商品によって多少の違いはあるものの、多くの商品の価格が似たような動きになっているのは、こうした事情が大きく関係しているといっていいでしょう。

余談ですが、サプライチェーンの混乱によって生じた半導体不足は現在も尾を引いています。例えば、自動車業界では生産が追いつかない状況になり、一部の人気車種では受注を停止する事態に陥っています。

車だけでなく、ゲーム機が半導体不足による品薄で入手困難になり、一部のEC(電子商取引)サイトなどで高額取引されていたことも話題になりました。しかし、ゲーム機については現在、品薄状態が解消されているようです。

「CRB指数」と「PCEコアデフレーター」で商品市況やインフレ動向を知る

・CRB指数とは

原油をはじめとしたさまざまな商品市況を一つひとつチェックするのは手間がかかりますが、そうした複数の商品価格の動向を知ることができる「CRB(Commodity Research Bureau)指数」というものがあります。

CRB指数は、原油や天然ガスなどのエネルギー、金や銅、アルミニウムなどの金属、大豆や小麦、トウモロコシなど19品目の商品価格を指数化したもので、米国のCRB社が開発しました。この指数を見れば、世界の商品市況の流れを確認することが可能です。

直近のCRB指数のチャートを見ると、新型コロナが世界に蔓延し始めた2020年の2月から4月にかけて急落したあと、2022年の半ばごろまで大きく上昇。同年5月に天井を打ったあとに下落に転じており、ここで紹介した数々の商品と似通った値動きになっています。

インフレの進行とともに投資の人気が高まっている金(ゴールド)のように、各商品によって値動きには差があります。しかし、資源・エネルギーや原材料価格の大まかな流れをつかむのに、CRB指数は有用です。

また、CRB指数は、インフレ動向に対する指標にされることがあります。世界中の商品の価格動向を追跡するCRB指数の上昇は、インフレの兆候と見なされるのです。

・PCEコアデフレーターとは

PCE(Personal Consumption Expenditures)コアデフレーターとは、米国の物価動向を示す(PCEデフレーターから価格変動が激しい食品とエネルギーを除いた)指標です。家計が消費したモノやサービスを集計しており、インフレの指標としても注視されています。米国の金融政策を決定するFRB(連邦準備制度理事会)の判断にも大きな影響を与えます。

現在、FRB(連邦準備制度理事会)は、2.0%というPCEコアデフレーターの目標を掲げています。しかし、昨年の7月には6.8%まで上昇、FRBはインフレへの対応として政策金利を急ピッチで引き上げてきました。

この利上げが奏功し、2023年7月末には3%まで低下。日本時間で9月19日、20日に開かれたFOMC(連邦公開市場委員会、米国の金融政策を決定する会合)後の声明では、年内あと1回で利上げが打ち止めとなることが示唆されました。

パウエルFRB議長は、「(2%という目標に)かなり近づいている」と発言しており、今後は「いつ利下げに転じるか」が焦点になるでしょう。

CRB指数やPCEデフレーターは、多くのサイトでチェックできるので、時折、値動きをチェックしてはいかがでしょうか。