知っておきたい暗号資産にかかる税金の話

前の章でも触れたが、暗号資産で得た所得にかかる税金は総合課税となる。給与所得など他の所得額と合わせた金額に対して税金がかかる。申告分課税で他の所得額とは分けて税額が計算できるFXや株とは、税金の扱いがことなるので注意が必要だ。

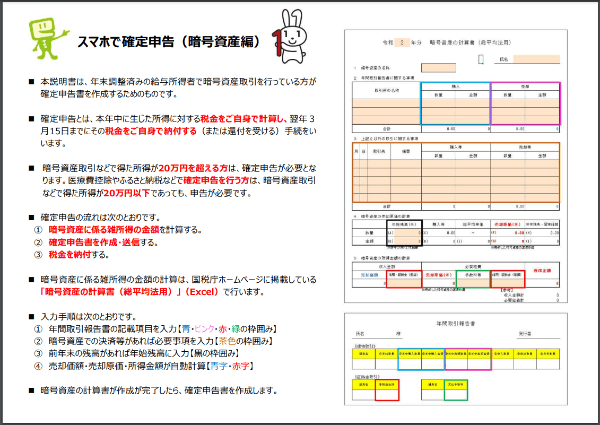

▽暗号資産に関する税務上の取扱い

暗号資産を売却又は使用することにより生ずる利益については、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分され所得税の確定申告が必要となります。

引用:国税庁 | 暗号資産に関する税務上の取扱い及び計算書について(令和3年12月)

なお、暗号資産や株式投資の利益など給与以外で得た収入が20万円を超える場合は確定申告をしなくてはならない。医療費控除やふるさと納税なから確定申告を行うときは、暗号資産による所得が20万円以下であっても確定申告が必要となる。

▽国税庁による暗号資産の所得における確定申告の案内

また、暗号資産にまつわる法令や税制度は改定されることがある。それに伴い、税負担の増減が起こる可能性もある。暗号資産の取引をする際は、制度の変更がある場合は、気をつけて確認するようにしよう。

暗号資産のメリット、デメリットを理解した上で、自分にあった運用方法を

暗号資産の仕組みから、運用方法までを解説してきた。暗号資産は、価格の変動の激しさが特徴で、うまくいけば大きな利益を生む反面、膨大な損失を抱えるリスクもある。この記事で紹介したように、損失のリスクを抑えながら運用する方法もある。いずれにせよメリット、デメリットはあるので、自分に合った運用方法を見つけて、暗号資産の取引にトライしてはどうだろう。

【関連記事】

・医療費控除の還付金が思ったより少ないのはなぜ? 仕組みを学ぼう

・児童手当や高校授業料支援金がもらえない所得のボーダーラインとは? 所得制限を回避する方法

・税金をクレカで支払うときの7つの注意点 高還元率クレジットカード5選+α

・個人年金保険のメリット・デメリット 保険で個人年金の積み立てができる

・国民共済より県民共済?「都道府県民共済」がコスパ最強といわれるワケ