株価は7%程度の下方修正を織込み済み

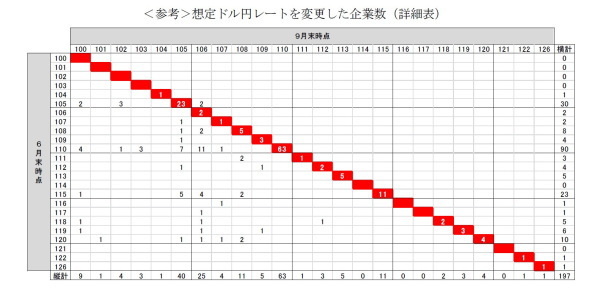

10月に入り一時1ドル104円台まで円安に動いたものの、10月後半から11月前半の決算発表シーズンには市場実勢と想定レートが乖離している企業、特に中間決算に当たる3月決算企業の多くが想定為替レートを円高方向に変更するとみられる。その場合、業績予想の下方修正を余儀なくされる企業も少なくないだろう。

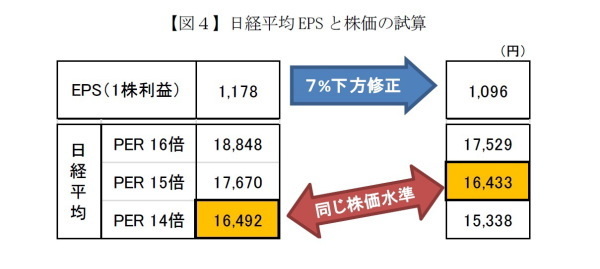

仮に日経平均ベースの予想EPS(1株利益)が既に想定レートを変更した企業と同じ7%下方修正された場合、株価にはどのくらいの影響があるだろうか。

図4のとおり10月11日時点の日経平均の予想EPSは1,178円、PER14倍は日経平均16,492円に相当するので、1万6,000円台で膠着状態にある最近の株価水準をほぼ説明できる。今後、予想当期利益が7%下方修正されるとEPSは1,096円に減少する。このときPER15倍なら16,433円で、下方修正前のPER14倍の1万6,000円台半ばとほぼ同じ水準だ。

PER15倍は市場が強気でも弱気でもない“ニュートラル"な状態であることを示す。最近の市場の雰囲気は決して悪くないが明るくもない。つまり円高による業績圧迫が懸念されているものの、市場は業績予想が7%程度下方修正されることは既に織込んでおり、実際にこの程度で収まれば市場にショックを与えることなく、スムーズに中間決算を通過できるのではないか。

ただし、もし10%を超える想定以上の下方修正となった場合はこの限りでない。また、外部要因にもリスクの芽は点在している。例えば米大統領選挙が市場の期待と異なる結果になる、11月末のOPEC(石油輸出国機構)総会が不調に終わり漸く持ち直した原油価格が再び下落する、ドイツやイタリアの銀行の信用不安が高まるなどリスクが顕在化した場合は、図4右下に示した1万5,000円程度が視野に入るという話になりかねない。

問題は、これらの外部要因はコントロール不能で成り行きを見守るしかないことだ。となると、せめて1ドル=100円割れといった円高で日本企業の業績が一段と悪化するような事態に陥らないよう祈るしかないのだろうか。

また、図4は7%下方修正された場合にはPER=16倍の1万7,500円程度が上値メドとなることを暗示している。11日には約1ヶ月ぶりに終値で1万7,000円を回復したものの、上値余地の乏しさが日経平均が勢い良く上昇できない一因でもあるようだ。

井出真吾(いで しんご)

ニッセイ基礎研究所

金融研究部 チーフ株式ストラテジスト・年金総合リサーチセンター兼任

【関連記事】

・

波乱の兆し?-不透明な株式市場との向き合い方

・

業績の上方修正、“常連企業"の特徴を探る-中間決算から半年先を読む(2)

・

中間決算の業績上方修正は期末に8割の自信-中間決算から半年先を読む(1)

・

低PBR株の復活は時期尚早か

・

株、上方修正銘柄をいつ買うか-早い投資判断が求められる銘柄と、じっくり吟味すべき銘柄の違い