老後の生活にはお金が必要だ。公的年金があてにならないとすると、自分で努力して貯める必要がある。老後のための貯蓄には4つの重要な要素がある。一つめは、最終的に自分でいくら貯めるか、二つめは、いまいくら持っているか、三つめは、毎月いくら積み立てるか、最後の四つめは、いくらの利回りで運用するか、である。

まず、最終的に自分でいくら貯めるかであるが、筆者等が実施したアンケート調査によれば、老後の生活費のために65歳時点で貯めておく必要がある金融資産額は、平均で約3千万円であった。この額があれば、例えば、毎月8万円を取崩したとしても、30年以上は取崩しができ、厚生年金を補う額としては十分であろう。

次に、いまいくら持っているかと、毎月いくら積み立てるかは、それぞれ人のライフスタイルに関わっている。毎月、貯められる額が多い人なら、いま保有している金融資産額も多くなるというのはわかる。しかし、貯めるにはいまの生活の一部をあきらめる必要があり苦痛である。それに、給料の中から貯めるので、できるだけ多く貯めたくても限度がある。

図表1は、前述のアンケート調査で、65歳時点での目標貯蓄額である3千万円から現在保有している貯蓄額を引いた、「これらか貯める必要がある金額」と現在の「毎月の計画的な積立額」である。貯める必要がある額は、30代では約2400万円、40代では2200万円、50代では1700万円であった。30・40代では、貯蓄の蓄積は少なく、貯める必要がある額は多い。50代では、蓄積は少し進んでいるようだが、半分には達していない。一方、毎月の積立額は2.0-2.6万円であった。年代による差はそれほど大きくない。

最後の運用利回りではあるが、多くの人は、銀行預金などの元本割れしない安全な運用方法を選択しているだろう。しかし、低金利の状況を考えると、利回りの確保は難しい状況である。

図表1の最右列は、現在の毎月の積立額で65歳時点まで積み立てたとして、3000万円を貯めるのに必要な運用利回りを算出してみた。30代だと5.9%、40代だと9.3%、50代だと18.9%で運用する必要がある。

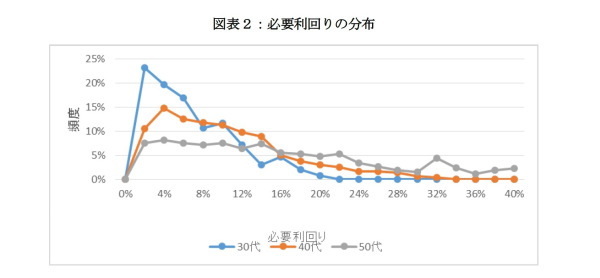

図表2は、この必要利回りの年代別の分布である。30代では概ね平均あたりに集まっているが、年齢が上がるにつれ分布は平らになっており、高い利回りが必要な人の割合は増えている。このように、多くの人が、今の積立額を維持するならば、現在の銀行預金の水準を大幅に上回る利回りで運用しない限り、3000万円を貯めることはできない。

いったいどうすれば良いのか? 退職金なども考えられるが、もちろん、毎月の積立額(あるいは、ボーナス時の貯蓄)を増やすのが良い。しかし、言うのは簡単だけど、実際に実行するは難しい。

次に考えられることは、運用利回りを上げるよう努力することだろう。現在の低金利の状況では、図表1にある運用利回りの達成は難しい。やはり、ある程度はリスクをとって運用せざるを得ない。

短期的には値下がりリスクもあるが、長期な視点で見れば、株式や株式投信などは高い利回りが達成できる可能性がある。積立額を増額するか、運用リスクをとるかしなければ、老後の生活資金を十分に貯められない。リスクをとるのが嫌か、十分な貯蓄が貯められないリスクが嫌かの選択に迫られている。

北村智紀(きたむら ともき)

ニッセイ基礎研究所 金融研究部

主任研究員・年金総合リサーチセンター兼任

【関連記事】

・

相場を張るか、寿命に賭けるか-「運用リスク」と「長寿リスク」のせめぎ合い

・

老後への備えができないのはなぜか?

・

住と学に費やし老細る-老後を見据えた貯蓄への歩み。固定費の見直しを。

・

どのような人がリスク許容度が高いのか?

・

国内年金による不動産投資状況と投資形態別リターン