日銀によるETF(上場投資信託)買い入れの行方が話題のようだ。株価上昇で日銀のETF買入ペースが下がったため、今後は1回あたりの買入額を増やすのではないかと期待する声もある。日銀が買入額を増やせば株価にプラスの影響が見込まれるが、本当に期待してよいのだろうか。

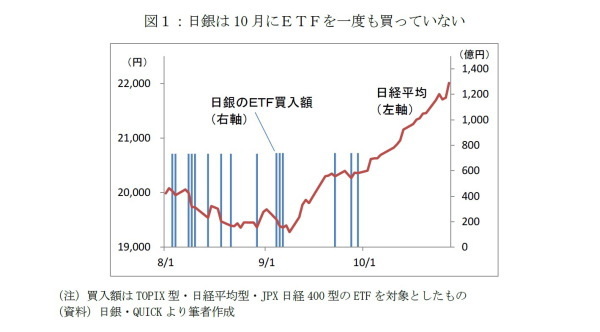

日経平均株価は10月27日に2万2,000円を回復した。10月は98円安となった10月25日を除く全ての日で値上がりしたことになる。一方、日銀は10月に入ってからETFを一度も買っていない。市場の一部では、『このペースだと年間6兆円の買入枠を年末までに消化できない可能性があるため、今後は1回あたりの買入額を従来の739億円から1,000億円程度に増やすかもしれない』と期待されているようだ。

ここで、ETF買い入れに関する日銀の公表資料には「本行の保有残高が、年間約6兆円に相当するペースで増加するよう行う。」と書かれている(2016年7月29日付け文書の別紙)。ポイントは3つある。1つ目は「約6兆円」であること、2つ目は「年間」の定義、そして「保有残高」が何を指すのかだ。

まず、日銀はあくまで“約”6兆円としているので、「6兆円より多いかもしれないし少ないかもしれない」と言っているのと同じことだ。結果がどちらになっても日銀を批判することはできない。曖昧だという指摘もあろうが、金融政策はその時々の状況に応じて柔軟に対応すべきで、「向こう1年間で必ず6兆円買う」と事前に決める必要など全くない。

「年間」の定義についても、市場で増額期待が出てきた背景には「年末時点における直近1年間」をイメージしているからだろう。ところが日銀は「どの時点の1年間か」には全く触れていない。年末や年度末の時点で必ず6兆円増やすとは限らないし、そうすべきでもない。

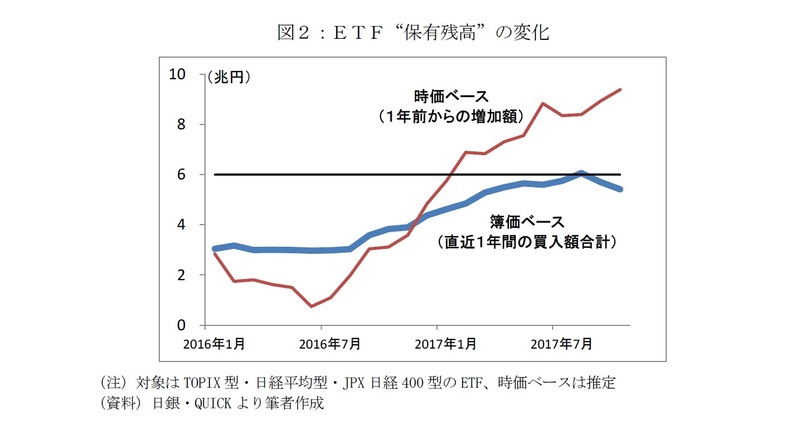

最後に「保有残高」の定義が簿価ベース(買入額)か時価ベースかといった議論もある。2016年9月21日に日銀が公表した「ETFの銘柄別の買入限度について」では、TOPIX連動型ETF等の買入ルールに関して「年間買入額5.7兆円」と明記されていることから、日銀は簿価ベースで運営している様子が伺える(残り0.3兆円は、いわゆる“賃上げETF”が対象)。

簿価ベースなら単純に「買った金額の合計」だが、時価ベースの場合は株価の上昇/下落で保有残高が増減する。図2から、直近1年間の買入額(簿価ベース)は8月:6.1兆円、9月:5.7兆円、10月:5.4兆円と確かに低下傾向だが、5.4兆円なら“約6兆円”の範囲内と解釈することもできよう。

一方、時価ベースでは10月27日時点で9.4兆円増えたと推定される(1年前比)。10月は一度もETFを買っていないが、株価上昇で時価ベースの残高が増えたことが背景にある。時価ベースの増加額でみれば17年2月以降ずっと6兆円を超えており、「買入増額」という話にはなりえない。

しかし、簿価ベースか時価ベースかは置いておくとしても、前述のとおり「約6兆円」であること、「年末時点の直近1年間」とは限らないこと、そして「足元の株価上昇」を考えれば、1回あたりの買入額を増やす必然性はない。

そもそも10月以降は日銀がETFを一度も買わなかったのに株価が上昇した。皮肉にも、日銀がETFを買わなくても市場心理が改善(リスクプレミアムが低下)することを株式市場が証明した格好だ。仮にこの状況で1回あたりの買入額を増やすことがあれば、それこそ日銀が何のためにETFを大量に買うのか分からなくなる。

井出真吾(いで しんご)

ニッセイ基礎研究所 金融研究部

チーフ株式ストラテジスト・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・

日銀のETF買い、やめるなら今が好機-買入減額・売却時のシミュレーション

・

「日銀は株価を歪めていない」は本当か-新ルールは評価できるが歪みは拡大

・

日銀のETF大量購入

・

日銀ETF大量購入の問題点-マッチポンプの日本的手法と企業経営に悪影響の懸念

・

日銀の苦境は続く~自ら設定した野心的すぎる目標の呪縛