もうすぐリーマンショックが起きてからちょうど10年になろうとしています。リーマンショック後に資産運用を始めた人は、比較的右肩上がりの環境で資産運用を行うことができたのではないでしょうか。

市場の環境が良いのはもちろん良いことなのですが、すでに10年くらい株式市場は上がり続けています。そういった環境が長く続くと、次第にある”大切な感覚”がマヒしてくるのです。

今年に入って投資信託を始めたAさんの事例

先日相談にいらしたAさんは、今年に入って(2018年1月)から投資信託で運用を始めた方です。Aさんからの相談は「良いファンドを選んだはずなのに運用成果がマイナスになっている。このやり方を続けていいのかわからない。」といったものでした。

「良いファンドを選んだはず・・・」とのことですが、Aさんはどのようなファンド選びをしたのでしょうか?

「過去3年間のリターンが良いファンドの中からいくつか分散して購入した。」というのが、Aさんのファンド選びの方法でした。

実際にAさんが購入していたものを証券会社のホームページで見ると、どれも星が4つ5つ付いている優良ファンドばかりでした。しかしながら、Aさんの運用成績は2018年2月からの下落を受けて、軒並み10%以上のマイナスとなっています。

Aさんの投資のやり方はいったい何が問題だったのでしょうか?

リーマンショックが起きたら株式は半分になる

Aさんが投資していたファンドは、日本の中小型株のファンドやテクノロジー関連の株式ファンドがほとんどでした。

これらのファンドは確かに直近3年間のリターンは素晴らしかったです。もちろんファンドの運用が上手く行っていたということもありますが、素晴らしい実績は株式市場が大きく上昇していたからということを忘れてはなりません。

Aさんの失敗は過去3年という”良い環境”の運用実績だけを見て、ファンド選びをしてしまったことです。

では、Aさんはどのようにファンド選びをすればよかったのでしょうか?

ここで必要となる考え方が、「明日、リーマンショックが起きたら、自分の資産はどれくらい下がるのか?」という考え方です。

今回Aさんは運用を始めてから数か月で資産が10%以上目減りしてしまい、慌ててご相談にお越しいただきましたが、あらかじめ保有しているファンドが10%以上目減りする可能性があることを認識していたらどうでしょうか?こんなに慌てることはなかったのではないかと思います。

つまり、直近株価が最も下がったリーマンショック時にどれだけ下がったかを事前に知っておけば、事前にそれくらい下がるものだと心の準備もできますし、ご自身にとってリスクが大きすぎると思えば、投資のやり方を見直すことも可能となります。

では、Aさんの持っていた日本の中小型株ファンドやテクノロジー株式のファンドはリーマンショックが起きた2008年はどのような値動きだったのでしょうか?

国内中小型株式ファンド:▲37%

テクノロジー株式ファンド:▲59%

金融危機が起きたときにこれくらいの値動きがあることを知ったAさんは、さすがにこれは耐えられないと判断し、リーマンショックが起きた時でも30%くらいのマイナスに抑えることができる資産配分に変更をすることになりました。

「最悪時にどれくらい下がるのか想定できていれば、下がってしまっても安心して続けていけますね。」という言葉が印象的でした。

運用のプロも行うストレステストとは?

最悪の事態が起きたときに自分の資産がどうなるのかを事前にシミュレーションすることは「ストレステスト」と言われ、金融機関やプロの投資家が行っているプロセスのひとつです。

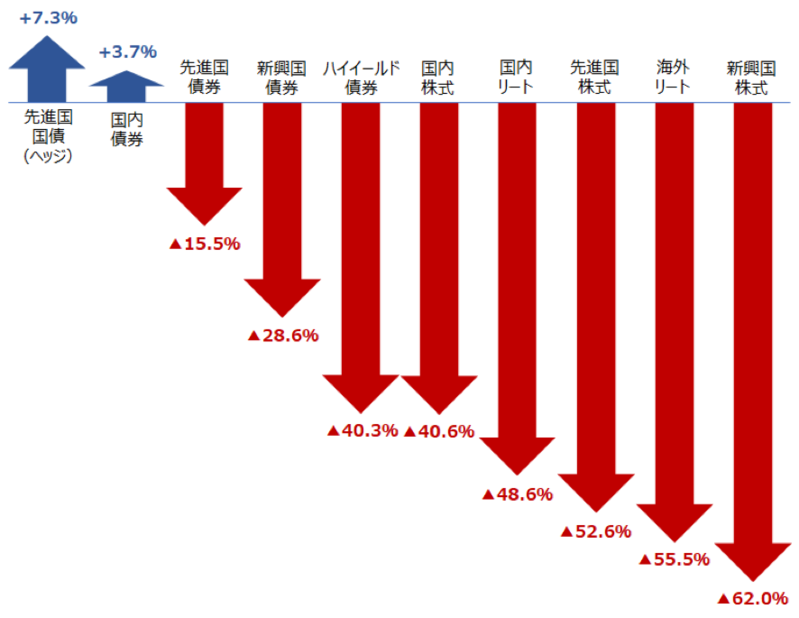

以下は、主な資産のリーマンショックが起きた2008年のリターンを表しています。 ご自身の資産が、明日リーマンショックが起きたらどのような値動きをするのか、ストレステストをする参考にしてください。

そして、その下落に耐えられないようであれば、リスクを取りすぎているということができます。

次なる金融危機はいつ来るかは誰にも分かりませんが、運用を続ける中でどこかで必ず遭遇するはずです。

「こんなはずじゃなかった!」とならないためにも、明日リーマンショックが起きたら自分の資産がどうなるのか?しっかり把握しておかれてはいかがでしょうか?

磯野 達(いその さとる)

GAIA株式会社 プライベートFP

大学卒業後、大和証券にて個人・法人の資産運用アドバイスに従事。後、既存の金融機関の立場でお客様にできることへ限界を感じ、独立系金融アドバイザー(IFA)会社へ。現在は、資産運用だけでなくより幅広い視点で長期的にお客様に提案、貢献できるガイアのプライベートFPとして活躍中。

日本FP協会認定CFP®・日本証券アナリスト協会検定会員・日本証券業協会認定 第1種証券外務員