上がる学費、下がる給与…奨学金を利用する家庭が増えている!

昨今、教育資金が足りず奨学金を借りる家庭が増えています。JASSO(独立行政法人日本学生支援機構)によると、大学・短大進学の場合、平成28年では2.6人に1人の割合で奨学金を利用しており、しており、10年で約1.4倍も増加しました。奨学金は、進学を諦めることなくより高い教育を受けて将来を切り開くという点において意味のある制度ですが、借りた学生本人の借金であることには変わりありません。

例えば、第二種奨学金で大学4年分480万円を20年間で返す場合、月々の返済額は20,702円となります。0.33%(平成29年3月末貸与終了者の適用金利の場合)といった低い金利で借りられるものの、社会人になってから月々約2万円を返済しないとならないため、預貯金や資産形成にお金をなかなか回せないのが実情です。

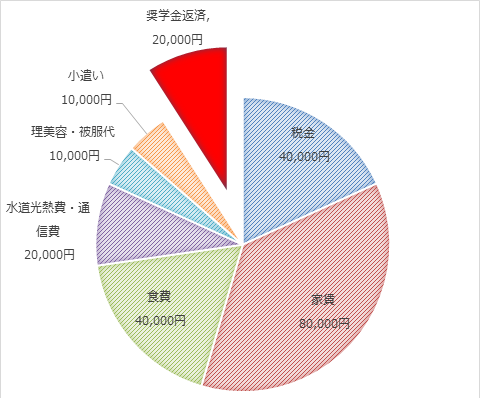

「2万円くらいなら何とかなるだろう」と思う人もいますが、実際に返済している人からすると簡単ではありません。月収22万円の20代前半の社会人の場合、税金や社会保険料などを引いた後の手取りは18万円くらいになります。家賃8万円、食費4万円、水道光熱費と通信費で2万円、美容費と衣服費で1万円、小遣いが1万円だと合計16万円です。残り2万円が返還額になりますが、このケースだとまったく貯金ができません。

給与22万円の場合の返済例

厳しい状況になるのがわかっているのに、なぜ奨学金が増えているのでしょうか。

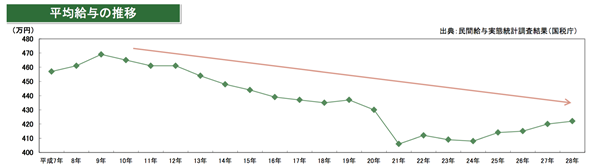

奨学金が増えている理由は「給与の減少」と「学費の上昇」が原因と言われています。

まずは平均給与の推移を見てみましょう。平成20年に急落後、緩やかに下降していることがわかります。

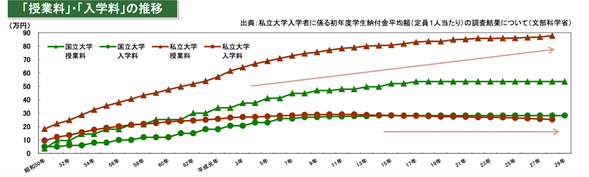

次に、大学の授業料・入学料の推移を見てみましょう。私立大学は学費が上がり続けています。国立大学は、ここ10年ほど横ばいでしたが、最近、東京工業大学が2019年度以降に入学する学部生と大学院生の授業料を文科省が定める標準額から約10万円引き上げ、63万5400円にするという発表がありました。財務省からの財政削減の要望もあり、経済状況や私立大学の動向を見ながら学費が上昇する国立大学が、今後も増える可能性はあります。

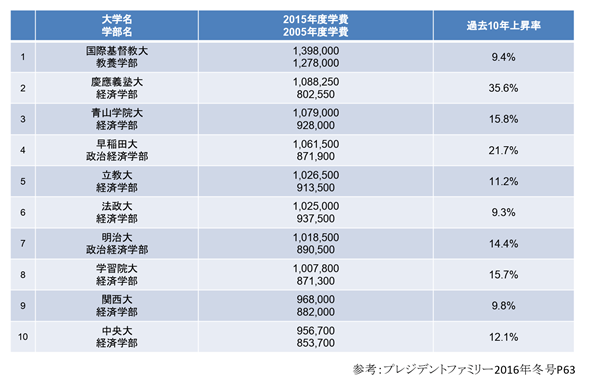

2005年時点の学費が80万2,550円であったのに対し、2015年は1,08万8,250円と28万5,700円も値上がりしました。10年間で35.6%の値上がり、年利換算すると約3.1%で学費が上がっていた計算になります。

では授業料や入学料はどのくらい値上がりしているのか、有名私立大学の経済学部を例に、具体的に見てみましょう。

もっとも上昇率が高かったのが慶応大学経済学部です。2005年時点の学費が80万2,550円であったのに対し、2015年は1,08万8,250円と28万5,700円も値上がりしました。10年間で35.6%の値上がり、年利換算すると約3.1%で学費を値上げした計算になります。

学校、学部ごとに上昇率は異なりますが、私立大学の場合、全体的に学費は上昇傾向にあります。今後も私立大学は物価上昇率などを参考に、学費の値上げを検討しています。

こうした学費の高騰を受け、教育費もインフレを加味して増やして行く必要があります。上記を目安とすると法政大学経済学部が0.9%の上昇率だったので最低でも年間1%以上、慶應大学経済学の例では年換算3.1%の上昇率だったので、できれば年間3%くらいのペースで教育費を増やしていきたいものです。

大学の学費準備に最適な方法は?

では、大学の学費準備としてどういった方法が一般的でしょうか。

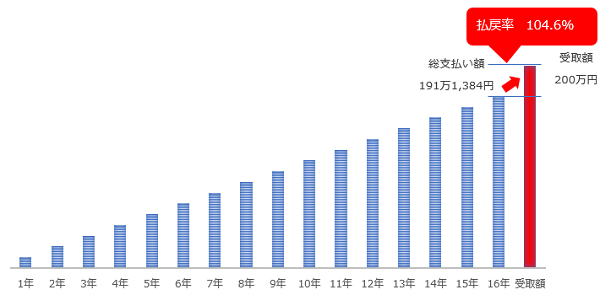

代表格は「学資保険」です。教育費の準備イコール学資保険と思われるほど、一般的な積み立て手段です。元本保証型が人気の理由ですが、しかしながら、昨今の低金利を受け、保険商品の利率も大きく低下しています。具体的な商品を例に、利率の低下の水準を見てみましょう。

例)A生命学資保険(2017 年 10 月時点)

・年払:10万6,188円

・支払期間:18年

・総支払金額:191万1,384円

・合計受取金額:200万円

・返戻率:104.6%

上記の学資保険は、18 年間で合計191万円払って、200万円を受け取れる商品です。18年間でたったの9万円しか増えません。元本である保険料に対して約105%しか増えていません。年利換算すると約 0.6%です。

前述の私立大学の学費上昇率を最低1%とした場合、学資保険では学費の上昇には対応できていません。最低でも学費の上昇分よりもお金を増やさなければ、積み立てする意味が半減してしまいます。物価上昇に負けてしまうのもリスクです。

学費保険だけでは安心できない!「長期投資」で守りを固めよう

保険も期待できない低金利時代、教育資金作りに役立つのは「長期投資」の活用です。中でも税制メリットのある「つみたてNISA」は、教育資金作りに適しています。

「つみたてNISA」は国民に長期投資を促すための、金融庁肝いりの制度です。長期、分散、積立という投資の原則に沿って、毎月少額から積立投資を行うことができます。最大の利点は、投資額が増えた場合、20年間であれば利益が非課税になることです。

学資保険の場合は、子どもの高校入学時、大学入学時とあらかじめ決まった時しかお金は受け取れませんが、「つみたてNISA」であれば、そのような制限はありません。投資した20年間であればいつ引き出しても税金がかからないため、子供の教育プランに合わせて柔軟に使うことができます。

しかし、「つみたてNISA」を始めれば資産形成がうまくいくか、というとそうではありません。では、どのように投資を行えばよいでしょうか。

長期投資で最もシンプルな考え方は、世界経済の成長に乗ることです。つまり、世界経済を牽引している企業つまり世界の株式全体に投資することです。世界経済が成長することで株式も増えていきます。つまり世界経済が成長すれば、成長に貢献した企業の価値も向上し、企業の株式に投資した人もその恩恵に預かることができるということです。

世界全体の株式に投資するとはどういうことでしょうか? 投資信託の場合、世界の株式全体を表すMSCI ACWI Index(日本を含む)やFTSE Global All Cap Indexといった指数を選べば良いということになります。前者は世界の時価総額85%をカバーし、後者は98%も網羅しています。どちらかの指数に連動したファンドであれば一本で全世界に投資し、経済成長によりその成長の恩恵を受けることができます。

具体的には「つみたて NISA」の場合、

MSCI ACWI Indexに連動

全世界株式インデックス・ファンド

FTSE Global All Cap Indexに連動

EXE-i つみたてグローバル(中小型含む)株式ファンド

楽天・全世界株式インデックス・ファンド

といったファンドが該当します。

これらを通じて米国を中心に欧州、日本、新興国の株式全体に投資することができます。例えばモーニングスターのホームページで検索すると、8月27日時点でのMSCI ACWI のトータルリターンは10年間で7.18%でした。あくまでも過去のことで、将来をどうなるか分かりませんが、今後も世界経済の成長をけん引する企業、つまり株式の成長に期待してもよいのではないかと思います。

ただし、経済はずっと右肩上がりに成長し続けるわけではりありません。中長期では成長の期待はありますが、景気が下がる、市場がはじける、金融危機が起こるなど、何かしらのリスクはあります。直近ではリーマンショック、その前にはITバブル崩壊と、だいたい10年くらいのスパンで何かしら危機が起きています。今後も何か起こることは十分に考えられますし、むしろあると想定しておいた方が良いでしょう。それがいつ、どのくらいの規模になるかはわかりませんが、リーマンショックからそろそろ10年経ちますので、何か起きてもおかしくない頃ではあります。

長期投資の難しいところは、使いたい時に大きく下落することもありえるということです。せっかく投資が上手くいっていても下がったらショックが大きいものです。「つみたて NISA」を学費の準備として使っていた場合、いざ使いたいときに下落してしまうと教育プランが崩れる可能性があります。

そういうことを避けるためにも目標としている金額にある程度達していたら現金化しておくのも一つの手です。積み立て投資によるリターンも期待できる半面、投資だからこそ下落するリスクもあります。リスクを取る以上、上手に付き合いたいものです。

◆まとめ◆教育資金作りのアドバイス!

20年後に差が出る!非課税の「つみたてNISA」で、賢く教育資金を作ろう!

教育資金は、住宅購入、老後資金と並ぶ人生における三大資金の一つで、人生設計に大きな影響を与えます。低金利、教育費のインフレが続く中、預貯金はもちろん学資保険等の保険商品では十分な教育資金を作るのは困難です。そこでお勧めなのが「つみたてNISA」です。

長期、分散、積み立てという投資のルールを実践でき、20 年間非課税という税制メリットがあります。ちょうど学費が必要になる20年の間、増えた利益が非課税になるので使いやすいのもメリットの一つ!学資保険と違って使いたいときにいつでも使えるというメリットがあります。

トウシル編集チーム

楽天証券

楽天証券の投資情報メディア「トウシル」を運営しています。トウシルのテーマは「お金と投資をもっと身近に」です。投資は、お金に振り回されないためにできることのひとつ。でも、リスクもありますし、むずかしくもあります。トウシルでは、みなさんが投資に対してお持ちの疑問や不安を減らし、投資へのハードルをさげるためのコンテンツを提供します。

(提供=トウシル)

・【半期に一度の株主優待月】2018年9月優待祭:10万円優待、毎月もらおう優待カレンダー

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【少額で株式投資】今月注目の10万円株はどれ?Mr.ストップ高がテーマを厳選