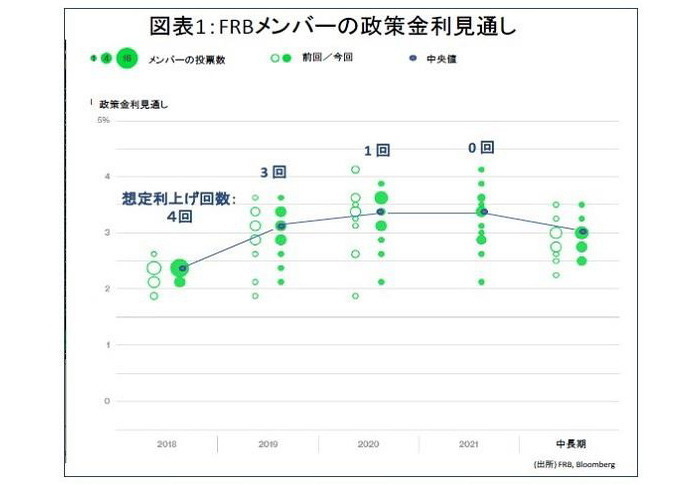

●現地時間9/26、米FOMC(連邦公開市場委員会)で市場予想通り0.25%利上げが決定した。注目の21年の利上げ回数は「ゼロ」とされ、再来年度で利上げは打ち止めとの見通しが示された。

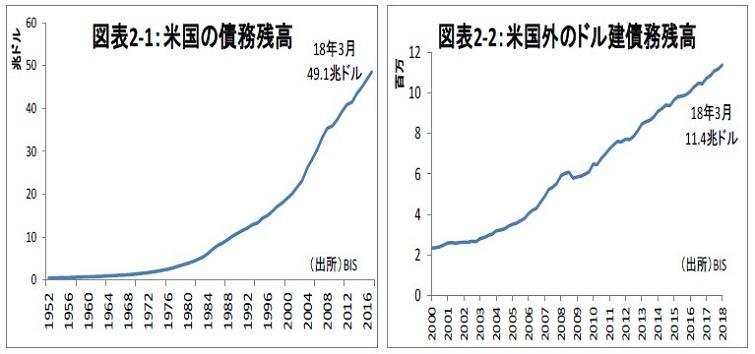

●来年の利上げは3回との予想が維持された。しかし、新興国リスク、貿易戦争に加え、米国と米国外のドル建て債務の拡大が大きな懸念材料である。米国内の債務は49.1兆ドル、米国外のドル建て債務は11.4兆ドルと、2015年の利上げ開始時から4.6兆ドル=460兆円も増加している。

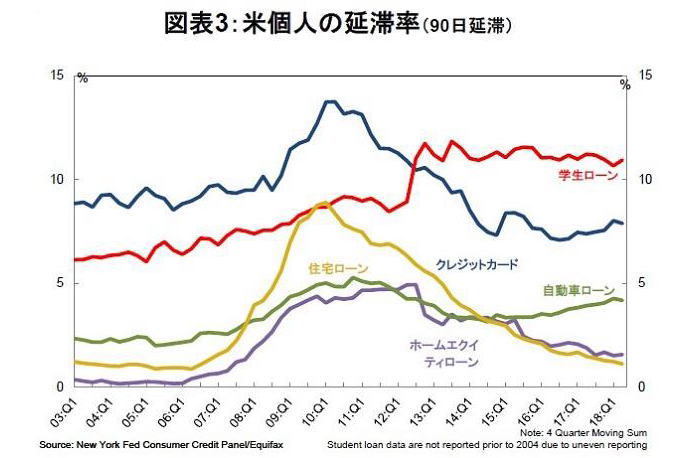

●これに伴い、世界的に米金利上昇の影響度が高まっている。1%の金利上昇で利払い額は最大年66兆円も増加しうる。また、米国内では借入を延滞する個人が増えつつあり、過度な利上げは、個人の生活にも影響を与えうる。来年の利上げ回数は下振れリスク大で、円高リスクも念頭に置きたい。

米FOMC、想定通り利上げ。メンバーの政策金利見通しは20年で利上げ打ち止めを示唆

9/26、米FOMC(連邦公開市場委員会)は、市場予想通り0.25%利上げを決定した。市場が注目していた2021年の政策金利見通し(中央値)は3.375%で、利上げは「ゼロ」という予想が示された(図表1)。2020年いっぱいで利上げは打ち止めということになる。

今年の利上げは、12月にあと1回、合計4回というシナリオがほぼ確実となっており、来年は引き続き3回の想定が維持された。しかし、この利上げ回数は、どちらかといえば引き下げられる可能性が高いと思われる。

米利上げ継続へのハードル

今回の利上げの直後、トランプ大統領はFRBの金融政策について「Not happy」と不満を表明している。米国では日本以上に金融政策が政権から独立しており、この発言が今後の金融政策に影響を与えることは殆どないだろう。

しかし、実質的にも急ピッチの利上げの実社会に与える影響度は高まっている。

利上げ開始の2015年時点から、米国の債務の膨張については問題視されてきた。しかしそれ以降、米国の総債務はさらに4.1兆ドル=450兆円も増加している(図表2-1)。

これに加え、米国以外の国のドル建て債務も、1.5兆ドル=16.5兆円増加している(図表2-2)。2015年の利上げ開始時点からさらに、大幅にドルの利上げの世界の国や企業への影響は大きくなっている。

仮に米国内外のドル建て債務を合算すると、6,655兆円に上る(米国内のドル以外の債務は大きくないと想定し、控除していない)。仮に貸出金利が全て変動金利型だとした場合、1%金利上昇ごとに最大で66兆円、年間の利払い負担が増加する計算になる。もちろんこの債務には固定金利型のものも若干含まれることから、すぐにこれだけの影響が出るわけではない。しかし、固定金利でも、借り換え時に金利が上昇していれば、やはり金利負担はその時点で増加することになる。

米国内のもう一つの問題点:個人ローンの延滞率

もう一つの大きな焦点は、米国内の個人ローンの延滞である(図表3)。現時点でも、90日以上延滞している個人向け貸出は44兆円に上る。直接横比較はできないが、例えば日本の全銀行の不良債権額は現時点で約7兆円となっていることから、米国の延滞問題ははるかに深刻である。

米銀は資本を十分に積んでいるので、こうした延滞の増加が銀行危機に直結することはありえない。しかし、仮に、これらの個人ローン全体の金利が1%上昇すれば、年間の利払い額は14兆円増加する。これが延滞の上昇を招くとともに、個人消費を押し下げる可能性には警戒すべきだろう。

このように、現在世界の当局者が警戒をあらわにしている貿易戦争や、一部で動揺が続いている新興国リスクなどに加え、政策金利の急ピッチの引き上げが米国経済に大きな影響を与える可能性も否定できない。このため、2019年の利上げペースは、現状予想の3回よりはやや保守的な2回程度に落ち着くシナリオは十分あると考える。その場合、来年の3月か6月には、利上げが「ひと休み」する可能性もあることから、円高圧力が増すことも念頭に置くべきだろう。

大槻 奈那(おおつき・なな)

マネックス証券 チーフ・アナリスト

【関連リンク マネックス証券より】

・9月最終週の日本株相場の特色

・日米通商協議やFOMC後のドル円次第で日経平均は年初来高値更新も

・10月、注目したいのは米・企業業績 状況次第では日本株は割安という判断も?(広木)

・日経平均年末予想

・決算後に強気の評価が増えた銘柄は