2四半期ぶりのプラス成長

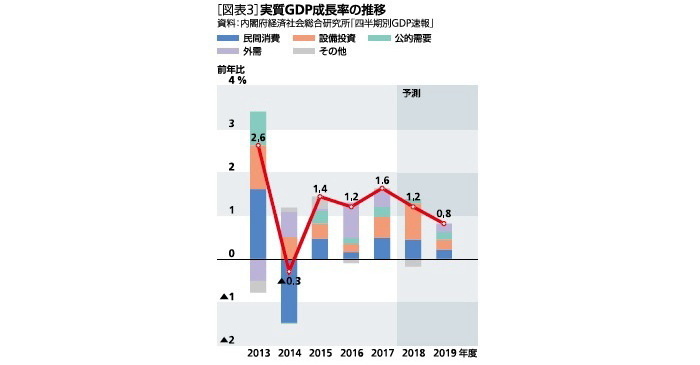

2018年4-6月期の実質GDPは、前期比0.7%(前期比年率3.0%)と2四半期ぶりのプラス成長となった。外需は前期比・寄与度▲0.1%(年率▲0.5%)と成長率を若干押し下げたが、民間消費(前期比0.7%)、設備投資(同3.1%)が揃って高い伸びとなり、民需主導で1%程度とされる潜在成長率を大きく上回る高成長となった。

民間消費は、雇用所得環境が改善を続ける中、大雪や生鮮野菜の価格高騰といった一時的な下押し要因が剥落したため、2四半期ぶりに増加したが、2017年4-6月期から増加と減少を繰り返しており、均してみれば緩やかな持ち直しにとどまっている。

一方、設備投資は2016年10-12月以降、7四半期連続の増加となった。製造業の能力増強投資、人手不足対応の省力化投資、東京五輪関連の建設投資、訪日外国人急増に伴うホテル建設など、押し上げ要因が多岐にわたっていることが、設備投資の回復を息の長いものにしている。

輸出の増勢ペースは鈍化

輸出は2016年半ば頃から増加傾向を続け、経済成長の牽引役となってきたが、ここにきてそのペースは鈍化している。GDP統計の財貨・サービスの輸出は2018年1-3月期が前期比0.6%、4-6月期が同0.2%の低い伸びにとどまり、日本銀行作成の実質輸出も2017年後半の前期比1%台後半から2018年1-3月期、4-6月期ともに前期比0.5%と伸びが大きく低下した。

世界の貿易量は2017年に入ってから経済成長率を上回る伸びが続いてきたが、2018年入り後は経済成長率と同程度まで伸びが低下している。この間、世界経済の成長率は3%台後半であまり変わっていないが、グローバルな貿易取引の活発化をもたらしてきた製造業の急回復が頭打ちとなっていることが世界貿易量の伸び率鈍化につながっていると考えられる。

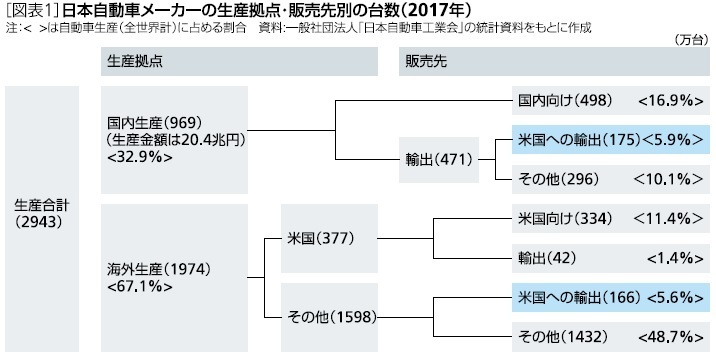

先行きについては、米中貿易摩擦の激化が及ぼす悪影響が懸念される。貿易戦争が米中間の関税引き上げ競争にとどまっているうちは、日本経済への悪影響は限定的と考えられる。しかし、米国が自動車・自動車部品の関税引き上げに踏み切った場合には、日本経済への悪影響は格段に大きくなる。日本の対米輸出15.1兆円のうち、自動車・自動車部品は5.5兆円で、対米輸出の36.6%を占める(2017年)。また、日本の自動車メーカーは国内生産の約2倍の海外生産を行っており、第三国からの米国向けの自動車輸出にも関税引き上げの影響が及ぶ。第三国からの米国向け輸出(2017年:166万台)は日本からの米国向け輸出(2017年:175万台)とほぼ同規模だ[図表1]。

関税の引き上げによって海外生産分も含めた米国向けの自動車輸出が落ち込めば、自動車メーカーの連結ベースの売上、収益を大きく下押しする。自動車産業は、鉄鋼、ガラス、電子部品など関連産業の裾野が広く、経済波及効果も大きいことから、自動車メーカーの収益悪化を起点として日本経済が腰折れするリスクが大きく高まるだろう。

設備投資の回復は本物か

過去最高水準にある好調な企業収益を背景に、設備投資の回復は本格化している。日銀短観2018年6月調査では、2018年度の設備投資計画(含む土地投資額、除くソフトウェア投資額、研究開発投資額)が前年度比7.9%(全規模・全産業)となり、6月調査としては1983年度以降で最高の伸びとなった。一方、同調査では、大企業・製造業の業況判断DIが2期連続で悪化し、2018年度の経常利益計画が前年度比▲5.1%(全規模・全産業)の減益計画となった。こうした中で、設備投資計画が強い結果となったことから、企業の設備投資意欲が高まっているとの見方がある。

しかし、例年6月調査では経常利益計画が慎重なものとなるため、設備投資計画が相対的に強く見える傾向があることには注意が必要だ。当年度の経常利益計画が減益、設備投資計画が増加となるのは2014年度から5年連続である。経常利益、設備投資ともにその後上方修正される傾向があるが、近年は経常利益計画の上方修正幅が大きいため、実績ベースでは設備投資の伸びが経常利益の伸びを下回ることが多い。

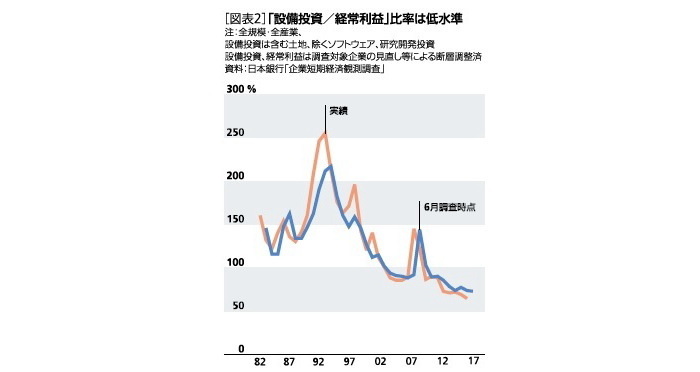

ここで、日銀短観を用いて「設備投資/経常利益」比率を計算すると、1990年代前半には200%を上回る水準まで上昇したが、バブル崩壊後は過剰設備解消のために企業は長期にわたり設備投資の抑制を続けたため低下傾向が続き、2004年度に100%を下回った。その後、リーマンショックによる経常利益の急速な落ち込みによって同比率は一時的に100%を上回ったが、2010年度以降は再び100%を下回って推移している。

近年は設備投資が堅調に推移しているが、経常利益に対する比率は低下傾向が続き、2017年度には64.0%と過去最低水準を更新した。6月調査時点の2018年度計画は強く見えるが、これも2017年度の経常利益が前年度比12.0%の二桁増益となったことで、経常利益の水準が上がったことが大きく、6月調査ベースの「設備投資/経常利益」比率で比較すれば、2018年度は72.7%と2017年度の73.8%を下回り、過去最低水準を更新している[図表2]。

設備投資の回復は、あくまでも企業収益の大幅な増加に伴う潤沢なキャッシュフローを主因としたもので、企業の設備投資スタンスが必ずしも積極化している訳ではない。企業収益の伸びが鈍化すれば、それに伴い設備投資も減速する可能性が高いだろう。

実質成長率は2018年度1.2%、2019年度0.8%を予想

2018年4-6月期は前期比年率3%の高成長となったが、7-9月期は豪雨、台風上陸、大地震といった自然災害によって経済活動が大きく下押しされる公算が大きい。特に、自然災害による工場の操業停止、空港閉鎖を受けて、製造業の生産活動、インバウンド需要を含めた輸出にその影響が色濃く現れることになろう。7-9月期の鉱工業生産は前期比▲0.3%、GDP統計の財貨・サービスの輸出は前期比▲0.2%といずれもマイナスに転じ、実質GDPは前期比年率0.3%の低成長にとどまると予想する。

ただし、自然災害によって景気回復が途切れる可能性は低いだろう。10-12月期は供給制約が緩和される中、復興需要による押し上げも見込まれるため、前期比年率1.9%と再び潜在成長率を上回る成長に復帰するだろう。

日本経済は、自然災害による振れを伴いながら、基調としては先行きも企業部門(輸出+設備投資)主導の成長が続くことが予想される。ただし、消費の低迷が続く中、原材料費、人件費上昇によるコスト増から企業収益の伸びが鈍化することに伴い設備投資が減速することなどから、経済成長率は徐々に低下するだろう。実質GDP成長率は2018年度が1.2%、2019年度が0.8%と予想する[図表3]。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部 経済調査室長・総合政策研究部兼任

【関連記事 ニッセイ基礎研究所より】

・2018・2019年度経済見通し-18年4-6月期GDP2次速報後改定

・2018・2019年度経済見通し(18年8月)

・2015・2016年度経済見通し

・2016・2017年度経済見通し

・2018年4-6月期の実質GDP~前期比0.2%(年率1.0%)を予測~