米国のNYダウ平均は昨年10月の高値から12月安値までの下げ幅に対する半値戻りを達成した。「半値戻しは全値戻し」との格言通り、これから下落分をすべて取戻しにいくのだろう。

NYダウ平均

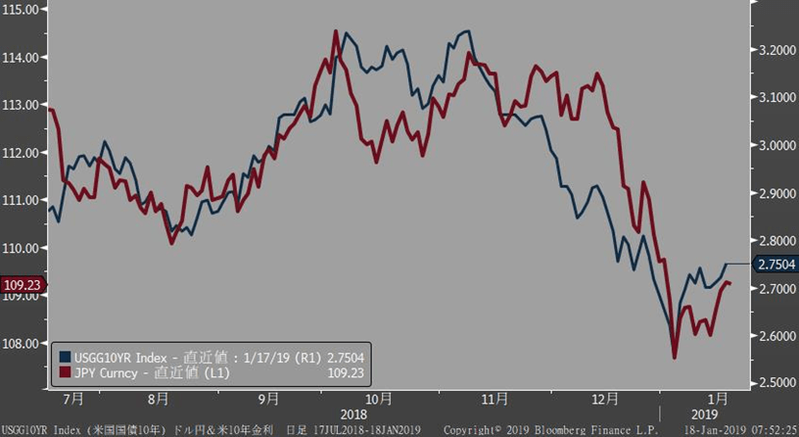

それに比べて日経平均の戻りが鈍い。円高が重石となっていると思われる。ドル円は急低下した米国長期金利を追いかけるように円高に動いてきた。

米国債10年利回りとドル円

米国長期金利の低下は、米国の景気減速懸念を背景に、市場がFRBに緩和スタンスを「催促」してきたことの表われと、株価急落局面でのFlight to Quality、リスクオフの流れが強まったことが要因である。

米国株が戻り歩調を辿るなら、今度はリスクオフの巻き戻しであり、リスクオフで買われた米国債も売られ金利低下は一服する。当然、円高圧力も薄まるだろう。

ここ一両日の冴えない日本株の動きにはがっかりだが、そんな中にも少しだけ明るい兆候が見え始めた。多くが指摘することだが、先週、中国での設備投資抑制を背景に2回目の業績下方修正をおこなった安川電機の株価が上昇した。中国景気減速で業績を下方修正しても、もはやサプライズではないということであろう。中国景気減速による業績悪化というかなり「強力な」悪材料もほぼ織り込み済みとなれば、これ以上の下値不安は相当程度、後退したと考えてよいだろう。

マクロの悪材料にも冷静に対処できるようになった。例えば、14日に発表された昨年12月の中国貿易統計では、輸出入が前年同月比で大幅に減少。新車販売台数も28年ぶりに前年割れと報じられた。これまでなら中国経済の減速懸念から機械や電気機器などの中国関連株が売られてもおかしくなかったが、3連休明け15日の東京市場はそれら機械や電気機器などが逆に牽引役となり日経平均株価は200円近い続伸となった。前日のNY市場でダウ平均が2日続落、その日の欧州時間で英国議会でEU離脱法案の採決というイベントを控えていたことを考えれば想定外の強さだった。

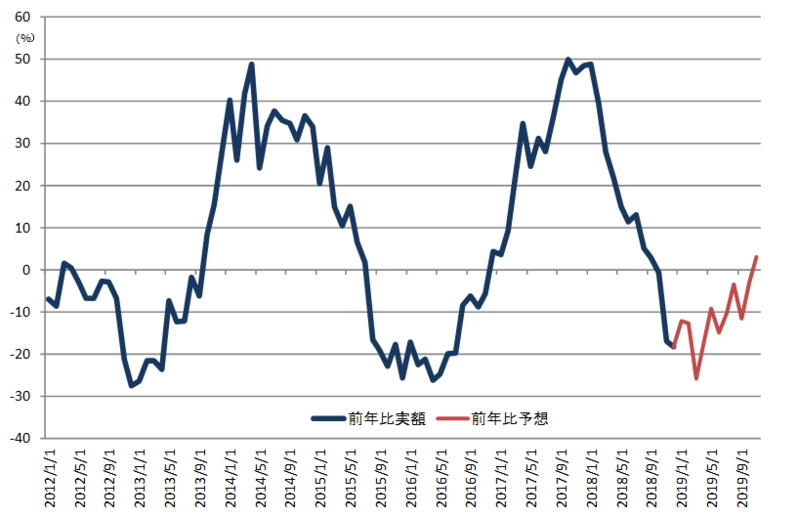

その15日に発表された2018年12月の工作機械受注総額。前年同月比18.3%減と3ヶ月連続で前年割れ。減少幅は11月の17%減から拡大した。前年同月比は確かにマイナスだが、しかし、受注額自体は前月から増加した。底打ちしつつある。記録的な水準だった昨年のピークは3月だった。だから今度の3月の数字が出たところが前年同月比マイナスの最大値、すなわち底をつけるだろう。

下記のグラフの赤い線は、この先も2018年12月の工作機械受注総額1355億5100万円で推移したと仮定した場合の前年同月比の動きである。3月の落ち込みは過去のサイクルのボトムとほぼ同じ水準に達し、その後減少幅が縮小していくイメージが持てるだろう。

工作機械受注 (前年同月比)

そして当然だが、機械株は工作機械受注に連動している。現在の機械株は投資チャンスにあると考える根拠だ。

工作機械受注前年同月比と東証業種別株価指数(機械)

そして極めつけは今日の日本電産だ。2019年3月期の純利益が従来予想から一転して減益となる前期比14%減の1120億円と下方修正。永守会長の「11月、12月に尋常でない変化が起きた」「46年間経営をやってきて、月単位でこんなに落ち込んだのは初めてだ」という言葉は衝撃的だった。

「日本電産ショック」 ― 市場関係者の多くの脳裏に浮かんだ言葉であろう。今日の東京市場では他の電子部品株だけでなく、中国売上高比率が高い設備投資関連銘柄にも売りが広がる可能性を指摘する声が多かった。しかし、ふたを開けてみれば、ファナック、コマツなど寄り付きからプラスで始まった。安川電機はマイナスで寄ったがすぐにプラスに切り返した。牧野フライス、DMG森精機、オークマなどの工作機械株も堅調だ。

電産自身の株価も、寄り付きこそ900円安で始まり990円安まで売られ昨年来安値を更新したが、それでも9:30現在、600円安程度まで戻している。大発会の日の取引時間中の安値11565円を上回り、昨年クリスマスにつけた終値としてのこれまでの安値11800円とほぼ変わらない。

そして東証33業種、すべてのセクターが上昇する全面高だ。「日本電産ショック」 は市場全体に広がらなかった。悪材料は織り込みが進んでいる。あく抜け~反転上昇も近いだろう。

広木隆(ひろき・たかし)

マネックス証券 チーフ・ストラテジスト

【関連リンク マネックス証券より】

・第3四半期に回復の兆しがみられた銘柄は

・仮想通貨市場:10%超の変動率はリスクか機会か

・日本株の戻りが鈍い理由は?

・GRI(グローバル・リスク・インデックス)消灯 リスク回避和らぐ

・日本小売り決算振り返りと今週の注目点