みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

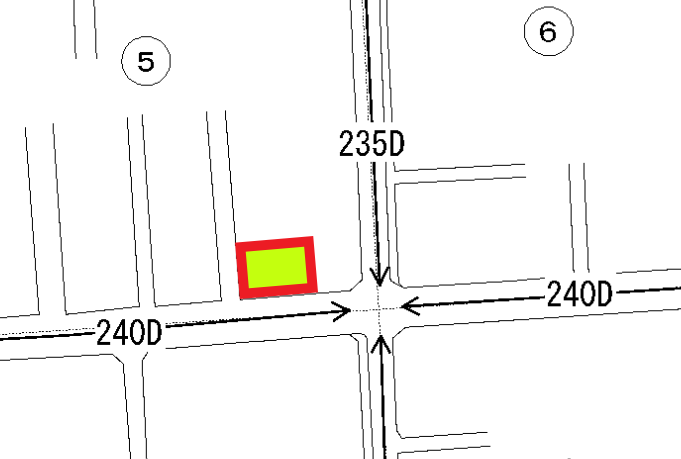

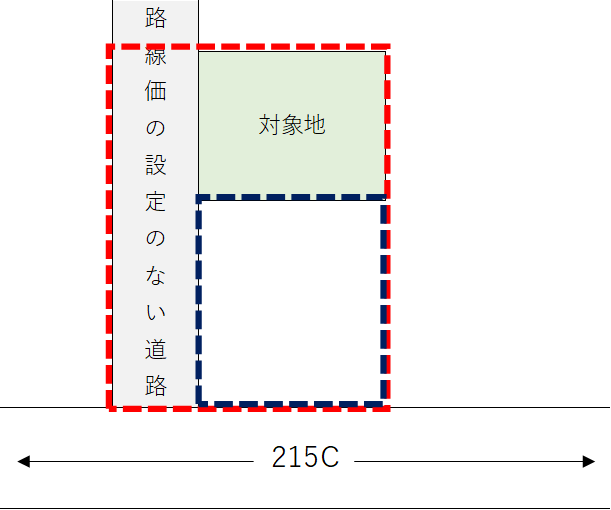

相続税や贈与税の申告につき、土地の評価をするときに、下記のように対象地の前面道路に路線価が付されていなかったことってありませんか?

このような土地については、所轄税務署に路線価を付してくださいと申し出をする必要があります。そしてこの申出により設定された路線価を特定路線価といいます。

今回は、この特定路線価について徹底解説します。

特定路線価が設定できる場合

特定路線価はどんな場合でも設定できるわけではありません。

下記のすべての要件を満たした道路にのみ設定できるのです。

①相続税又は贈与税の申告のため

当然と言えば当然ですが、特定路線価の設定は相続税や贈与税の申告のためのみに認められる制度です。したがって、例えば、所得税の譲渡所得において土地と建物を按分したいときなどに評価する必要が生じたとしても特定路線価は設定してもらえません。

②対象地が路線価地域に存すること

特定路線価は路線価評価をするために設定しますので、倍率地域では特定路線価という概念はでてきません。

③対象地が路線価の設定されていない道路のみに接していること

下記の土地のように路線価が設定されている道路と路線価の設定されていない道路の両方に接道している土地について、特定路線価の設定はできません。

すなわち、側方路線や裏面路線に特定路線価を設定しようとしても税務署は設定してくれないのです。

上記の土地については正面路線価24万円のみで評価し、側方路線影響加算等の加算補正をする必要はありません。

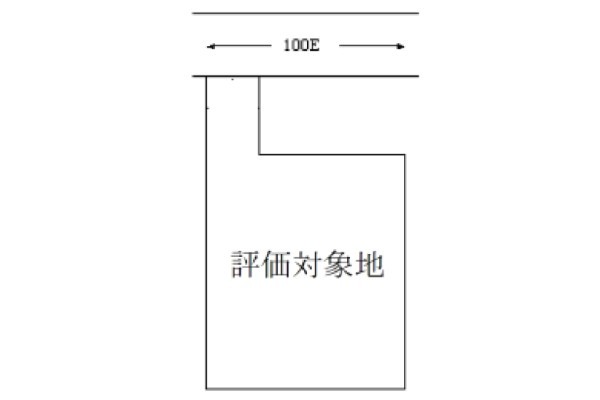

④その路線が対象地の専用通路ではないこと

下記の土地のような旗竿地の竿部分の専用通路には特定路線価は設定しません。

下記土地は竿部分が接道している10万円の路線価を使って不整形地として評価します。

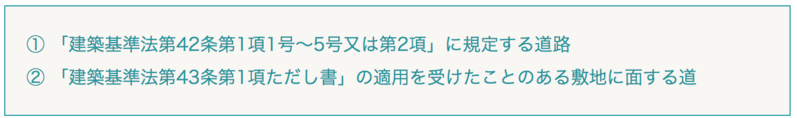

⑤その路線が建築基準法上の道路等であること

特定路線価は、建築基準法上の道路等にのみ設定可能です。建築基準法上の道路等とは下記の道路をいいます。

上記に該当するかどうかは対象地が所在する役所やHPで確認できます。

最近、東京都内の土地ならHPで建築基準法上の道路か否かを確認できる役所が増えてますね。

⑥特定路線価の設定を必要とする年分の路線価が公開されていること

当然と言えば当然ですが、路線価が公表されていない時期に特定路線価を設定することはできません。

すなわち、特定路線価の設定は、路線価が公表される毎年7月上旬以降でないとできないということです。

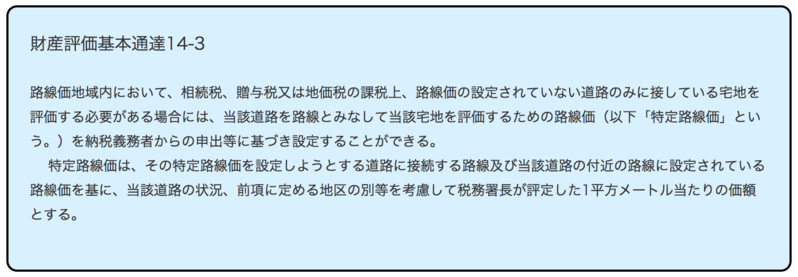

念のため通達の確認

特定路線価を設定できる要件を確認しましたが、基本に立ち返って特定路線価の通達を念のため確認しましょう。

上記通達の留意点としては、最初の段落の文末の「できる」という文言である。これの主語を勘違いして納税義務者だと思っている専門家も多いですが、この「できる」の主語は、税務署長です。税務署長が納税義務者からの申出等に基づいて特定路線価を設定することもできるし、設定ないこともできる。ということです。

また、「納税義務者からの申出等」の「等」というワードも気になります。この「等」には、納税義務者からの申出がなかったとしても税務署長の独断で特定路線価を設定することもできるという意味も含まれているのではないでしょうか?

特定路線価は絶対設定ないといけないの?!

上記の通達の「できる」の主語が納税義務者でないとすると、特定路線価は絶対に設定しないといけなのでしょうか?

そんなことは、ありません。

特定路線価を設定するかどうかは納税義務者の判断に委ねられてます!

なお、特定路線価を設定しなかった場合には、下記の通り、旗竿地として不整形地補正を適用して評価することとなります。

正面路線価を215千円として、赤点線を想定整形地、青点線を陰地とした不整形地補正率を求めて評価額を算出します。

もちろん、奥行価格補正後の正面路線価も国税庁HP 不整形地の評価――差引き計算により評価する場合を参考に差し引き計算で減額が可能です。

トゥモローズでは、安易に特定路線価の設定申出はしません!

必ず、特定路線価と旗竿地評価でシミュレーションをしてお客様の確認を取ってから評価方針を決定します。

特定路線価の申出をしないでどうやってシミュレーションをするんだ!そんなことできるわけないだろ!と言われるかも知れません。

確かに確定的な数字でのシミュレーションはできませんが、税務署が設定してくるであろう特定路線価を推定することはできます。

その方法は、固定資産税路線価で比準する方法(以下、「固定資産税比準路線価」と勝手に名付けます)です。

具体的に固定資産税比準路線価の算出方法を確認してみましょう。

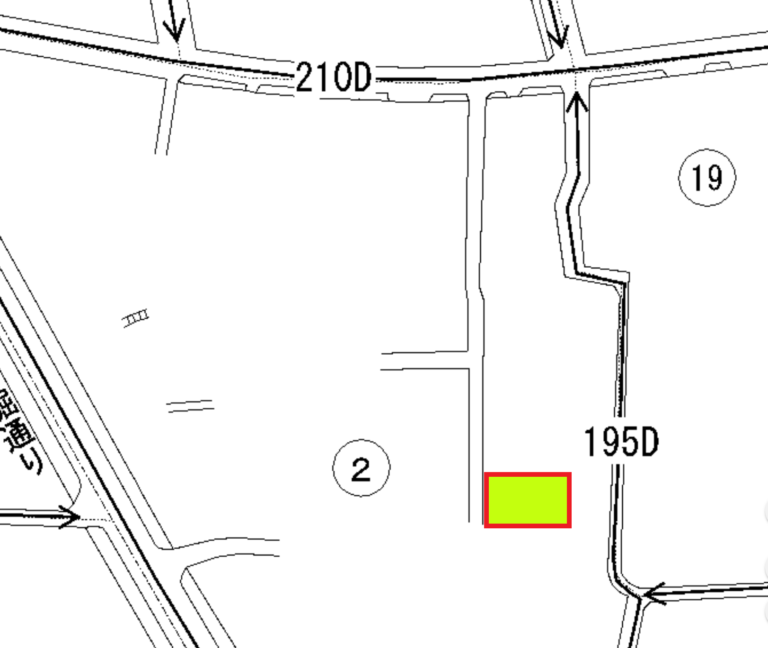

まず、上記土地の固定資産税路線価を全国地価マップで調べます。

相続税路線価225,000円に対応する固定資産税路線価は、185,000円です。相続税路線価が設定されていない道路の固定資産税路線価は、142,000円です。

これを前提に、固定資産税比準路線価は、下記算式で求めることができるのです。

対象地が整形地なら、この172,702円と旗竿地評価の補正後の路線価単価を比較してシミュレーションをお客様に提示します。

私の今までの経験上、税務署の設定してきた特定路線価と上記のように計算した固定資産税比準路線価は、9割程度の確率で近しい数字となっています。

したがって、この方法であってもある程度精緻なシミュレーションをすることができるでしょう。

相続税路線価が設定されている道路からある程度距離がある土地については、特定路線価によるよりも旗竿地評価の方が低く抑えられる傾向にあります。

シミュレーションもせずに安易に特定路線価の設定申出をすべきではないのです。

旗竿地評価は絶対に認められる?!

特定路線価で評価するよりも旗竿地評価の方が低く算出されるならば、どんな土地でも特定路線価を設定しないで旗竿地評価をしたほうが得となります。

そんなことが認められるのでしょうか?

例えば、下記のような土地の場合、路線価の付いている道路から相当な距離があるため旗竿地の評価をした場合には、特定路線価で評価したときに比べ著しく低くなりすぎる可能性があります。

奥行価格補正率と不整形地補正率で21万円の路線価から計算すると半分くらいの路線価で算出されてしまうことになるでしょう。

このような場合には、税務署から後日、特定路線価で計算すべき指摘を受ける可能性が大きいでしょう。

どのくらいであれば旗竿地評価が認められるのかという明確な基準はもちろん存在しませんが、特定路線価で評価した金額の2分の1程度になってしまうなど、著しく低くなりすぎているような場合には特定路線価にて評価すべきだと考えます。

特定路線価を設定した場合にはその特定路線価を必ず使わないとダメ?!

納税義務者の申出により特定路線価が税務署長によって設定された場合には、必ず、その特定路線価を使用して評価しなければならないのでしょうか?

この問に関して、絶対的な正解はありませんが、私見では、設定された特定路線価を使わないで申告した場合には、税務署から否認される可能性は非常に高いと考えています。

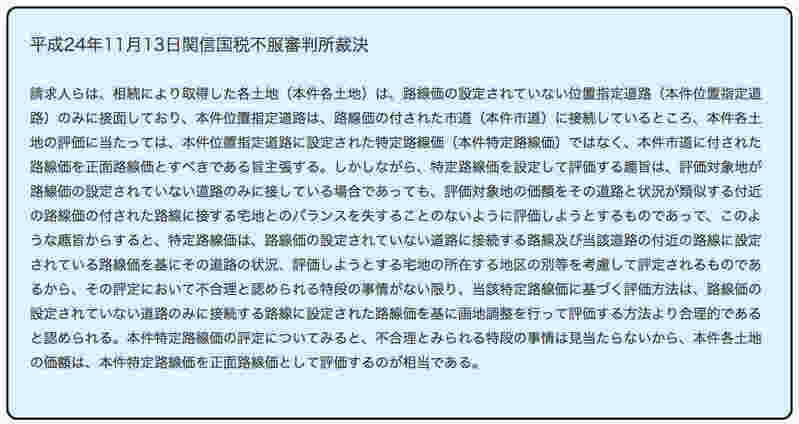

下記裁決事例でも特定路線価を設定したのにその特定路線価を使用せずに旗竿地評価をした納税者の主張が退けられています。

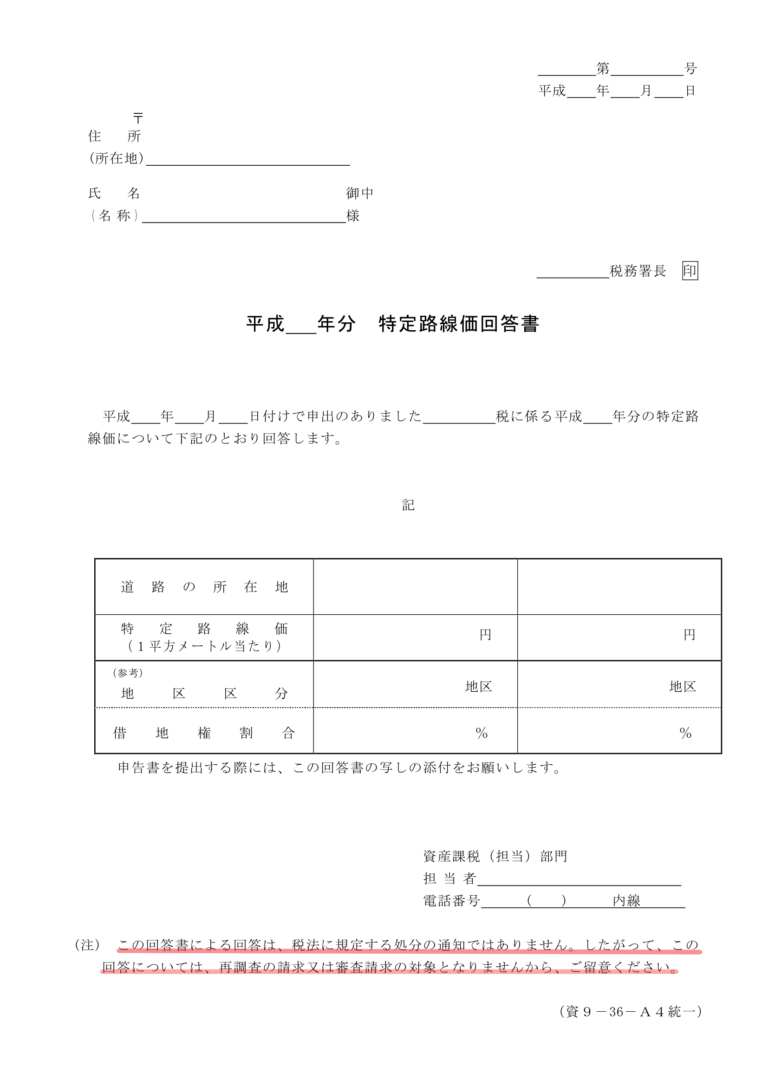

また、税務署から届く特定路線価回答書を確認しましょう。

一番下の赤マーカー部分を見てください。

税務署長が設定した特定路線価に不満があっても審査請求等はできないのです。

もし、税務署と争うなら特定路線価の金額というよりは、相続税法22条による時価と乖離してるので不合理だとして争うことになるのでしょう。

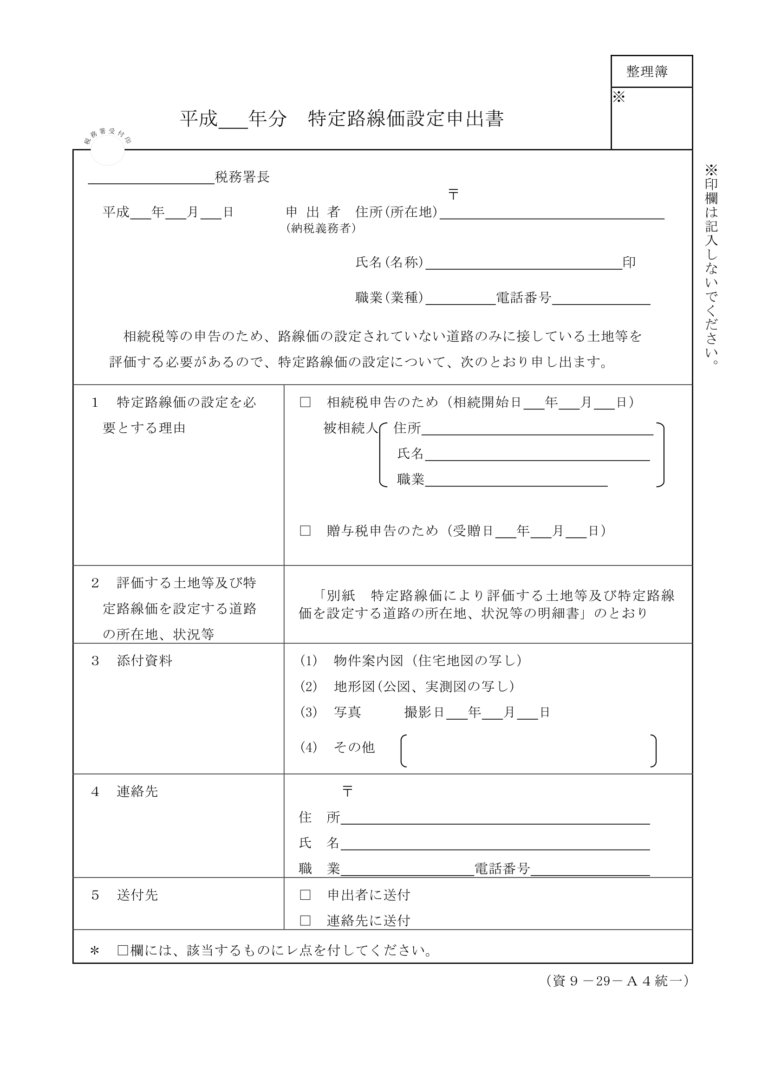

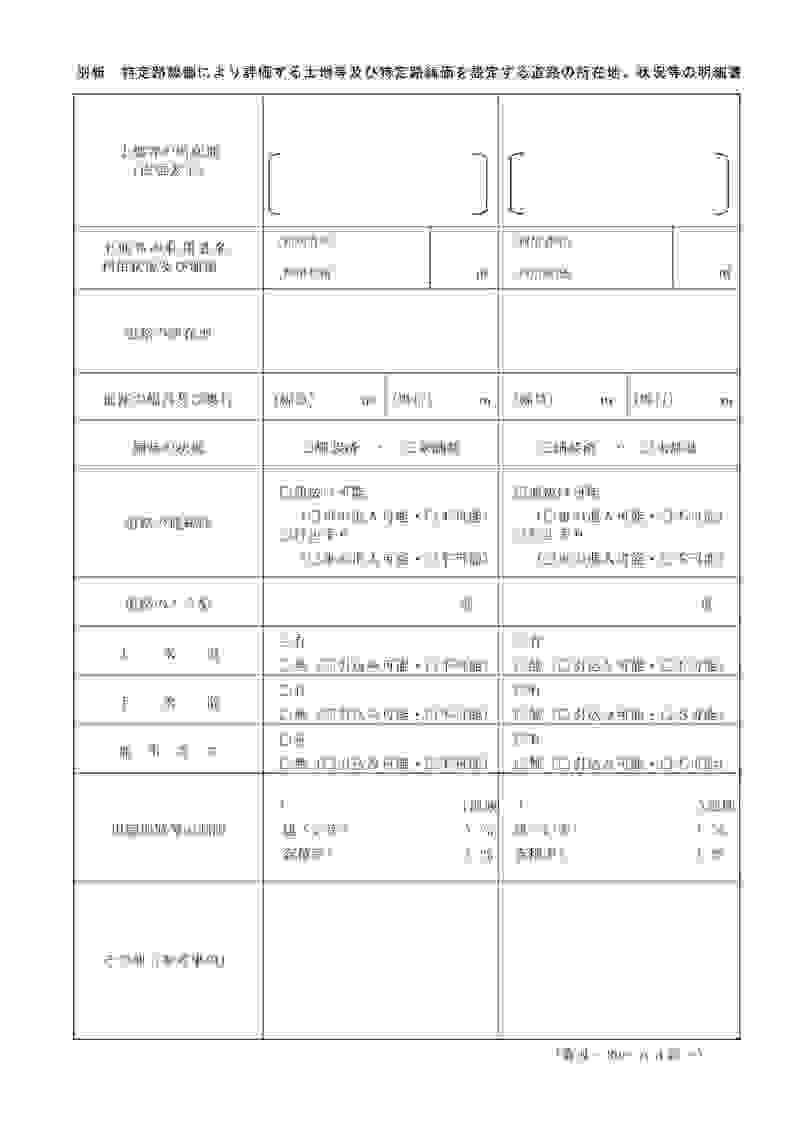

最後に特定路線価設定申出書を簡単に確認しましょう。

基本的には上記2枚に必要事項を記載し、下記添付書類と共に提出することとなります。

|

① 物件案内図(住宅地図の写し) ② 地形図(公図、実測図の写し) ③ 写真 |

なお、別紙明細書を記載するに当たり、役所調査や現地調査も必要となりますので、事前に調査事項を確認してから役所や現地に赴きましょう。

特定路線価回答書の回答期限は法律で定められていませんが、今までの経験上、特定路線価設定申出書を提出してから1ヶ月程度で回答が来ます。

1週間程度で来るわけではないのである程度期限に余裕を持って申出書を提出するようにしましょう。(提供:税理士法人トゥモローズ)