この記事は2024年1月29日に「The Finance」で公開された「日銀のマネタリーベースとは?金利・物価との関係性や推移をわかりやすく解説」を一部編集し、転載したものです。

ニュースや新聞などで見かける「マネタリーベース」は、金利や物価、為替などにも大きな影響を及ぼすことをご存知でしょうか。実は日銀が月次で統計を出すほど重要な指標なのです。本稿では、マネタリーベースの概要から金利や物価との関係性などについて、分かりやすく解説します。直近の推移や課題、今後の展望についても説明するので、日本経済の状況を知るための参考にしてみてください。

目次

日銀のマネタリーベースとは?

日銀のマネタリーベースに関する概要と役割について解説します。まずは、マネタリーベースとはどのようなものか理解しましょう。

概要

マネタリーベースとは「日本銀行が世の中に直接的に供給するお金」のことです。具体的には、市中に出回っているお金である流通現金(日本銀行券発行高+貨幣流通高)と日本銀行当座預金の合計値を指します。世の中に存在するすべてのお金とも言い換えられます。

| マネタリーベース=「日本銀行券発行高」+「貨幣流通高」+「日銀当座預金」 |

※日銀当座預金:日本銀行が取引先の金融機関などから受け入れている当座預金

マネタリーベースに近しい概念として挙げられるのが「マネーストック」です。マネーストックは「金融部門から経済全体に供給されている通貨の総量」のことです。具体的には、個人・企業・地方公共団体が保有する通貨の総量で、金融機関や政府が保有しているものは含みません。

つまり、マネタリーベースから金融機関や政府が保有している通貨を差し引くと、マネーストックとなるのです。

景気を調整する役割を持つ

政府はマネタリーベースをコントロールする金融政策を行い、景気を調整しています。景気を良くしたいときはマネタリーベースを拡大させ、抑えたいときは縮小させるのです。

もしマネタリーベースが拡大されれば、金融機関が保有するお金が増えます。そして、金融機関はそのお金を企業や個人に貸し出すことで、投資や消費が活発となり、景気の浮揚へとつながります。

反対にマネタリーベースを縮小させれば、その逆の現象が起こり、景気の悪化につながるとされています。

マネタリーベースの拡大を狙った金融政策で代表的なものは「マイナス金利政策」でしょう。マイナス金利政策とは、日銀当座預金にマイナスの金利を適用させるというものです。日銀当座預金には、銀行が銀行間決済のために使うお金が預けられています。

日銀当座預金にマイナス金利が適用されるということは、預入期間に応じて銀行が金利を支払わなければいけません。よって、銀行は日銀当座預金に預金せず、投資や融資などを積極的に行うので、市場にお金が流通します。結果、マネタリーベースとマネーストックが共に拡大し、景気回復を図れるのです。

他にも、買いオペや売りオペという、マネタリーベースをコントロールする金融政策が存在します。

- 買いオペ:日銀が市場から債券を買い取り、市場のお金を増やす

⇒マネタリーベースは拡大 - 売りオペ:日銀が市場で債券を売り、市場のお金を減らす

⇒マネタリーベースは縮小

よって、景気を良くしたいときには買いオペ、抑えたいときには売りオペを実施することになります。

日銀のマネタリーベースと金利・物価・為替との一般的な関係性

マネタリーベースが拡大および縮小すると、金利や物価、為替に大きな影響があるので、経済を推し測る際は俯瞰的に見なければなりません。ここからは、各要素との関係性についてひとつずつ見ていきましょう。

金利との関係性

一般的に金利が下がれば銀行は収益を増やすためにお金を多く貸し出すようになり、マネーストックが増加し、結果としてマネタリーベースも拡大します。対照的に、金利が上がれば逆のことが起きるので、マネタリーベースは縮小します。

また、マネタリーベース拡大のために金融緩和政策が行われれば、金利が下落する関係性です。実際に金融緩和政策を強めた2013年以降では、日本の金利は低い水準を保っています。

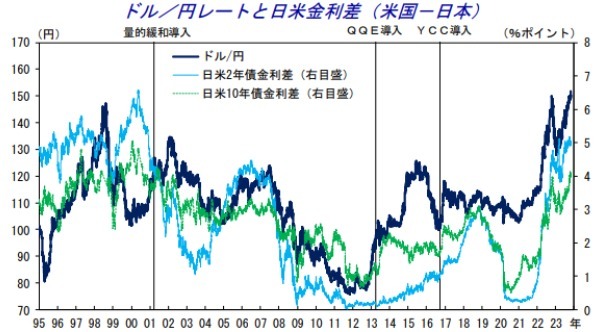

金利は海外金利の影響も受けやすく、上記の表の2013年以前ではおおむね連動している傾向が見られました。しかし、2013年より政府が金融緩和を強める政策を取ったことで、連動性は薄れて右肩下がりが続いています。

物価との関係性

マネタリーベースが拡大すれば多くのお金が市場に出回る分、消費活動が促進されて物価が上がります。物価が上がることで企業の利益や賃金が増え、景気がよくなっていきます。

また、物価が上がるということは相対的に円の価値が下がるので、株式や不動産などの資産価格が上がるのです。そのため、マネタリーベースの拡大が見込まれれば、将来的に株価や不動産価格の上昇も見込まれます。

為替への影響

マネタリーベースが拡大すると通貨への信頼が低下する可能性があり、結果として円安を引き起こすことがあります。

実際に2013年の質的・量的金融緩和が行われて以降、円安傾向が続いています。

上記、図表の通り2013年頃はドル円が90円前後だったのに対し、2015年頃には120円前後に達し、2023年末時点では150円前後にまで上昇しています。

また、2022年後半より起きている異常な円安の要因のひとつとして、日本が金融緩和を継続していることが挙げられています。アメリカは2022年3月より金融引き締めに転換したことで金利差が開き、投資家は低金利の日本円を売って米ドルを買う流れになりました。

円安の影響で輸入品の物価上昇が家計を圧迫していますが、一方で日本からの輸出品は売れやすくなっています。実際に2018年〜2022年の5年間で、輸出額は約17兆円も増加しているのです。

| 暦年 | 輸出 | 輸入 |

|---|---|---|

| 2018 | 81,478,752,674 | 82,703,304,395 |

| 2019 | 76,931,664,915 | 78,599,509,951 |

| 2020 | 68,399,121,047 | 68,010,831,589 |

| 2021 | 83,091,420,293 | 84,875,044,591 |

| 2022 | 98,173,612,089 | 118,503,152,779 |

※引用:財務省貿易統計 年別輸出入総額(確定値)

このように、2021年〜2022年にかけて円安が進行していることもあり、この間だけで約15兆円も輸出額が増加しています。マネタリーベースの増減は、日本の輸出入にも大きく影響する要因なのです。

日銀のマネタリーベースの推移

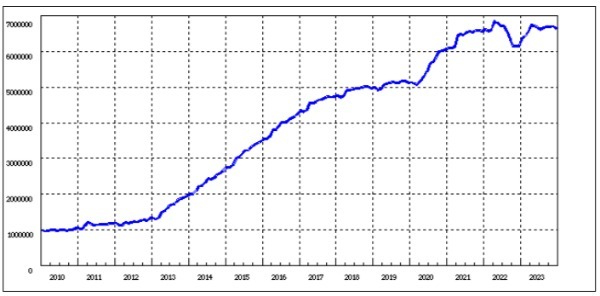

マネタリーベースは2013年4月の異次元金融緩和を皮切りに急増しています。2013年4月時点では約150兆円でしたが、2年後の2015年4月には約300兆円を超えて2倍以上となりました。

その後も順調に増え続け、2020年にはコロナショックへの対策として金融緩和を行い、さらにマネタリーベースが急拡大しています。しかし、2022年4月にはコロナショックによる影響が一巡し、企業の資金繰りが安定してきたため、一時的に減少しました。

そして、2023年にはすでにコロナ前の水準に戻っている状況です。2023年12月に開かれた金融政策決定会合では、マイナス金利を含む金融緩和が維持されると発表されたため、引き続き2024年もマネタリーベースは増加傾向になると予想されます。

日銀のマネタリーベースに関わって起こる課題

拡大の一途を辿っているマネタリーベースですが、いつまでも拡大し続けるわけではありません。2024年1月現在は異次元の金融緩和の最中だと言われているように、いつかは日銀はマネタリーベースを抑えて正常化させていきます。

ではマネタリーベースが正常化した先に、どのような課題が起きるのかについて、未だに金融緩和が続いている理由と共に解説します。

マネタリーベースの正常化の時期

金融緩和の解除が行われれば、マネタリーベースは抑えられて正常化されていきます。しかし、未だに継続しているのが現状です。

金融緩和が継続されている理由は、現状では引き締めに入ったとしても、かねてより日銀が目標としている物価上昇率 2%の安定が見込めないと判断されているからです。実際、2023年の消費者物価指数(生鮮食品除く)は前年同月比+2.3〜4.2%と好調でした。しかし、これは主に新型コロナウィルス(COVID-19)やロシアのウクライナ進攻にともなう、輸入品の物価上昇による影響が大きいと考えられます。そのため、日銀は好調な消費者物価指数だけで、金融緩和の解除に踏みきらないと判断したのでしょう。

とはいえ、日銀が発表し続けているとおり、賃金上昇をともなう形での物価目標の実現が見通せれば、金融緩和の転換は十分に考えられます。つまり、物価上昇に加えて賃金の上昇も安定することが見込まれれば、金融緩和の解除という方向に進み、マネタリーベースの正常化が行われるでしょう。

金利高騰対策

仮にマネタリーベースが正常化された場合、今度は金利の高騰につながる恐れがあります。

金利が高騰すると、個人がローンを組んだり企業が借入したりするときのコストが増大し、経済の停滞につながりかねません。住宅ローンや設備投資のための融資を受けるのであれば、異次元の低金利である今のうちに行っておくのがよいでしょう。

また個人だけでなく、金融機関も金利高騰に向けて対策しておくべきです。金利上昇は銀行にとって利益の増加になりますが、保有している有価証券の評価損につながるリスクがあります。

その他、金利上昇局面になった際のリスク管理については以下の記事で詳しく解説しています。金融機関が取るべき具体的な対策について説明しているので、ぜひ参考にしてみてください。

内部リンク:https://thefinance.jp/risk/231109

日銀のマネタリーベースに関わる国内外の動向と今後の展望

マネタリーベースは国内外の金融政策の動向に大きく影響されます。ここでは、マネタリーベースに関わる国内外の動向と、今後の展望について解説します。

国内の動向

2023年10月に引き続き、日銀は同年12月に開かれた金融政策決定会合にて金融緩和維持を決定しました。このため、直近ではマネタリーベースが縮小されることはないでしょう。

しかし、発表と同時に2024年4月までにマイナス金利の早期解除の観測が強まっています。仮に、2024年の春闘賃上げ率が前年と同程度以上となれば、賃金上昇にともなう形での物価上昇が確認できるでしょう。

| 春闘賃上げ率:各企業の経営者と労働組合間で決定した賃金引上げ率の平均 |

日銀がマイナス金利の解除を判断した場合、4月頃には金融政策の変更が行われると考えられます。ただし、海外の動向を鑑みると、多少の後ずれも十分にありえるでしょう。

海外の動向

海外では、とくに欧米で続々と利上げによる金融引き締めが行われています。欧州中央銀行(ECB)は直近2回の会合では金利を据え置きとしているものの、それまでは10会合も連続で引き上げており、2023年12月の政策金利は4.5%です。また、米国連邦準備制度理事会(FRB)も2022年から政策金利を継続的に引き上げ、5.5%となっています。欧米では消費者物価指数が日本以上に急拡大しているため、景気が加熱しすぎないように金利を引き上げて調整しています。その中で、日本の政策金利は未だに-0.1%という状況です。

とはいえ、直近では物価上昇が落ち着いてきていることを理由に、FRBは3会合連続で利上げの見送りを行っているうえ、2024年は3回の利下げが会合参加者によって見通されています。2024年は、おそらく海外の金利が徐々に下がっていく年になるでしょう。

その中で日銀が早期にマイナス金利を解除すると、金利差の縮小にともない円高が進んでしまうリスクがあります。よって、上述では4月頃には金融政策が変更する旨を説明したもののが、円高リスクを和らげるために、金融緩和の解除時期を後ずれさせることは十分に考えられます。

どちらにせよ金融緩和が終わる時期は、そう遠くないと言えるでしょう。つまり、マネタリーベースの縮小が行われるタイミングも近いうちに行われるかもしれません。

まとめ

マネタリーベースは日本銀行が世の中に供給しているお金全体を指します。政府はマネタリーベースを調整し、物価に影響を与え、景気を操作する金融政策を行っています。

2024年1月現在、異次元の金融緩和をしている日本では、マネタリーベースは拡大し続けている状態です。しかし、海外では金融緩和が解除されつつあり、日本でも物価上昇が安定しつつあるため、来年にはマネタリーベースの正常化が行われるのではないかと考えられています。

マネタリーベースが正常化されれば、金利の高騰や円高といったことが起きるので、それらを把握したうえで日々の生活への影響を考慮しておくとよいでしょう。