50代など「老後」を強く意識する年代に差し掛かった人で、老後の備えとして不動産投資を検討している人は多いのではないでしょうか。

とはいえ、「不動産の収入があれば毎月の家賃収入が期待できそうだが、果たして自分にできるだろうか?」「全くの未経験から始めてもうまくいくのだろうか?」と、疑問や不安は尽きません。

そこで、本記事では主に50代の方々に向けて、今から始める不動産投資の現実味や、老後への備えとしての有用性について解説したいと思います。

老後の備えになるのであれば不動産投資にこだわらないという方に向けても、おすすめの資産運用法を紹介しますので、ぜひご覧ください。

- 不動産投資は定年後の安定的な収入になる

- 50代はローンの審査が有利で、余剰資金を用意しやすいことから不動産投資を始めるのに最適

- 不動産投資を始めるには不動産会社探しが重要になる

目次

不動産投資が老後の備えになる7つの理由

漠然としていながらも、不動産投資が老後への備えになるというのはイメージできることではないでしょうか。

そのイメージは正解で、老後資金を確保するのに不動産投資の有効性は高いといえます。

その理由を、7つの項目で解説します。

1.定年後、老後の安定的な収入源になる

多くの人にとって、「老後=定年退職後」だと思います。

給料などの収入がなくなり、公的年金で生活を支えることになります。

しかし、公的年金だけで老後資金をまかなえないというのはすでに多くの人が実感していることですし、「老後2,000万円問題」が大きくクローズアップされたことも人々の不安の表れでしょう。

不動産投資をしていれば、毎月安定的な家賃収入が期待できます。

この収入を公的年金に上乗せすれば安心して老後の生活を送れるのではないかとの期待もできます。

このメリットは老後だけではなく、不動産投資を始めた直後から得られるものです。

仮に50代で不動産投資を始めたとすると、現役世代のうちから給料に上乗せする収入源が得られます。

事実、副業で不動産投資に参入して豊かな生活を送っている人はたくさんいます。

2.生命保険効果がある

収益不動産を購入する際には銀行などの金融機関でローンを組むケースが大半です。

このローンを組む際には団信(団体信用生命保険)という生命保険に加入するのが一般的です。

団信はローン返済中の人が万が一亡くなったり、高度障害になってしまったりするなど、返済不能になった際に保険金で残債を清算する仕組みです。

万が一の事態が現実になった場合は遺族や家族に返済不要の収益不動産が残されます。

これによって生命保険に加入するのと同様の効果が得られるため、これを不動産投資の生命保険効果といいます。

既存の生命保険があるのであれば団信に代替することで保険料の節約になります。

3.数ある投資のなかでも比較的低リスク

新NISAが話題になっていることもあって、投資に関心を持つ人が多くなりました。

そこで株やFXなど有名な投資商品で資産を増やし、老後の備えるという考え方もあります。

しかし、これらの投資は有名ではありますがハイリスクになりがちです。

2024年8月に起きた株価の大暴落は記憶に新しいところですが、こうしたショック相場はしばしば起きています。

不動産はミドルリスク投資といわれており、人間の生活に欠かせない衣食住の一角に関わる現物投資だけに価格の急激な変動が起きにくく、長期投資向きです。

株式の信用取引やFXには強制的に損失を確定するルールがありますが、不動産にはこうしたルールもないため、老後という未来に備えるには適しているといえます。

4.節税効果がある

本業収入がある現役世代の人はもちろん、老後であっても何か収入がある場合は不動産投資の節税効果がメリットになります。

アパートやマンションといった不動産を所有すると、キャッシュの流出をともなわない会計上の経費である減価償却費を計上することができます。

この減価償却費によって「会計上の赤字」になれば、本業の所得から損益通算ができるため、節税効果が高くなります。

5.相続対策になる

先ほどは所得税や住民税の節税効果について述べましたが、不動産投資には相続税の節税効果もあります。

資産を現金で持っているよりも不動産のほうが相続財産の評価額が少なくなり、さらに賃貸に供している不動産の場合はさらに評価額を少なくすることができます。

そのため、相続税の金額だけでなく税率を低くすることが可能です。

6.家賃収入があっても年金が減ることはない

これはあまり知られていないことかもしれませんが、老後になって家賃収入があるからといって公的年金の支給額が減ることはありません。

なぜなら、公的年金が減額されるのは「厚生年金の加入事業所での給与や賞与などの収入が年間50万円を超える」場合だからです。

アルバイトやパートの収入は対象外ですし、不動産投資による家賃収入についても同様です。

そのため、公的年金を減らすことなく収入の上乗せができるわけです。

7.面倒な管理を外部に委託できる

老後になってから不動産を所有して管理するといった「業務」ができるかと不安を感じる人は多いかもしれませんが、不動産投資はほとんどの業務を外部委託できるのもメリットのひとつです。

手間いらず、時間いらずで取り組めるため、軌道に乗ると不労所得に近い収入を手にすることができます。

関連記事

老後の資産運用でやってはいけないこと7選とおすすめの運用法4選

50代から不動産投資を始めても大丈夫な5つの理由

老後への備えとして不動産投資がとても魅力的であることをお伝えした次には、「50代から始めても大丈夫?」という疑問に、理由を交えてお答えしたいと思います。

1.年収が高い人はローンの審査で有利

多くの人にとって、50代は社会人として脂が乗ってくる時期でしょう。

年収が高くなっている人も多いと思います

年収が高いことは金融機関のローン審査で有利に働くため、最初の関門である資金調達をしやすい立場にあります。

2.勤続年数が長い人もローンの審査で有利

年収と並んでローンの審査に影響を及ぼすのが、勤続年数です。

「安定的な収入があること」を審査基準にしている金融機関が多いため、「勤続年数が長い=社会的に安定している」と見なされやすくなります。

50代は勤続年数の長い人が多く、社会的信用の高さゆえにローンの審査に通りやすくなります。

3.余剰資金を用意しやすい

20代や30代で結婚をして家庭を築いてきた人の場合、50代は人生のライフイベントが落ち着き始める時期です。

いよいよ老後に向けた本格的な資産形成を始めやすいタイミングなので、不動産投資に回すための余剰資金を確保しやすい人は多いと思います。

自己資金が多ければ投資のリスクを抑えやすく、ローンの審査にも通りやすくなります。

4.生命保険効果をいかしやすい

先ほど不動産投資の生命保険効果について解説した際に団信を紹介しました。

50代で不動産投資を始めた人は団信が生命保険の代わりになるため、不要になった保険料も老後に向けての資産形成にあてることができます。

5.不動産投資を勉強するための時間を確保しやすい

未経験の人が不動産投資を始めて成功するためには、勉強が不可欠です。

50代は社会的にも落ち着いてくる時期なので勉強するための時間を確保しやすく、じっくり腰を据えて取り組みやすいのではないでしょうか。

若い世代の人だと「とにかく今すぐ始めたい」とばかりに猪突猛進に始めてしまいがちですが、それだとリスクを高めてしまいます。

勉強の重要性を理解していて、そのための時間もある50代は不動産投資で成功しやすい位置にあるといえます。

関連記事

1万円から不動産投資ができる方法を解説!数万円からできる不動産投資も紹介

50代から不動産投資を始める際に知っておくべき注意点

老後への備えとして50代から始める不動産投資の優位性は高いといえますが、何もかもがバラ色というわけではありません。

注意しておくべき点ももちろんあるので、ここでは特に50代から不動産投資を始めるのにあたって知っておくべき注意点を解説します。

1.不動産投資ローンの年齢制限

不動産投資ローンには年齢制限があります。

ローンの年齢制限は完済時の年齢で設定されており、80歳までというのが一般的です。

仮に55歳でローンを利用したとすると、返済期間は25年です。

25年というのは現実味のある返済期間ですが、審査に通るかどうかは別問題です。

50代からの不動産投資ではこの年齢制限をしっかり意識しておく必要があります。

2.長期間のローンを組みにくくなる

先ほどの注意点と似ていますが、50代からだと年齢的に長期間のローンを組みにくくなります。

ローンは返済期間が長いほど毎月の返済額が少なくなるため毎月の手残りが増えるのですが、50代からだと難しい部分があります。

長期間のローンを利用できることは不動産投資のメリットのひとつではありますが、50代からだとそのメリットをいかしにくいでしょう。

3.健康状態がローン審査に影響を及ぼすことも

50代にもなると加齢や生活習慣による健康リスクが高まります。

健康状態によっては団信に加入できず、そのせいでローン審査に通らない可能性もあります。

ローンが利用できないとなると自己資金だけで収益不動産を購入することになるかもしれません。

4.失敗すると取り返しがつきにくい年代である

若い年代の人たちであれば失敗したとしても取り返しが利きやすいですが、50代になると難しいかもしれません。

そのため物件選びや投資判断にはより慎重さが求められます。

しかしながら、これまでに多くの人が50代から不動産投資を始めて成功している事実があります。

もちろんリスクはありますが、それらのリスクへの対策も確立しているため、慎重に判断すれば必要以上に不安を感じることはありません。

老後の備えとして有効な主な不動産投資

不動産投資にはさまざまな種類があります。

ここでは老後への備えとして50代から始めるのであれば、という前提でおすすめの選択肢を4つ紹介します。

1.区分マンション投資

マンションを1戸単位で所有し、家賃収入などを狙うのが区分マンション投資です。

最も初心者向きであり、人気の高い投資形態でもあります。

ただし、運用している1戸が空室になると家賃収入がゼロになってしまうため、空室リスクへの十分な対策が必要です。

2.一棟アパート投資

マンションと違ってアパートには区分取引がないため、一棟を所有することになります。

マンションと比べると値ごろ感があり、数千万円で買える物件も少なくありません。

複数戸を運用するため、そのうち1戸が空室になったとしてもいきなり収入がゼロになることはなく、一定のリスク分散効果があります。

関連記事

定年後にアパート投資を始めるメリット5選!ローン攻略法と不動産投資の戦略を解説

3.一棟マンション投資

区分マンションに対してマンションを一棟丸ごと所有するのが一棟マンション投資です。

初期費用は高額になりますが、アパートのように複数戸を所有するため空室リスクを分散することができます。

ローンを利用する場合も借入額が大きくなるため、属性の高い人、資金が潤沢な人向けです。

4.戸建て投資

戸建て住宅を所有し、賃貸経営をするのが戸建て投資です。

値ごろ感のある物件を狙うことが多いため始めやすいですが、自主管理になることが多く、不動産管理のノウハウや経験がないと難しいかもしれません。

戸建て住宅の入居者は家族であるケースが多く、入居期間は長めです。

そのため賃貸経営が安定しやすいのがメリットです。

不動産投資の始め方と手順

ここまでの解説をお読みになったうえで、50代からでも始められそうだと思った方に向けて、不動産投資を始めて家賃収入を得るまでの大まかな流れを解説します。

1.不動産会社探し

不動産投資は物件選びから始まると思われがちですが、その前にもっと重要なプロセスがあります。

それは、不動産会社選びです。

物件の提案や収支のシミュレーションなど経営の全般においてパートナーとなる存在だけに、収益不動産を取り扱っている不動産会社を最初に探します。

不動産会社選びさえ間違えなければ、不動産投資は高い確率で成功するといってもよいでしょう。

2.物件選び、不動産会社選び

不動産会社から提案される物件から、購入する物件を選びます。

この提案の内容がとても重要で、以下のことを意識してください。

・都合の悪いことも含めて説明してくれているか

・今だけでなく将来も含めた収支シミュレーションになっているか

・提案の内容に明確な根拠があるか

これらの提案や説明は、不動産会社選びの判断材料にもなります。

3.資金計画・資金調達

少なくとも数千万円規模の購入資金をどう用意するのかを検討するのが資金計画です。

自己資金をいくら用意するのか、ローンでいくら調達するのか、どの金融機関に融資を申し込むのか、といったように資金に関する決め事は多いので、不動産会社と相談しながら計画を練り上げていきます。

全額を自己資金でまかなえる場合であっても金利によってはローンで調達したほうがトクになることもあるので、「お金がある=できるだけ自己資金で」と固執する必要はありません。

不動産会社には提携金融機関があります。

この金融機関が質・量ともに充実しているかも不動産会社選びの指標になります。

4.収益物件の購入

購入する物件を決めたら、売買契約を締結します。

この際に購入代金の決済もおこなわれます。

もちろんこうした一連の手続きは不動産会社がサポートしてくれるので、初心者であっても心配は無用です。

5.管理会社選び

多くの場合、所有している不動産の管理や家賃の回収は管理会社に委託することになるでしょう。

そこで必要になるのが、管理会社選びです。

老後に備えるための不動産投資だと高齢になってから取り組むことになるので、できるだけ多くの業務を任せられる管理会社を選ぶのがよいでしょう。

6.入居者の募集

すでに入居者がいるオーナーチェンジ物件の場合はそのまま運用開始となりますが、いない場合は入居者を募集します。

入居者の募集業務についても、管理会社もしくは不動産会社に任せることになるので、「客付け」に強いかどうかも管理会社や不動産会社を選ぶ重要なポイントになります。

不動産に関連するおすすめの運用方法3選

当記事では主に、50代の人が老後への備えとして不動産投資を始めることを想定して解説をしてきました。

しかし、老後に備える方法は不動産投資だけではありません。

とても多くの種類があるなかで、不動産に関連する他の選択肢を3つ紹介したいと思います。

不動産の現物を所有することにこだわりがないのであれば、これらも有望な選択肢となるでしょう。

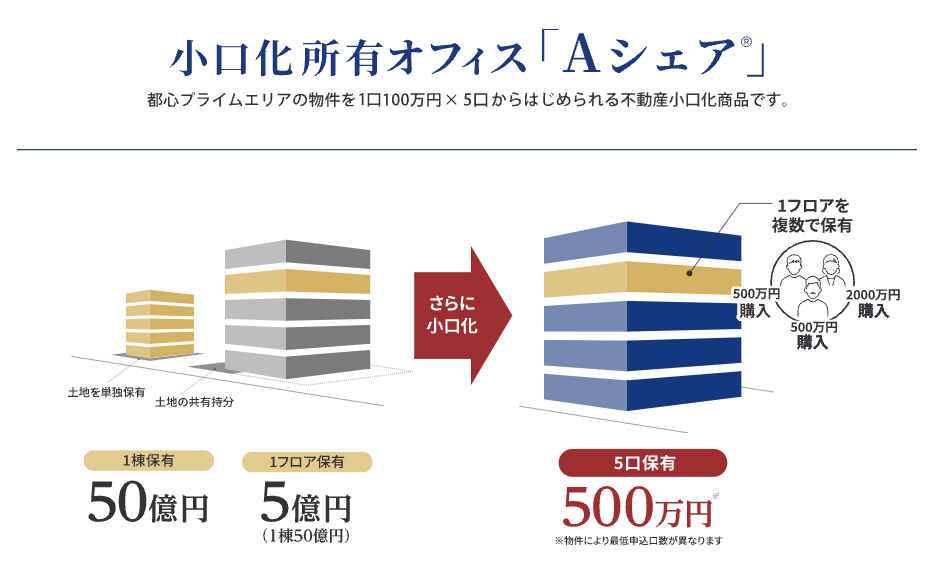

1.不動産小口化商品

優良な収益不動産のなかには、個人では到底手が届かないような高額物件もたくさんあります。

大都市の好立地にあるビルのオフィスなどがそれにあたります。

そんな個人では購入できない物件を買えるように小口化したのが不動産小口化商品です。

ACNの「Aシェア」は、東京や大阪の都心オフィス物件を小口化し、500万円から購入可能です。

こうした物件は資産価値が低下しにくく、老後への備えはもちろん長期的な資産運用にも適しています。

関連記事

不動産小口化商品が危険といわれる理由6選と見分け方を解説

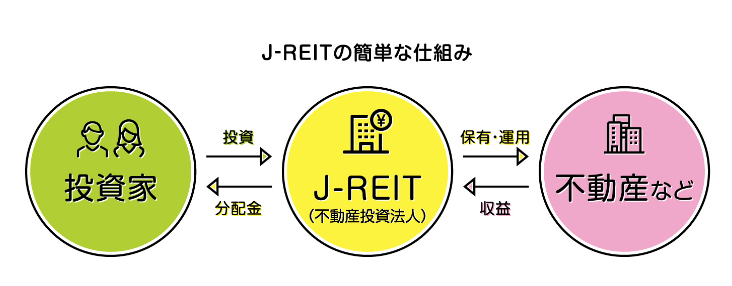

2.J-REIT

REITとは不動産で運用している投資信託のことで、そのなかでも東京証券取引所に上場しているREITをJ-REITといいます。

オフィス型やホテル型、物流施設型などさまざまなタイプがあって、投資家は投資したい不動産のジャンルを手軽に選ぶことができます。

上場していることもあっていつでも買えて、いつでも売れる流動性の高さも魅力的です。

特定のジャンルだけでなく複数のジャンルを組み合わせた複合型や総合型のJ-REITもあるので、リスクの分散も容易です。

関連記事

不動産投資でREITはおすすめ?他の不動産投資と比較

3.不動産クラウドファンディング

ネットうえで投資家から資金を募り、それを元手に不動産を購入・運用するのが不動産クラウドファンディングです。

運用利回りが5%を超えるような案件も多数見られるため人気が高く、応募が殺到して「なかなか投資できない」との声も聞かれます。

ただし上記のJ-REITほどの流動性はないため、満期まで原則途中解約ができないことなどの注意点もあります。

関連記事

不動産クラウドファンディングの仕組みを解説!人気の理由や始め方がわかる

まとめ

老後の備えに不動産投資、という考え方自体は正しい方向性だと思います。

公的年金に上乗せする形で安定的な収入を確保するのに不動産投資は適しています。

しかし、不動産投資を始めれば誰でも成功することが確約されているわけではないので、本記事で解説した。

注意点や手順なども参考にしつつ、「成功する不動産投資」に取り組み、老後の安心を手に入れましょう。

関連記事

老後の資産運用でやってはいけないこと7選とおすすめの運用法4選

(提供:ACNコラム)