▼日経平均株価CFD(日本N225) +2σラインをデッドクロス。売りサイン点灯。予想レンジは40341.0〜45677.2

▼S&P500CFD(米国SP500) 3本の移動平均線は上昇トレンド継続を示唆。予想レンジは6086.87〜6852.66

▼金スポットCFD(XAU/USD) 3本の移動平均線は上昇トレンド継続を示唆。予想レンジは3231.89〜3510.09

▼銀スポットCFD(XAG/USD) 3本の移動平均線は上昇トレンド継続を示唆。。予想レンジは36.339〜41.505

▼原油CFD(WTI原油) 3本の移動平均線は下降トレンド継続を示唆。予想レンジは60.813〜68.323

▼天然ガスCFD 3本の移動平均線からは方向感が見えにくい展開。中期移動平均線をゴールデンクロスし売りサイン点灯。予想レンジは2.289〜3.107

▼ユーロ・ストックス50CFD(ユーロE50) 3本の移動平均線は上昇トレンド継続を示唆。直近は+1σラインをゴールデンクロス。買いサイン点灯。予想レンジは5310.5〜5660.8

▼香港ハンセン指数CFD(香港HS50) 3本の移動平均線は上昇トレンド継続を示唆。予想レンジは24581.8〜26858.6

日経平均株価CFD(日本N225)と日本国債利回り曲線(イールドカーブ)

日経平均株価CFD(日本N225) 週足の見通し:+2σラインをデッドクロス。売りサイン点灯。予想レンジは40341.000〜45677.200

・日本代表企業225社の株価から算出される「日経平均株価」を原資産とした銘柄。日経平均株価は構成銘柄の平均値で算出されるため、例えば、ファーストリテイリング、ソフトバンクグループ、東京エレクトロン、エムスリー、ファナックのような1単元の株価が高い値がさ株の影響を受けやすいという性質がある。日経平均株価自体は、年1回の定期見直しで市場流動性の高い銘柄が採用され、低い銘柄が除外される。

日経225には日本のカレンダーや会計年度に沿った特徴的な値動きがあり、12月から1月は年末最後の取引日に向けた「掉尾の一振」や大発会での「ご祝儀相場」が期待され、海外のサンタクロース・ラリーと連動して投資家心理が高揚しやすい。4月は多くの企業の新年度入りで、機関投資家による新規資金投入や益出し後の再投資が入りやすく、株価が上昇しやすい。一方、8月は夏休みやお盆で参加者が減る夏枯れ相場となりやすく、取引が細って方向感を失い下落や停滞が起きやすい。さらに3月末や9月末の権利付き最終日の翌営業日である権利落ち日には、配当分だけ株価が理論上下落するため、日経平均も下押し圧力を受けやすい。

・先週の日経平均株価CFD(日本N225) 週足:+2σラインをデッドクロス。売りサイン点灯

・週足終値の26週移動標準偏差σ(26):2668.1円、26681.pips

・変動係数(σ(26)/平均値):6.98%

・今週の予想レンジ(終値±σ(25)):40341.0〜45677.2

日経平均株価CFD(日本N225) 日足の見通し:3本の移動平均線は上昇トレンド継続を示唆。+1σラインをゴールデンクロス。買いサイン点灯

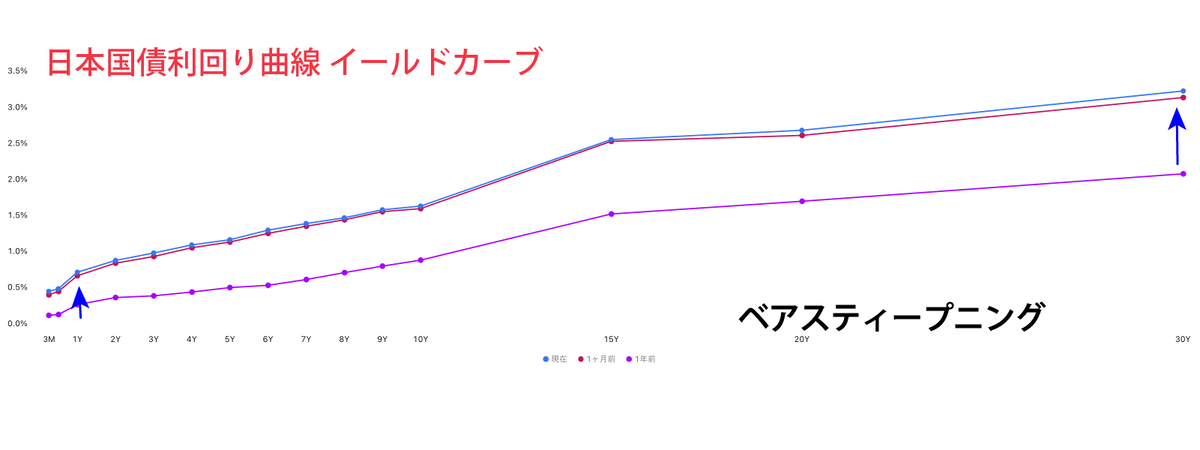

日本国債利回り曲線(イールドカーブ)(参考:TradingView)

・先週の日経平均株価CFD(日本N225) 日足:3本の移動平均線は上昇トレンド継続を示唆。+1σラインをゴールデンクロス。買いサイン点灯

・今週の日本N225の予想:横ばい

日経平均株価CFD(日本N225) サマリー:エントリーポイントとエグジットポイント

・+2σラインをデッドクロス。売りサイン点灯。予想レンジは40341.0〜45677.2

・変動係数(σ(26)/平均値):6.98%

メインシナリオ(日足チャートでの分析)

・エントリーポイント:+1σラインを再度上抜けるタイミングで買いエントリー

・エグジットポイント:+2σラインとのゴールデンクロス

リスクシナリオ(日足チャートでの分析)

・撤退ポイント:短期移動平均線とのデッドクロス