住宅ローンの選択は家計の重要な意思決定の1つである。米国における研究によれば、住宅ローンの選択は、老後の準備のための貯蓄や株式投資よりも、家計の将来的な収支に影響を及ぼすとする研究もある。住宅ローンを借りる際には、どこで借りるか、変動金利か固定金利にするか、固定金利にする場合には、何年物の金利にするか、などを選択する必要がある。住宅ローンの返済ができない場合には、住宅を手放さなければならないこともありうるので、これらの決定は、その後の人生設計にも影響する可能性がある重要な決定である。特にこの中で、変動金利か固定金利かを決めることは、難しい選択の1つである。

低金利政策により、これまで長い期間、住宅ローンの金利は低い水準が続いている。また、現状では固定金利よりも変動金利の方が低くなっている。将来、金利の上昇が予測される場合には、低い金利が続く固定金利を選択する方が有利である可能性が高い。一方で、このまま低金利が続くならば、金利がより低く、返済額が少なくて済む変動金利を選択する方が有利かもしれない。一般には、金利の方向を予測することは非常に難しいとされるので、どちらが有利であるかは一概には言えない。

どちらかを選択すれば有利であれば、有利な方を選択すればいいので、話は簡単であるが、現実は複雑で、有利か不利を分かりかねない状況で家計は住宅ローンの金利選択をする必要がある。家計の変動金利か固定金利かの選択には、主として以下のような要因が影響していると考えられている(もちろん、これ以外も様々な要因がある)。

計画性:住宅の購入や住宅ローンの返済には長期的な計画性が必要である。計画性の程度が異なれば、選択する金利も異なる可能性がある。例えば、返済終了まであと10年であれば、10年固定金利を選ぶことで総返済額が明らかになり、将来の計画が立てやすくなる。他の条件が同じであれば、計画性の高い家計は固定金利を選択するはずである。

金融リテラシー: 住宅ローンは複雑な金融商品である。金融商品に関する知識(金融リテラシー)が異なると、変動金利や固定金利の選択も異なる可能性がある。例えば、金利が上昇した場合、債券価格は下落(借入金の価値は上昇)するので固定金利が有利である。一方、逆に金利が低下した場合や、現状より有利な住宅ローンが見つかった場合には、固定金利で借りていても、繰り上げ返済や借り換えも可能である。しかし、固定金利はこのような有利性がある分、金利が少し上乗せされている。これらの商品性を知りながら変動金利か固定金利かを選択しているなら、その判断には合理性がある。もし、商品性をよく知らないで選択しているなら、将来に問題が生じる可能性がある。

リスク許容度: 高いリターンを得るためには、リスクをとる必要がある。変動金利と固定金利は金利の変動に対して異なるリスクを持っている。例えば、変動金利は現状では金利が低いが、将来、金利が上昇するリスクもある。リスク許容度が高い人が、このようなリスクを負担して、月間の支払額が短期的には少なくて済む変動金利を選択しているなら、判断に合理性があろう。しかし、リスク許容度が低い人が変動金利を選択しているなら、これも将来に問題が生じる可能性がある。

将来予測: 金利や物価の将来の予測は、変動金利か固定金利かの選択に大きく影響するはずである。将来、金利や物価が上昇すると予測するなら、低い金利で固定されている固定金利が有利である。一方、それほど金利や物価が上昇せず、現状と同じ水準で推移すると予測するなら、金利が低い変動金利を選択するはずである。

流動性制約: 家計のやりくりにどの程度の余裕があるかで選択する金利は異なる可能性がある。現状では、変動金利の方が固定金利よりも金利が低い。そのため変動金利を選択した方が、直面する毎月の返済額は少なくて済む。そのため、家計のやりくりに余裕がない家計の場合には、変動金利を選択する可能性がある。

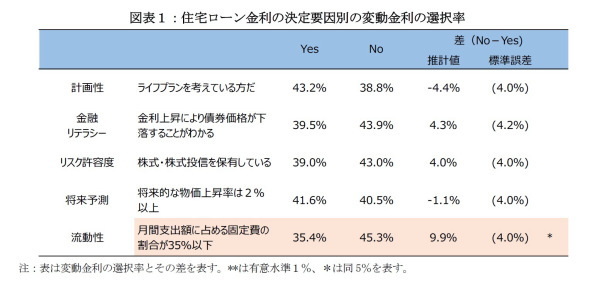

これらの要因のうち、どれが最も家計の金利選択を説明しているだろうか。そこで、2017年3月に実施した独自のWEBアンケート調査の結果を利用して、簡単な分析を行った。図表1は、要因別の変動金利の選択率を表している。総サンプル数は609である。

家計の計画性を測る指標として、「ライフプランを考えている方か」に関する質問に対して、Yes(考えている方)を回答した人の変動金利の選択率は43.2%、No(考えていない方)と回答した人の選択率は38.8%であった。この差は4.4%あるが、統計学的に有意な違いではない(両者に差がないと言ってもよい)。

金融リテラシーに関しては、「金利が上昇すると債券価格は値下がりすることを理解しているか」に関する質問に対して、Yes(理解している人)とNo(理解していない人)とで変動金利の選択率を比較したが、統計学的に有意な差はなかった。

リスク許容度に関しては、「株式・株式投信を保有しているか」に関する質問をして、Yes(保有している)と回答した人と、No(保有していない)と回答した人で、変動金利の選択率を比較した。株式・株式投信を保有する人の方がリスク許容度が高いはずである。変動金利の選択率の差を見ると、株式・株式投信を保有するか否かで、有意な差はなかった。

将来予測に関しては、「将来的に物価上昇率が2%以上になるか」に関する質問をして、Yes(2%以上になる)と回答した人と、No(2%以下のまま)と回答した人で変動金利の選択率を比較したが、統計学的に有意な差はなかった。

最後に流動性に関しては、「家計の月間支出に占める固定費(住宅関連支出と教育関連支出の合計)の割合が35%以下となっているか否か」で、Yes(35%以下)とNo(35%以上)で変動金利の選択率を比較した。固定費35%は、今回のサンプルでの平均値である。固定費35%以下では、変動金利の選択率は35.4%であるのに対して、固定費35%以上である家計の変動金利の選択率は45.3%と、その差は9.9%であり、統計学的に有意な差が認められた(5%有意水準)。

家計の住宅ローン金利の変動金利か固定金利かの選択は、流動性制約がある家計、すなわち、月間の家計支出で固定費の割合が多い家計では、変動金利を選択する傾向が見られた。これに対して、計画性、金融リテラシー、リスク許容度、将来予測は、今回の分析では金利の選択には大きな影響を及ぼしてはいなかった。ただし、サンプル数が限られていることや、シンプルな分析方法での結果であるため、今後、詳細な分析が必要である。仮に、流動性制約が変動金利を選択する主たる要因だとすると、将来、金利が急激に上昇した場合に、このような月間支出に固定費が多い家計では、ローンの返済が困難になる可能性がある。家計の収支を見直すことや、金利が低いうちに繰り上げ返済を進めるなど、金利上昇に備えた準備が必要であろう。

北村智紀(きたむら ともき)

ニッセイ基礎研究所 金融研究部

主任研究員・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・

老後にお金が足りないリスクをとるか、運用リスクをとるか?

・

住と学に費やし老細る-老後を見据えた貯蓄への歩み。固定費の見直しを。

・

子供とあなた、どちらが幸せ?

・

使用年数が長期化する電化製品~買い控えはもったいない!?~

・

求められる20~40代の経済基盤の安定化-経済格差と家族形成格差の固定化を防ぎ、消費活性化を促す