要旨

東南アジア5カ国およびインド経済は、海外経済の回復やITサイクルの改善を受けて電子製品や一次産品などの輸出が好調に推移し、景気回復が続いている。輸出拡大とコモディティ価格上昇に伴って業績が改善した企業では設備投資意欲が持ち直すとともに、政府のインフラ整備計画の進展によって建設投資も堅調に推移している。また民間消費は雇用・所得環境の改善と物価の安定により堅調な伸びを維持している。

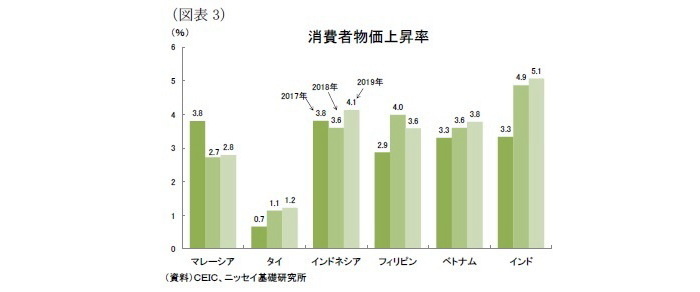

消費者物価上昇率は、内需拡大やエネルギー価格上昇、通貨安による輸入インフレなどが押上げ要因となって当面は上昇傾向を続けるが、昨年の資源高の影響が落ち着くなかで緩やかな伸びへ移行するだろう。

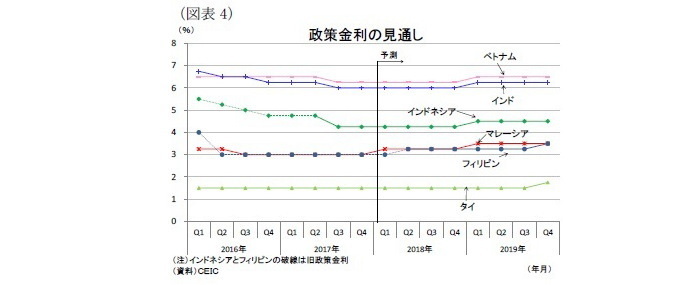

金融政策は、マレーシアが1月に利上げに舵をきったものの、成長をサポートすべく緩和的な政策を当面維持する国が多いだろう。海外需要の拡大は各国の輸出を押し上げているが、投資は回復の途上にある。フィリピンを除いて内需に過熱感は高まっていない。

経済の先行きは、民間消費が堅調に推移し、民間投資が回復を続けるなかで安定した成長が続くと予想する。国別に成長率予想を比較すると、経済に占める輸出依存度の高いマレーシアとタイ、ベトナムの成長率が低下する一方、輸出依存度の低いインドネシア、フィリピン、インドの成長率が横ばい~上昇すると予想する。

東南アジア・インド経済の概況と見通し

◆経済概況:輸出主導の景気回復が継続

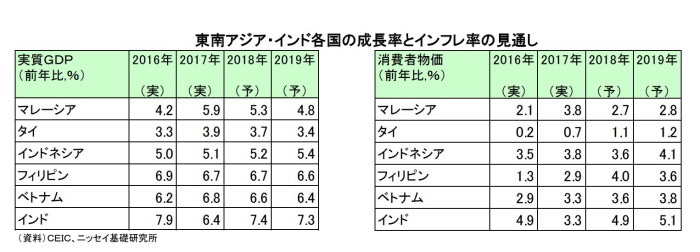

東南アジア5カ国およびインド経済は、総じて輸出主導型の景気回復が続いている(図表1)。昨年は世界経済の回復とITサイクルの改善を受けて電子製品や一次産品の需要が増加し、各国では輸出が好調を続けた。輸出拡大とコモディティ価格上昇に伴って業績が改善した企業では設備投資意欲が持ち直すと共に、政府のインフラ整備計画も着実に進展しており、総固定資本形成は回復傾向にある。また民間消費は雇用・所得環境の改善と物価の安定を背景に堅調な伸びを維持しているほか、各国中銀が緩和的な金融政策を維持していることも景気回復をサポートしている。

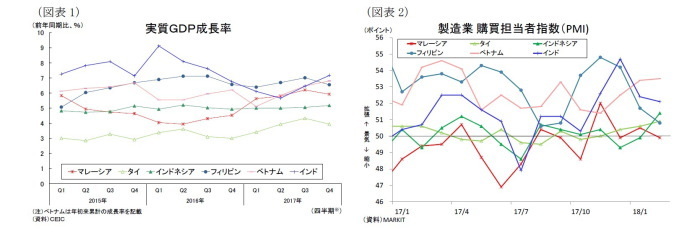

2月の製造業購買担当者指数(PMI)はマレーシア(49.9ポイント)を除く5カ国が50を上回り、景気の拡大傾向は続いている国が多い(図表2)。国別に見ると、昨年50前後で推移していたタイとインドネシアが足元で上昇してきているほか、ベトナムとインドは高水準をキープしている。一方、フィリピンは年初の税制改革の影響で低下し、またマレーシアは経済が好調であるにも関わらず50前後で推移している。

◆物価:当面は上昇傾向、来年は緩やかなインフレへ

消費者物価上昇率(以下、インフレ率)は昨年前半に食品価格の安定による鈍化傾向が続き、年後半に入ると食品価格の反転とエネルギー価格の上昇によって上向きに転じた。もっとも昨年は世界経済の回復を背景に新興国通貨高(ドル安)が進むなど、総じてインフレ環境は安定したものであった。

原油価格(WTI先物価格)は昨年初は1バレル50ドル台前半で推移していたが、年後半に上向き、直近では60ドルにまで達している。先行きは、原油価格が19年末にかけて66ドルまで緩やかに上昇すると見込んでおり(当研究所予測)、エネルギー価格の上昇が物価の押し上げ要因となるだろう。

コアインフレ率は概ね安定して推移してきたが、今後は景気回復による賃金上昇が続く中で当面上昇傾向が続くだろう。もっとも来年以降は景気の伸び悩みから穏やかな推移を予想する。

アジア新興国通貨は、昨年こそ世界経済の回復を背景にリスクオンの相場展開が続いたが、2月以降は米国の株価急落および米FRBの年内の利上げペースが4回に加速するとの警戒感が金融市場に広がった。これを受けて経常黒字国のタイ、マレーシアでは通貨上昇がストップし、経常赤字国のインドやインドネシア、フィリピンの通貨は下落した。当研究所では、米連邦準備理事会(FRB)は18年が4回、19年が2回の利上げを予想、また欧州中央銀行(ECB)は18年末にかけて資産買入れを停止し、19年4-6月に利上げ開始と予想している。今後は内需拡大による貿易収支の悪化や欧米の金融政策正常化に伴う金利差拡大から緩やかな新興国通貨安が進むと予想する。

以上の結果、先行きのインフレ率は内需拡大やエネルギー価格上昇、通貨安による輸入インフレなどが押上げ要因となって当面は上昇傾向を続けるが、昨年の資源高の影響が落ち着くなかで緩やかな伸びへ移行するだろう(図表3)。

◆金融政策:概ね緩和的な金融政策を維持

東南アジア5カ国およびインドの金融政策は低インフレ環境が続くなか、総じて緩和的な金融政策を維持している(図表4)。

昨年は国内経済が勢いに欠ける国ではインフレ圧力が後退したほか、ドル安を背景に自国通貨が安定して通貨防衛の必要性が薄れていたこともあり、7-9月期には追加の金融緩和に踏み切る動きが見られた。ベトナムが7月、インドが8月、インドネシアが8月と9月に、それぞれ政策金利を0.25%引き下げた。その後も各国中銀は緩和的な金融政策を維持していたが、今年1月にはマレーシアが先行きの物価上昇を警戒して前倒しの利上げを実施した。

先行きは、成長をサポートすべく緩和的な金融政策を当面維持する国が多いだろう。海外需要の拡大が各国の輸出を押し上げ、投資は回復の途上にあるものの、フィリピンを除いて内需に過熱感があるほどには至っていない。マレーシアは1月の利上げ後も、引き続き緩和的な金融政策を維持すると示しており、追加利上げを正当化するには新たな材料が必要となりそうだ。対象国6カ国のなかで最も利上げのタイミングが早いのはフィリピンだ。フィリピンはインフレ率が上昇して中銀目標の4%を上回りつつある。1月施行の税制改革はインフレ要因として一時的なものだが、内需は再び加速し始めている。また欧米の金融政策正常化によって新興国からの資本流出圧力が高まりやすくなるなか、経常赤字を背景とするペソ安進行が予想され、フィリピンは18年内に利上げに踏み切るだろう。

◆経済見通し:内需は堅調、輸出鈍化も安定成長へ

東南アジア5カ国およびインド経済の先行きは、民間消費が堅調に推移し、民間投資が回復を続けるなかで安定した成長が続くと予想する。

海外経済は、中国が減速に向かうものの、先進国経済が潜在成長率を上回る成長を維持することから回復傾向を続けると予想する(当研究所予測)。またスマートフォン需要が鈍化してITサイクルがピークを迎えるため、電気電子製品を中心とする輸出の増勢は鈍化するだろう。もっともIoTやAI、車載電子などの構造的な変化を迎えている半導体需要は中期的に増加すると見込まれるほか、アジア地域で進む中国からの生産拠点の移転や外国人観光客の増加も財・サービス輸出を押し上げるため、輸出の伸び率は底堅く推移しよう。一方、内需拡大で輸入の伸びが堅調な伸びを続けるため、純輸出の成長率寄与度は減少すると予想する。

内需は堅調な拡大が見込まれる。まず民間投資は、輸出の増加と資源価格の上昇などから企業業績が改善、低迷していた稼働率も上向きつつあり、設備投資は持ち直すだろう。また政府のインフラ整備計画を呼び水に民間の建設投資も堅調に拡大すると見込まれる。もっとも過剰設備や産業構造改革の遅れ、不良債権問題の深刻化などの課題を抱える国もあり、投資の回復が遅れる国も出てくるだろう。民間消費は堅調を維持すると予想する。今後の物価上昇が家計の実質所得を目減りさせるものの、企業収益の改善を背景に継続的な賃金上昇と雇用環境の改善が見込まれ、中間所得層の増加によって消費需要は拡大するだろう。また18年から19年にかけては重要な選挙を迎える国が多く、選挙関連の特需も消費を押し上げることとなりそうだ。

公共部門は、税制改革や原油価格上昇などによって歳入が増加することから、政府の大型インフラ整備計画は引き続き進展するだろう。また選挙対策予算を組み、低所得者対策も重点化している国も多い。政府消費は底堅く推移しそうだ。

国別に成長率予想を比較すると、経済に占める輸出依存度の高いマレーシアとタイ、ベトナムの成長率が低下する一方、輸出依存度の低い(内需主導国である)インドネシア、フィリピン、インドの成長率が横ばい~上昇すると予想する(図表5)。

先行きの下方リスクとしては、資金流出リスクと北朝鮮リスク、保護貿易主義化リスクが挙られる。

まず資金流出リスクであるが、欧米が金融政策の正常化を進めるなか、中国も金融を引き締め方向に舵を切っている。一方、東南アジアおよびインド各国では米追随利上げの動きはほとんど見られず、内需の回復の遅れと低インフレを材料に緩和的な金融政策を維持している。今年2月以降はゴルディロックス相場に変化の兆しがあり、東南アジア・インド各国のなかでも経常赤字国であるインドネシア、インド、フィリピンでは通貨安も進んでいる。今後、資金流出が加速する局面になれば、これらの国の通貨は格好の売りのターゲットとなりやすいだけに注意が必要だ。

北朝鮮リスクについては、五輪終了後に米朝首脳会談が合意された。軍事衝突に至る可能性は低いと予想するが、米朝会談の決裂は開戦の口実にもなりかねず、緊迫度はこれまで以上に増してきている。東南アジア・インド各国にとっては、米朝の軍事衝突となれば被害が避けられない韓国や日本との貿易取引に悪影響が出る可能性が高い。特に東南アジアは東アジアの間で構築されているサプライチェーンが混乱すると、企業の生産停止などの悪影響が拡がりかねない。

保護貿易主義については、米トランプ大統領が3月8日に「安全保障上の脅威」を理由として鉄鋼とアルミニウムの輸入制限措置の発動を発表した。また22日には「知的財産権の侵害」を理由として中国製品のうち年間500億ドル相当に高関税を課す制裁措置を表明した。これを受けて中国も「貿易戦争を恐れていない」と表明し、米国からの輸入品30億ドル相当に追加関税を課す計画を発表した。このように貿易政策の保護主義が拡がることは、自由貿易が成長ドライバーとなっている東南アジア諸国にとってはマイナスだ。とりわけ経済の輸出依存度の高いシンガポールやマレーシア、タイ、ベトナムはその影響も大きく、成長の勢いを損なうことになりかねない。

各国経済の見通し

◆マレーシア

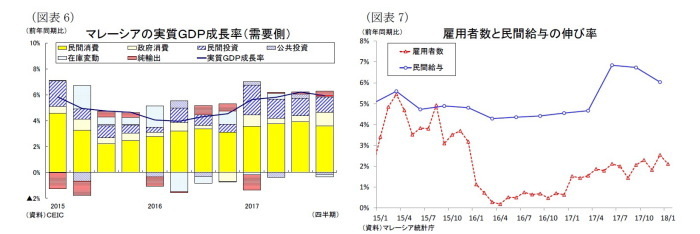

マレーシア経済は14年の原油価格下落後の低迷から大きく回復し、17年の成長率は5.9%もの高い成長が続いた(図表6)。昨年前半は低所得者向けの現金給付策(BR1M)による消費を押し上げたものの、輸出が好調を続けるなかで民間部門が力強さを高めていった。輸出は世界経済の回復とITサイクルの改善を背景に電気電子機器や資源関連製品で増加傾向が続いている。外需拡大により、製造業を中心に雇用が拡大、また給与所得の伸びも昨春には+4%台から+6%台まで上昇した(図表7)。インフレ率はガソリン価格の値上げによって+3%を上回って推移したものの、家計の購買力向上やBR1M、消費者心理の回復も追い風となり、民間消費は3期連続で7%台の高成長を記録した。また輸出拡大と原油高で企業業績が改善したことから、民間投資も高い伸びを維持している。

先行きのマレーシア経済は、当面は5%台の堅調な伸びを続けるものの、19年末にかけて成長ペースが徐々に減速すると予想する。世界経済は回復を続けるものの、半導体サイクルのピークアウトと中国経済の減速を受けて輸出の増勢が鈍化するためだ。

一方、民間消費は高水準の家計債務が重石となるが、輸出の増加基調とコモディティ価格上昇による企業業績の改善によって良好な雇用・所得環境が改善が続くことから堅調に拡大しよう。短期的には今春の実施が見込まれる総選挙関連の支出拡大も消費を押し上げるだろう。また民間投資は輸出関連企業を中心に増勢が鈍化する一方、消費需要の拡大により内需関連企業の投資は拡大するだろう。昨年着工した東海岸鉄道などのインフラ整備計画を呼び水に建設投資も拡大して、民間投資は堅調に推移すると予想する。

政府部門は公営企業が資本支出を削減することから景気の重石となる可能性が高い。もっとも2018年度政府予算では、景気回復に伴う税収増によって財政再建を前進させつつも、大型インフラ事業や公務員への特別賞与の支給などで支出を拡大するほか、増税や補助金削減など国民の痛みを伴う施策を回避している。こうした選挙対策予算は景気の下支えとなるだろう。

金融政策は16年7 月に政策金利を引き下げて以降、緩和的な水準で据え置かれていたが、今年1月には賃金上昇を背景とする先行きのインフレを警戒し、中央銀行が前倒しの利上げに踏み切った。足元のインフレ率は昨年実施したガソリン価格の値上げの影響が一巡して大きく低下し、追加利上げの必要性は低くなっている。しかし、堅調な景気と原油高によって再び物価が上向くことから来年には追加利上げ観測が高まると予想する。

実質GDP成長率は18年が5.3%と、高成長となった17年の5.9%から鈍化するが、堅調な伸びを維持する。19年度はさらに成長ペースがダウンして4.8%を予想する。

◆タイ

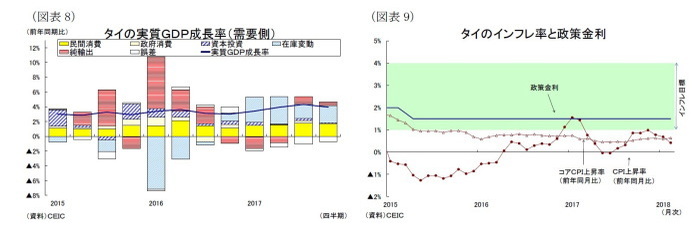

タイ経済は、10-12月期の成長率は小幅に低下したものの、2期連続で4%台の高い成長を記録した。投資の回復が遅れる一方で、在庫の積み上がりがGDPを押し上げている展開が続いているが、財貨・サービス輸出の好調と民間消費の回復は経済に明るさをもたらしている(図表8)。まず財貨輸出は、世界的に需要が拡大している通信機器やハードディスクドライブなどの電気電子製品を中心に幅広い品目が堅調に拡大している。サービス輸出では、10-12月期の訪タイ外国人観光客数が前年同期比19.5%増と、中国人向けの違法格安ツアーの取り締まりの強化で落ち込んだ前年同期から大幅に増加している。民間消費は、低インフレ環境が続くなかで観光業などのサービス業を中心に所得が向上したほか、新車購入支援策の反動減が一巡したことから回復傾向にある。一方、投資は輸出拡大によって製造業の設備稼働率が上向き、企業信頼感指数も上昇傾向にあって民間投資は底堅く推移しているものの、公共投資は政府調達・供給管理法の改正を背景とする執行の遅れ、また水利施設や道路の建設プロジェクトが終わりに近づいたことなどから低迷している。

先行きのタイ経済は、輸出の好調で4%前後の高めの成長が続いた後、19年末にかけて3%台半ばまで成長ペースが鈍化すると予想する。まず財貨輸出はITサイクルのピークアウトと中国経済の減速、バーツ高による輸出競争力の低下等を受けて徐々に増勢が鈍化するものの、増加傾向は続くだろう。また訪タイ外国人観光客数が中国人観光客を中心に二桁成長を続けるものと見込まれ、サービス輸出は引き続き景気の牽引役になるだろう。

一方、投資は回復しよう。政府と公営企業の2018年度投資予算は、それぞれ前年比21.8%増、45.7%増と大幅に増加する。従って、東部経済回廊(EEC)等の開発プロジェクトが進展して、公共投資は再び加速しよう。また民間投資は製造業の設備稼働率の上昇や公共投資の呼び水効果によって設備投資と建設投資がそれぞれ回復するだろう。

民間消費は底堅い伸びが続きそうだ。先行きの物価上昇は家計の実質所得を目減りさせるほか、高水準の家計債務が消費の重石となる。一方、輸出産業の生産拡大や最低賃金の上昇(*1)による雇用・所得環境の改善は消費を下支えるだろう。

金融政策は15年4月に政策金利が引き下げられて以降、据え置かれている(図表9)。今後、資源高や最低賃金引上げなどで消費需要が強まるなか、インフレ率は上向くものの、中銀目標圏内(2.5%±1.5%)で推移するだろう。中央銀行は緩和的な金融政策を当面維持すると予想する。

実質GDP成長率は、輸出の好調が続いた17年の3.9%から、18年が3.7%、19年が3.4%となり、中国経済の減速による輸出の鈍化を受けてペースダウンしていくと予想する。

------------------------------------

(*1)今年4月1日には、最低賃金が改定される。上昇幅は1.6~7.1%での日額308~330バーツ(約1,050~1,120円)となる。タイの最低賃金は、昨年に4年ぶりに引き上げられていた

------------------------------------

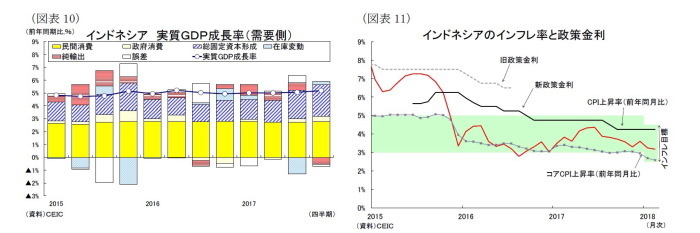

◆インドネシア

インドネシア経済は15年に成長率が下げ止まって以降、5%前後の緩慢な成長が続いているが、足元では小幅ながら2期連続で景気が加速している(図表10)。世界経済の回復によって石炭やパーム油、天然ゴムなどの資源関連の輸出が拡大すると共に、資源高を背景に企業の設備投資が持ち直し、また政府のインフラ整備計画が引き続き進展して建設投資も堅調に拡大している。一方、民間消費は若干上昇したものの、5%を下回る回復感の乏しい状況が続いている。低インフレ環境(図表11)と高水準の消費者心理指数、そして景気梃入れに向けて中銀が実施した8月と9月の計0.5%利下げなど消費を巡る環境には明るい材料もあるが、賃金上昇ペースの鈍化や政府の税収拡大策などが民間消費を抑制している。

先行きのインドネシア経済は、政府が目指す6%台の成長には届かないものの、資源高を背景に投資の回復が続いて5%台前半で成長ペースが加速すると予想する。またインドネシア政府は2018年度予算で財政健全化を進める一方、インフラ開発は大幅に拡充した前年から更に6%増とする重点配分を行なっているほか、経済政策パッケージでは土地収用の迅速化やインフラ事業の外資規制緩和を盛り込んでおり、公共事業の加速や海外資本の流入も見込まれる。こうして建設投資と設備投資の拡大は続くものと予想する。

民間消費は、先行きの物価上昇が家計の実質所得を目減りさせて当面は落ち着いた伸びが続くものの、第二次産業を中心に雇用が拡大するほか、企業収益の改善を背景に賃金の上昇も見込まれ、徐々に消費は上向くとだろう。政府消費は、政府が支出の効率化を進める一方で徴税強化の取組みや資源価格上昇に伴う関連収入の増加が見込まれることから低位安定した伸びが続くだろう。

輸出は主要輸出先である中国経済が今後減速に向かうなかで資源輸出を中心に増勢が鈍化するものの、世界経済の回復を背景に輸出は増加傾向を維持するだろう。一方、輸入は今後の内需拡大を受けて堅調に推移するため、純輸出は成長率に対してマイナスに働くだろう。

金融政策は、中央銀行が昨夏に2ヵ月連続の利下げを実施するなど緩和的な政策スタンスを続けている。消費回復の遅れを背景にインフレ率が低調に推移していることから、利下げ余地はあるものの、欧米の金融政策正常化を受けて資本流出圧力が強まることを警戒して、金融政策は当面据え置かれるだろう。先行きのインフレ率は資源高と内需の回復、そして通貨安が進むなかで上向きに転じること、また18年のインフレ目標を3.5±1%と、昨年から0.5%引き下げたこともあり、19年に調整的な利上げ局面に入ると予想する。

実質GDP成長率は、資源関連産業の持ち直しとインフラ投資の拡大など内需主導で成長ペースが加速して18年が5.2%となり、17年の5.1%から小幅に上昇、総選挙と大統領選挙が実施される19年は選挙関連支出が拡大して5.4%まで上昇すると予想する。

◆フィリピン

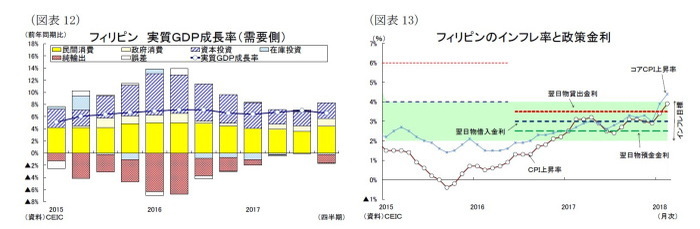

フィリピン経済は16年の大統領選挙の関連特需からの反動減により、成長率が昨年初にかけて伸び悩んだが、その後は輸出の好調とインフラプロジェクトの加速によって2期連続で回復した(図表12)。10-12月期の成長率は前年同期比6.6%増と、7-9月期の同7.0%増から小幅に鈍化したものの、これは輸入拡大の影響が大きい。過去2四半期で鈍化していた内需の勢いは再び加速しており、むしろ景気は力強さを取り戻してきている。景気回復の主因は、GDPの約7割を占める民間消費が1年ぶりに6%台まで加速したことだ。民間消費は政府支出の拡大を背景とする雇用の回復や海外出稼ぎ労働者からの送金額(ペソベース)の高い伸びによって加速した。ただし、今年1月の物品税増税を控えた自動車の駆け込み需要で一時的に消費が押し上げられた可能性もあるだろう。また投資についても機械投資と公共建設投資を中心に好調が続いている。

先行きのフィリピン経済はドゥテルテ政権が掲げるインフラ整備計画「ビルド・ビルド・ビルド」が本格化(*2)することから、内需主導の高成長が続くと予想する。インフラ財源調達のための税制改革法第1弾TRAINは一部を除いて今年1月に施行されたほか、残る第2~5段の税制改革も年内成立を目指している。18 年度予算の資本支出は前年度比26.9%増と、前年度の同23.7%増から上昇しており、インフラ整備計画は本格化が見込まれる。公共投資の拡大が呼び水になり、また消費需要が拡大するなかで民間投資も堅調に推移しよう。

民間消費については、まず今後の物価上昇が家計の実質所得を目減りさせるほか、年前半は物品税増税によって自動車など一部品目の販売が落ち込む可能性もあるだろう。しかし、インフラ整備計画や輸出の拡大を背景に雇用・所得環境が改善すること、また海外経済の回復によって海外出稼ぎ労働者の送金も増加することから、消費は堅調な伸びを維持するだろう。

外需は、中国経済の減速などから輸出の増勢が鈍化する一方、建設資材や機械などの資本財輸入が増加するものと見込まれる。結果として、輸入の伸びは輸出を上回り、純輸出の寄与度は再びマイナス幅が拡大すると予想する。

金融政策は2014年9月に政策金利を引き上げられて以降は、据え置かれている(図表13)。足元のインフレ率は中銀目標(3±1%)のほぼ上限まで達しているが、これは税制改革による一時的な物価上昇による影響が大きい。もっとも先行きは資源高やインフラ整備加速による堅調な内需、経常赤字化によるペソ安進行などにより、インフレ圧力は高まるだろう。中央銀行は物価動向や金融市場の動向を注視しつつ、年前半にも利上げ局面に入ると予想する。

実質GDP成長率は18年が6.7%と、17年から横ばいから推移した後、19年が6.6%と内需主導で堅調に推移すると予想する。

------------------------------------

(*2)ドゥテルテ政権の経済政策の主軸である「ビルド・ビルド・ビルド」では、首都圏を横断する南北通金銭、首都圏の地下鉄、ミンダナオ地方の鉄道などの大型案件を含み、インフレ関連支出を17年の5.3%から22年までに同7.4%へ拡大することを掲げている。

------------------------------------

◆ベトナム

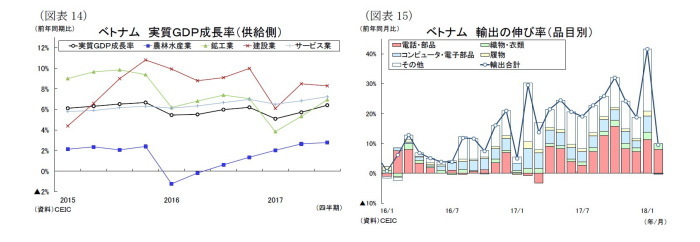

ベトナム経済は昨年初までは軟調に推移していたが、その後は成長ペースが加速した。17年の成長率が前年比6.8%増となり、政府目標の6.7%を達成した(図表14)。景気の牽引役は二桁成長まで加速した製造業であり、海外経済の回復とITサイクルの改善を受けて主力のサムスン電子のスマートフォンやアパレルなどの輸出が大きく増加した(図表15)。外資系製造業による対内直接投資の拡大が国内の雇用・所得環境の改善に繋がり、サービス業は卸売・小売業やホテル・レストラン業を中心に堅調な伸びを続けている。さらに建設業は農業開発や交通インフラなどの投資拡大を受けて経済全体を大きく上回る成長が続いており、また16年に干ばつや塩害などで落ち込んだ農林水産業も緩やかに回復している。一方、鉱業は原油価格下落を受けて生産コストが割高な国内の油田が減産したために低迷している。

先行きのベトナム経済は成長ペースが若干ダウンするものの、堅調な伸びを維持するだろう。世界経済の回復を背景に輸出が増加傾向を続けるものの、18年は中国経済の減速やITサイクルがピークを迎えることから輸出主導型の景気回復は落ち着いたものとなるだろう。従って、製造業生産は次第に増勢が鈍化するものと見込まれる。もっともベトナムは署名までに至ったTPP11や18年発効を目指す欧州との自由貿易協定(EVFTA)など自由貿易化には積極的であり、中長期的にアパレルなど軽工業分野の外国資本が流入することから、製造業生産は堅調な伸びを維持するだろう。また、遅れていた国営企業の株式化や資本引上げが昨年後半に進展し、財政余力を高めたことからインフラ整備事業は当面進展しそうだ。建設業は堅調を維持すると予想する。

一方、サービス業は製造業の生産能力拡張や賃金上昇(18年の最低賃金は平均6.5%増)を背景に雇用・所得環境が改善して堅調に推移すると予想する。また昨年末の買い控えの反動が出る自動車販売や外国人観光客数の増加などは消費需要の押し上げ要因となるだろう。もっとも先行きの物価上昇は家計の実質所得を目減りさせるため、サービス業の押下げ要因となるだろう。

農林水産業は前年の落ち込みからの回復局面が終わり、安定成長へシフトすると予想する。

金融政策は、中央銀行が昨年7月に14年以来の利下げを実施して以降、据え置かれている。足元のインフレ率は中銀目標(年平均4%以下)を下回って安定しており、利下げ余地はあるものの、先行きは堅調な経済と原油価格の上昇、欧米の金融政策正常化を背景とした通貨安などから物価目標上限の4%まで緩やかに上昇すると見込み、19年に利上げすると予想する。

実質GDP成長率は、18年が6.6%と政府目標(6.5~6.7%)を達成するものの、中国経済の減速の影響で17年の6.8%から小幅に低下、19年が6.4%と更に小幅に低下すると予想する。

◆インド

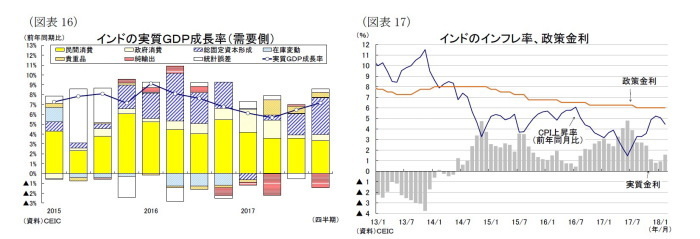

インド経済は16年11月に実施した高額紙幣の廃止による現金不足のショックで経済が停滞し、更には昨年7月の物品サービス税(GST)導入を控えた企業の在庫削減の動きが広がったことから、成長率は4-6月期に5%台まで落ち込んだ(図表16)。その後、現金不足のショックは徐々に和らぎ、現金流通量は足元で廃貨前の水準まで回復している。GST導入に伴う企業の混乱は収束までには至っていないものの、徐々に克服してきている。こうしたなか景気は徐々に回復し、10-12月期の成長率は7.2%にまで上昇した。10-12月期は、政府が財政赤字目標を後退させてまで景気下支えをはかったことが政府消費・公共投資を押し上げ、景気の牽引役となった。政府のインフラ整備事業の進展やGSTのシステムに適応した企業の設備投資需要の回復などから投資は拡大した。一方、民間消費は3期連続で伸び悩んでいる。穀物価格の低迷による農業所得の伸び悩みや消費者物価の上昇が家計の購買力低下に繋がったとみられる。

先行きのインド経済は、GST導入に伴う混乱の影響が終息に向かうなか、景気は巡航速度まで回復していくだろう。まず政府は来年度予算において積極財政路線を示してインフラ整備や農業支援策を拡充しており、公共部門が景気を支える展開は続きそうだ。

民間消費は今後の景気回復に伴う物価上昇が家計の実質所得を目減りさせるものの、農産品の最低支持価格の引き上げなどで農業従事者の所得環境が改善し、また建設部門を中心に雇用が拡大することから堅調に推移しよう。

投資は、企業の過剰設備や銀行の不良債権問題の解消には暫く時間を要することから設備投資は伸び悩むものの、拡大する消費需要と政府のインフラ整備に対応した投資が期待できる。またGSTや破産倒産法など改革の効果が表れるなかで投資は持ち直していくだろう。

輸出はGST導入の影響が和らぐなかで回復すると予想する。もっとも世界経済は増勢が鈍化するなかで輸出の伸びも限定的に止まることとなりそうだ。一方、内需拡大を背景に輸入が堅調に伸びることから、純輸出は成長率に対してマイナスに働くだろう。

金融政策は昨年8月に政策金利を引き下げるなど緩和的な姿勢を維持してきたものの(図表17)、中銀は原油価格の上昇や景気回復を背景とする先行きのインフレに警戒感を示しており、政策スタンスを中立に保っている。今後も欧米の金融政策正常化により金融緩和に踏み切りにくくなることから政策金利の据え置きを予想する。

実質GDP成長率は18年が7.4%、19年が7.3%となり、高額紙幣廃止とGST導入に伴う混乱によって低下した17年の6.4%から上昇し、巡航速度の成長ペースに戻ると予想する。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斉藤誠(さいとう まこと)

ニッセイ基礎研究所 経済研究部 研究員

【関連記事 ニッセイ基礎研究所より】

・【インドGDP】10-12月期は前年同期比7.2%増~投資拡大で2期連続の景気回復

・【タイGDP】10-12月期は前年同期比+4.0%増~輸出と民間消費が堅調で2期連続の4%成長

・【マレーシアGDP】10-12月期は前年同期比+5.9%-民間部門を中心に高成長が継続

・【インドネシア10-12月期GDP】前年同期比5.19%増~投資拡大で2期連続の成長加速

・【フィリピンGDP】10-12月期は前年同期比6.6%増~政府支出の加速と輸出の好調で力強い成長続く