先週の国内株市場ですが、週末9月21日(金)の日経平均終値は2万3,869円となりました。節目の2万3,000円台に乗せた前週末終値(2万3,094円)からさらに値を伸ばし、週間の上げ幅は775円、さらに前の週の上昇幅(787円)と合わせると、ここ2週間で1,562円も上昇したことになります。

打ち上げ花火のごとく、あれよという間に株価水準を切り上げた日経平均ですが、一部では2万4,000円台乗せも指摘する声も聞かれるようになりました。確かに、日経平均の年初来高値は1月23日につけた、終値ベースの2万4,124円と、取引時間ベースの2万4,129円ですので、先週末の株価水準からすると、十分に手の届くところまで来ています。

今週も連休絡みで4営業日ことなりますが、果たしてこのまま上値トライの基調が続くのでしょうか?早速下の図1で足元の状況から確認します。

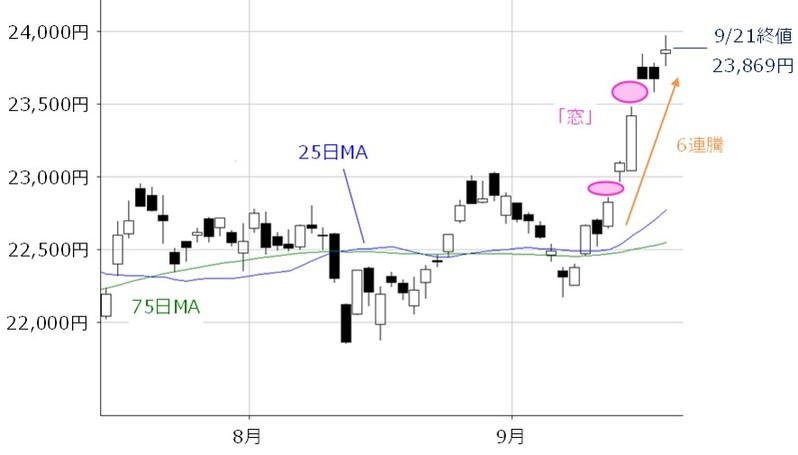

(図1)日経平均(日足)の動き(2018年9月21日取引終了時点)

先週の日経平均の値動きをローソク足で振り返ってみますと、まずは週明けの18日(火)に大きな陽線で上昇し、翌19日(水)も「窓」空けで一段高となるものの、取引時間中は上値を伸ばせずに陰線が続き、週末21日(金)は株価水準を切り上げつつも上下にヒゲの長い、いわゆる「コマ足」が出現するという流れでした。

その結果として、日経平均は前週末から6連騰したわけですが、急ピッチな上昇であるとともに、ローソク足の並びも慌ただしい印象です。そのため、この上昇相場の流れに上手く乗って利益を狙うのは売買タイミング的にやや難しかったのでないかと思われます。となると、このまま上方向を意識して良いのか、継続的な上昇トレンドにつなげられるかの判断が今後の焦点になります。

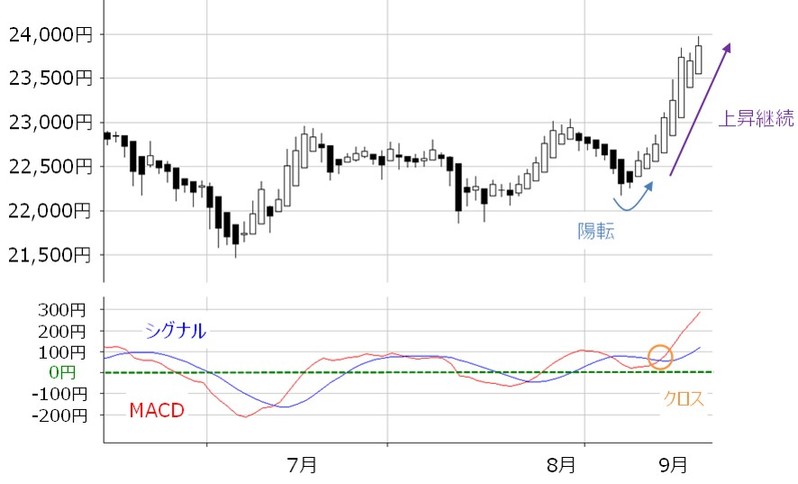

そこで、日経平均の動きをトレンドで捉えてみます。すっかりおなじみとなった平均足とMACDの組み合わせでは、上昇へのトレンド転換のサインが出ている点を前回のレポートで指摘しましたが、その後の展開はサイン通りになっています(下の図2)。

(図2)日経平均の平均足とMACD(2018年9月21日取引終了時点)

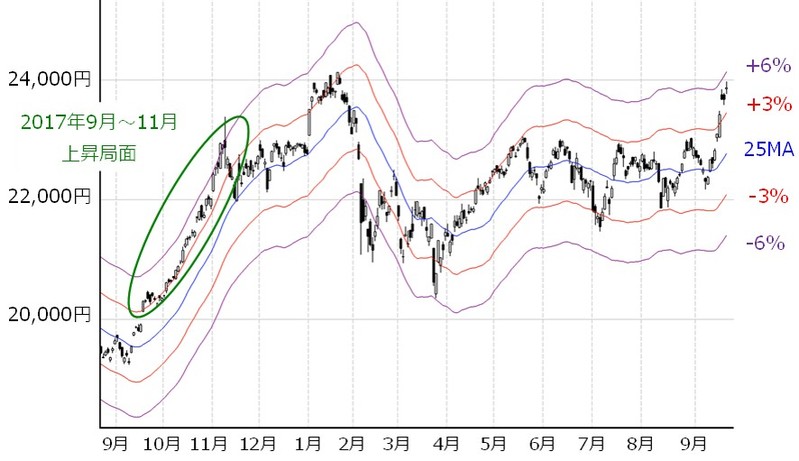

同じく、前回も紹介したエンベロープでも確認します。

(図3)日経平均(日足)のエンベロープ(2018年9月21日取引終了時点)

エンベロープは、値動きの中心線となる移動平均線の乖離(かいり)線を描いたものです。実際に、上の図3のように、25日移動平均線を中心にした日経平均のエンベロープを眺めてみますと、主に±3%の範囲内で推移し、大きなトレンドが発生して相場が動くときには±6%のところが目安になっている場面が多いことが分かります。

そして、先週は+3%辺りが目安となりそうとしましたが、あっさりと上抜け、+6%が目の前に迫っています。ちなみに21日(金)の取引終了時点での+6%は2万4,135円ですので2万4,000円台乗せと年初来高値(2万4,129円)は十分に射程圏内にあると言えそうです。

また、昨年の9月上旬から11月にかけた上昇トレンド局面では、+6%と+3%の範囲内に沿って日経平均が上昇していたため、今回も同様の展開になるのであれば、株価が下がった際に+3%水準をキープできるかがポイントになります。先週末時点での+3%は2万3,452円です。

さらに、週足チャートでも確認します。

(図4)日経平均(週足)の動き その2(2018年9月21日取引終了時点)

日経平均の中長期のトレンドも上昇基調を保っています。その起点になるのは、2016年の1月〜4月にかけて形成したトリプルボトムが崩れたところです。以降の日経平均はこのトリプルボトム形成時の安値どうしを結んだラインに沿って推移してきたことが分かります。つまり、このラインが中長期期のトレンドラインになるのですが、このラインを挟んで強気と弱気を繰り返しています。

前週までの日経平均はこのラインを大きく下回っていて、弱気ゾーンに位置していたのですが、先週の日経平均の上昇によって、中長期のトレンドラインへの復帰が視野に捉えています。したがって、テクニカルチャートをざっと確認した限りでは、相場の地合いは決して悪くはなく、急ピッチの上昇に対する一服を想定しながら、上方向への意識を継続していると考えられます。

ただし、警戒心のアンテナは常に張っておく必要がありそうです。足元の急ピッチな株価上昇に対して、意外感を持たれた方も少なくないと思います。

そもそも、日本が祝日で休場だった17日(月)に、米国が中国に対する制裁関税第3弾の発動が決定されました。それを受けた中国・上海総合指数が、終値ベースでいわゆる「チャイナショック」後の安値を更新するなど、週明け18日(火)の取引はどちらかというと警戒モードで迎え、事実、始値はマイナス圏でした。ところが、その後の株価は先ほども触れた通りの大幅上昇を演じたわけです。

株価が上昇した理由としては、第3弾の制裁関税が決定自体はあらかじめ市場に織り込み済みで、短期的な材料出尽くし感に至ったという見方や、詳細な内容を見ても、税率が年内は25%ではなく10%だったこと、影響の大きそうな品目(アップル・ウォッチ、衣料品など)が除外されていたことなど、「思っていたほど悪くなかった」と受け止められたこと、さらに、「税率を二段階で引き上げることで中国との交渉の余地を残した」とする見方もあります。中国側の視点で捉えても、制裁関税の悪影響を緩和するため、何らかの経済政策を打つのではという思惑もあるようです。

つまり、不安材料に対して安心感が広がったというよりは、「災い転じて福となす」的な楽観的観測の発想での買いと考えることができます。大抵の場合、こうした買いは株価を大きく上昇させていく材料になりにくいのですが、それがここまでの株価上昇の勢いをもたらしたのは、需給的な要因が強かったためと考えられます。

先物取引で「2万3,000円超えはないだろう」という売りポジションが積み上がっていて、それが買い戻されたことや、2018年の外国人投資家の累計売越額が4兆円を超えていますので、いざ買いに転じた時に上昇ピッチが早くなりやすい状況でもありました。こうした需給面のサポートが株価を一段と押し上げた面があります。

証券取引所が公表している投資部門別売買動向の推移をたどると、外国人の2018年に入ってからの売り越し累計額は4兆円を超えているのですが、「これだけ外国人が売り越しているにも関わらず、日経平均は相場を崩すことなく何度も2万3,000円をトライしてきた」と捉えれば、いざ外国人が買いに転じた際には、株価上昇のピッチや勢いが思ったよりも大きくなるのではと考えることができます。大きく株価を上昇させた先週の状況(9月第3週分)が発表されるのが今週末の28日(金)ですので、外国人の動向が注目されます。

もちろん、自民党総裁選後の政策期待をはじめ、日本株の出遅れ感や国内企業の業績期待、好調が続く経済を背景に最高値を更新した米国株市場などの買い材料はありますが、これまでの日経平均の推移をたどると、米中の通商摩擦を中心に、不安が高まっては株価が下落し、不安が一服すると2万3,000円のところまで買い戻されるというパターンが繰り返されてきました。

事実、米中の通商摩擦は着実に状況が悪くなっていますし、決して不安材料が後退しているわけではありません。したがって、しばらくは強気のスタンスで大丈夫かと思われますが、にわかに始まった足元の株価急上昇が、年末相場に繋がるのかについては、まだ自信を持てる状況ではなく、ムードが変わった時の急落に備えておく必要がありそうです。

土信田 雅之(どしだ まさゆき)

楽天証券経済研究所 シニアマーケットアナリスト

1974年生まれ。青山学院大学国際政治経済学部卒業。国内証券会社にて企画や商品開発に携わり、マーケットアナリストに。2011年より現職。中国留学経験があり、アジアや新興国の最新事情にも精通している。

(提供=トウシル)

・【半期に一度の株主優待月】2018年9月優待祭:10万円優待、毎月もらおう優待カレンダー

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【少額で株式投資】今月注目の10万円株はどれ?Mr.ストップ高がテーマを厳選