国内外の原油価格が大きく上昇し、およそ4年ぶりの高値圏に達しています(2018年10月4日時点)。どのような材料で上昇しているのでしょうか。今後、高値100ドルや140ドルなどの過去の高値に向かう可能性はあるのでしょうか。それとも下落するのでしょうか。注目が集まっています。

また、なぜ人々は原油価格の動向に注目するのでしょうか。誰がどのような意味で注目しているのでしょうか。上昇と下落、どちらが歓迎されるのでしょうか。

さまざまな話題を振りまく原油相場。筆者は現在、年末にかけて、WTI(ウエスト・テキサス・インターミディエート)原油先物価格は1バレルあたり80ドルを伺う展開になると考えています。

本レポートでは、足元の上昇の背景、今後の動向、原油相場の変動の意味について考えていきたいと思います。

国内外の原油価格はおよそ4年ぶりの高値水準まで上昇

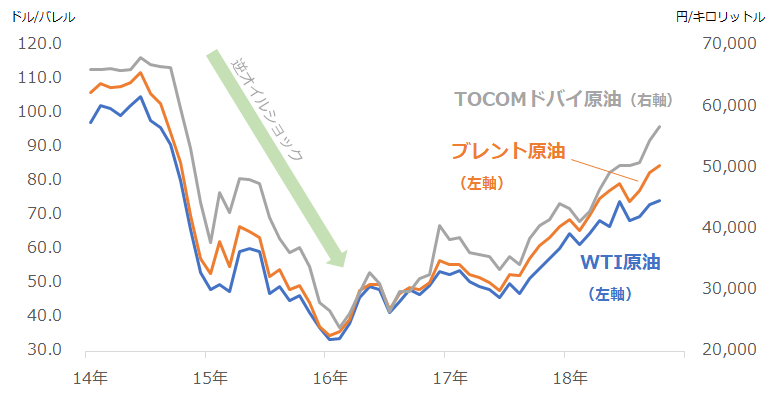

以下のグラフは国内外の原油価格の推移を示したものです。CME(シカゴ・マーカンタイル取引所)で取引されているWTI原油先物、ICE(インターコンチネンタル取引所)で取引されているブレント先物、TOCOM(東京商品取引所)で取引されているドバイ原油先物です。

いずれも中心限月ベース(WTIとブレントは期近、TOCOMドバイ原油は期先限月の価格をつないだもの)で、およそ4年ぶりの水準まで上昇してきています。4年前の2014年10月といえば、原油価格の急落・低迷(いわゆる逆オイルショック)が発生して間もないころでした。

図1:国内外の原油価格の推移(月足終値)

単位:WTI・ブレント原油(左軸)はドル/バレル。TOCOMドバイ原油(右軸)は円/キロリットル

出所:ブルームバーグのCME、ICE EU、TOCOMのデータを基に筆者作成

足元の変動要因を整理。上昇要因・下落要因ともにあり。今のところ上昇要因が優勢

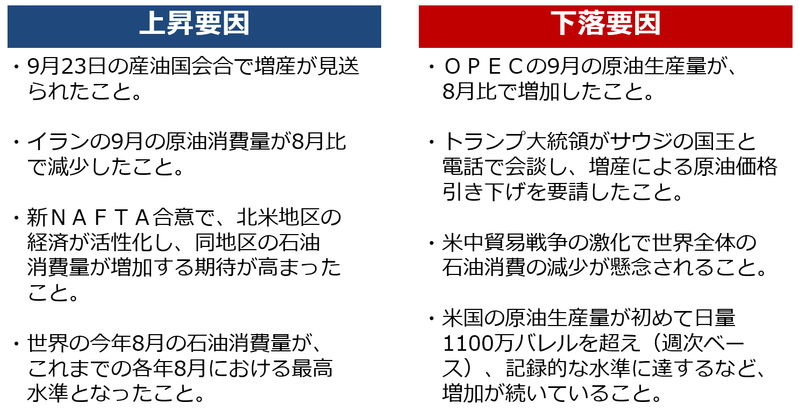

目下、大きく上昇している国内外の原油価格ですが、上昇の背景には何があるのでしょうか。さまざまな材料が報じられていますが、筆者は足元の価格上昇は、複数の上昇要因が重なったことで生じたと考えています。

一方、以下のとおり、下落要因が時間の経過とともに大きくなってきていることが分かります。つまり、足元の原油価格の上昇は、“束になった複数の上昇要因が、増大する下落要因を凌駕(りょうが)し続けることで生じた上昇”と言えます。

図2:足元の原油相場の上昇要因と下落要因

OPEC(石油輸出国機構)の動向について上昇・下落両方の要因があり、加盟国の一つであるイランの原油生産量の減少は上昇要因、OPEC全体の生産量の増加は下落要因です。

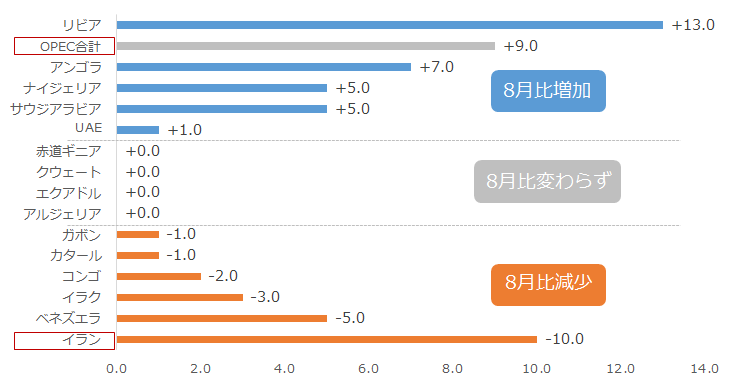

図3:OPECの9月の原油生産量の動向(8月比)

(出所:海外主要メディアのデータより筆者作成)

11月4日の石油関連の制裁再開に向け、イランの原油生産量は2018年6月ごろから徐々に減少しており、9月もその流れに沿って減少しました。

一方で、OPEC全体の原油生産量は増加しています。OPEC総会で事実上の増産が決まった今年6月前後から生産量を増加させてきたサウジアラビアやイラクが、9月も生産量を増加させたことや、政情不安から復活しつつあるリビアやナジェリアの生産増加傾向が継続していることがその背景にあります。

9月のOPECの生産量の動向については、前月に比べて“部分的に減少、全体的に増加”と言えます。足元の原油相場は、OPECの全体的な動向よりも部分的な動向をより強く材料視していると言えます。

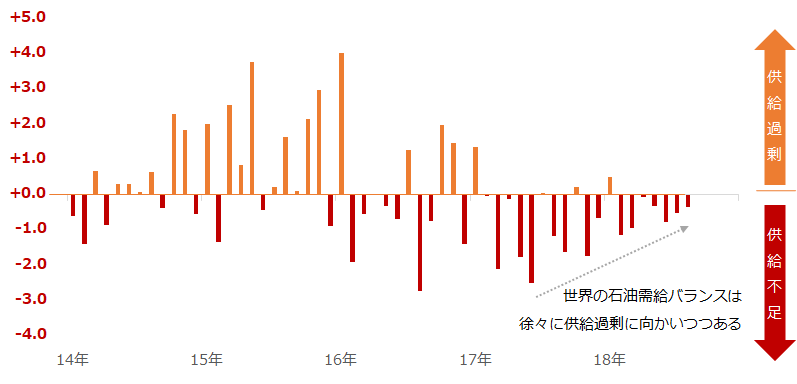

OPECの動向を含め、足元の変動要因として挙げたさまざまな上昇・下落の材料は、供給や消費に影響を及ぼします。この中でも世界全体の石油の供給と消費の動向を一つの値で示す「需給バランス」を見ると、全体的には供給過剰になりかけていることが分かります。

需給バランスは「供給-消費」で求めますので、供給過剰とは供給が消費を上回っている状態(供給>消費)、供給不足とは供給が消費を下回っている状態(供給<消費)を指します。

図4:世界の石油需給バランス

(出所:EIA(米エネルギー省)のデータより筆者作成)

供給過剰になりかけていると言うことは、世界全体で言えば石油が「モノ余り」になりかけていることを意味します。

前述のイランの生産量減少の件や、米中貿易戦争の最中、中国が米国産原油の輸入量を減少させている(米エネルギー省の月次統計より)点など、消費国においては供給不足になる懸念があるというムードが広がっています。

ですが、世界全体の需給バランスを見ると不足感は低下、むしろ供給過剰になりつつあります。つまり、部分的には供給不足の懸念が高まっていますが、全体的には供給過剰になりつつあるわけです。

石油需給バランスの動向もOPECと同じく“部分的に見れば上昇要因、全体的に見れば下落要因”です。

原油市場は目下、部分的な材料を材料視しているとみられます。しかし同時に、材料視されない下落要因が大きくなってきていることも忘れてはなりません。

逆オイルショック時のようにパニック的な状況になれば、それまで部分的な材料をある意味いいところ取りをして強気に見ていた市場参加者が売り抜ける動きが急速に強まり、同時に材料視されてこなかった潜在的な下落要因が材料視され、売りが売りを呼ぶ展開になる可能性が絶えずあるとみられます。

原油相場は、急落の可能性がある中、上昇してきたと言えます。

年末までの重要イベントをこなしながら、原油価格は徐々に上昇する展開を予想

前回のレポート「OPEC増産見送りの摩訶不思議。「関係筋情報」のウラを解き明かす」で書きましたが、年末にかけて原油関連ではさまざまな重要なイベントが予定されています。

足元の原油価格に影響を及ぼすだけでなく、2019年1月以降を占う上でも重要なイベントです。

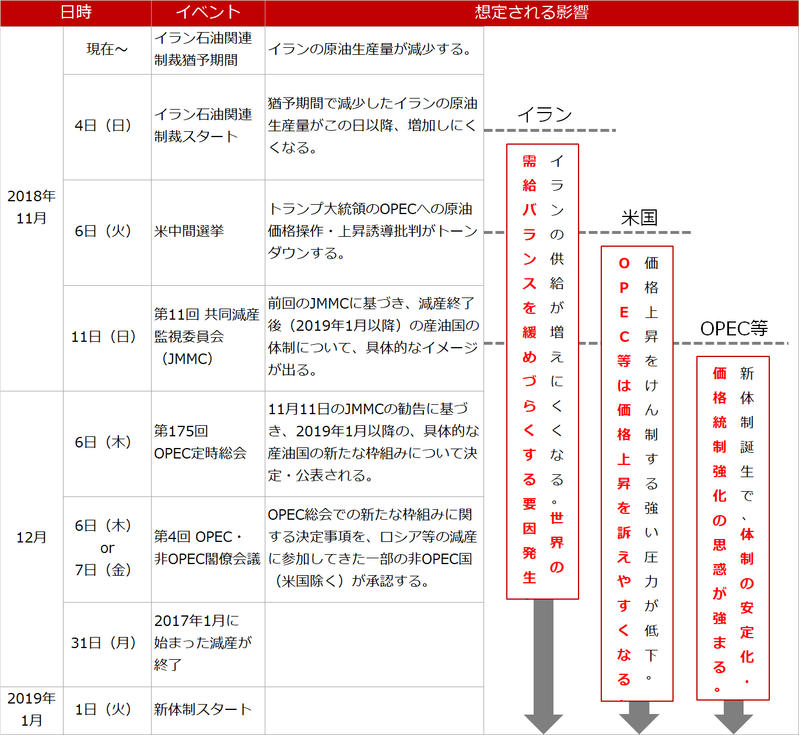

図5:2018年10月から年末までの原油関連のイベントと想定される影響

これらのイベントはその特徴から、「イラン」「米国」「OPECなど」の3つに分類できます。

想定される影響は、「イランの供給が増えにくくなる」ことで、「米国の価格上昇をけん制する強い圧力が低下」し、世界の需給バランスを緩めづらくする要因となります。そして、「OPECなどの新体制誕生、安定化で、価格上昇を訴えやすくなる」と筆者は考えています。

このようなことから、年末にかけて、需給が緩みにくくなり(イラン要因)、OPECが原油価格の上昇を訴求しやすくなり(米国要因)、OPECなどが減産終了後も将来的に価格上昇を予感させる体制を敷く(OPECなどの要因)ことで、上昇要因の束の太さが増し、原油価格は、冒頭で述べたとおり、WTI原油先物(期近)ベースで1バレル=80ドルを目指す展開になると筆者は考えています。

ただ、繰り返しですが、上昇要因と下落要因の両方が存在することを常に念頭に置く必要があります。それはつまり、急速にマーケットを冷やす材料が出た場合は、売りの連鎖反応が生じる可能性が絶えずあるということです。

原油価格の景気動向を示す指標としての役割は低下。今後は原油相場の“自我”を尊重

原油価格の動向について、足元の状況、年末までの短期的な見通しについて、現段階の筆者の考えを述べました。

ここからは、原油価格が上昇すること、下落することがどんな意味を持つのかについて考えていきたいと思います。

株価の上昇は、ほぼ株式市場全体の願いといっても過言ではありません。株価が上がれば関連する多くの人が心を躍らせ、下落すれば関連する多くの人は将来への期待を口にします。

一方、原油はどうでしょうか。原油価格がどうなれば、関連する多くの人は心を躍らせるのでしょうか。原油価格の変動が与える影響を考える上で、登場人物が複数いる点を考慮する必要があります。

“原油は経済の血液”と例える人がいますが、私もそうだと思います。“原油は経済の血液”という言葉は、現在社会において血液が行き渡らない国はほとんどないことの例えと言えます。仮にガソリンや灯油、軽油などの燃料が行き渡っていない国であったとしても、プラスチック製品や化学繊維など石油由来の日用品や衣服を使ったり着用したりしている人々は少なくないと思います。

原油市場での値動きの影響を考える際、上記のような原油や石油製品を使う「消費者」、原油を生産する「生産者」、そして、原油市場でトレーディングをしている「投資家」という3者の視点が必要です。「投資家」は、原油価格に連動する金融商品に投資をする人以外に、原油を景気のバロメータとしてとらえて株式や通貨の取引をする人を含みます。

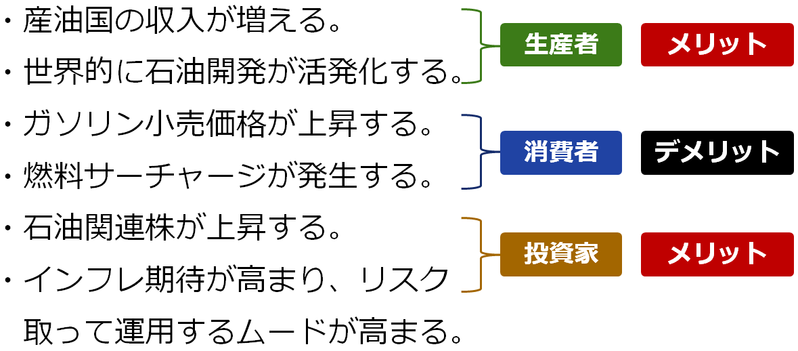

原油価格が上昇した場合と下落した場合に起き得る事象と、3者が受ける影響について考えてみました。

図6:原油価格が上昇した場合の影響(例)

図7:原油価格が下落した場合の影響(例)

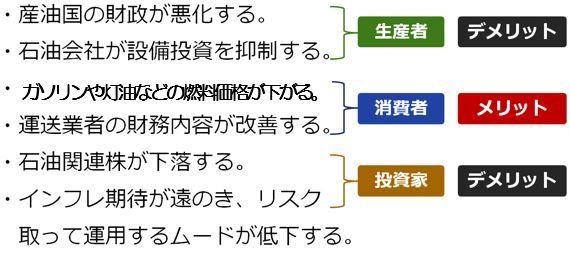

原油価格の変動を、急騰・上昇・下落・急落に分けてまとめると以下のようになります。

図8:原油価格の急騰・急落を含む変動と、3者が受ける影響のイメージ

(出所:筆者作成)

このように見ると、原油価格の急騰時・上昇時・下落時・急落時、どれをとっても、3者が一様にメリットを享受する、もしくは一様にデメリットを被るタイミング(変動)はありません。

読者の方も、原油価格の上昇を歓迎する人もいれば、下落を歓迎する人もいると思います。これは、株式市場と原油を含むコモディティ(商品)市場の大きく異なる点です。

筆者も、仕事時は、投資家とつながるさまざまな市場関係者と接するため、どちらかと言えば上昇を歓迎するムードの中に居ると感じますが、プライベートでは消費者として下落を歓迎する気持ちになるときがあります。

原油などのコモディティ(商品)市場の動向を考える上で、“上昇至上主義”的な考え方を持ち込むことはできないということです。

特に現在の日本や米国のように、景気の指標と目される株価が上昇していても、実態経済の温度感が、株価が示す景気の温度感と大きく乖離している場合はなおさらです。

かつて、景気がよかったころは、原油価格の上昇は、景気がよい、消費が好調であること、インフレ期待を呼び起こし、景気動向が熱を帯びてきていることの証しとされました。株価などの指標と実態経済の乖離(かいり)が小さかったため、原油価格の上昇が、直接的に景気がよいことの証しだったわけです。

しかし、現在は、景気動向を示す指標と実態経済に乖離(かいり)がある(と筆者は感じているのですが)ため、原油価格の上昇が、景気がよい、消費が伸びている、インフレ期待を呼び起こすことの証しにならなくなってきています。

原油価格の動向が、景気動向を示す指標ではなくなってきているのだと思います。そして、相対的に原油市場の“自我”が大きくなってきていると考えられます。

原油市場は先述のとおり、おおまかには生産者、消費者、投資家の存在によって成り立っています。価格の変動が与える影響はさまざまで、単に価格が上がればよいというわけではありません。

原油価格の景気動向を示す指標性が低下しつつあることを認識すること、そして原油市場特有の市場参加者の存在を注意深く見ていく(自我を尊重する)ことが、今後、より重要になっていくと筆者は考えています。

吉田 哲(よしだ さとる)

楽天証券経済研究所 コモディティアナリスト

1977年生まれ。大学卒業後、2000年からコモディティ業界に入る。2007年からコモディティアナリストとして商品の個別銘柄や分析や情報配信を担当し、2014年より現職。ビギナーにも上級者にも役立つ解説がモットー。

(提供=トウシル)

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点