相続が発生した後の相続税申告手続きを税理士に依頼すると、いくらの税理士報酬や費用が発生するのかと不安に思われる方も多いと思います。

各税理士事務所によって報酬額に大きな違いがありますので、誰に聞いてもバラバラの答えが返ってきて、何を基準に決めたらいいか、わからないかもしれません。

税理士選びで大切なことは、報酬(適正価格でやってくれるか)と専門性の2つです。 報酬のポイント2つ、専門性のポイント3つ、計5つのポイントを押さえた税理士を選びましょう。

この記事を見ると

・どんな税理士に相続税申告を依頼すべきか

・税理士報酬は大体いくらぐらいを想定しておけばいいのか

税理士を判断する基準が明確になります。

相続税申告を依頼する税理士の探し方もご紹介しますので、是非最後までお読みください。

1.適正な報酬を設定している税理士を見極める2つのポイント

相続税の税理士報酬は会計事務所によって異なりますが、必ず下記2つのポイントを満たす税理士を探しましょう。

1、税理士報酬は遺産総額の0.5%~1.0%の範囲

2、HP上で報酬を公開している

それぞれ詳しくご説明します。

1-1 ポイント1.遺産総額の0.5%~1.0%の相場で報酬設定をしている

税理士報酬が遺産総額の0.5%~1.0%の相場で報酬設定をしている税理士を選びましょう。

各税理士事務所によって税理士報酬は異なりますが、チェスター相続相談所の調べでは、大半の税理士事務所が遺産総額の0.5%~1.0%の間の税理士報酬におさまっています。

どんな財産を相続したかによって報酬は前後しますが、概算でも報酬が遺産総額の0.5%~1.0%の枠に収まれば適正相場といえるでしょう。

例えば、6,000万円の現金、4,000万円の土地を相続したら、遺産総額は1億円です。

この場合、税理士報酬の相場は50万~100万円となります。

コラム:昔は公式な税理士報酬規程があった

税理士報酬は平成14年3月までは税理士法によって報酬基準というものが定められていました。しかし平成14年3月に税理士報酬規程が廃止されてからは各税理士事務所が自由に報酬を設定するようになりました。その結果、相続税申告の税理士報酬の相場が遺産総額の0.5%~1.0%程度になったのです。昔の税理士報酬規程は遺産総額の1.0%以上になることも多く、今よりも高い相場となっていました。そうはいっても遺産総額の0.5%と1.0%では税理士報酬に2倍の差が出ます。そこでどの税理士に依頼するかを決めるもう一つのポイントとして専門性が出てきます。

1-2 ポイント2.HP上で報酬を公開している

HP上で報酬を公開している税理士を選びましょう。

多くの税理士事務所がHP上で相続税申告の税理士報酬を開示していますがインターネットで調べて明確な税理士報酬が分からない会計事務所は、相場と比べて税理士報酬が高い傾向にあることが予想されます。

HPで報酬を出せないのは、ほかの事務所より料金が高い(ライバルと差別化ができない)という営業の理由だったり、追加報酬の設定があるためです。

後述しますが、契約後に予期せぬ多額の追加報酬を成功報酬という名目で請求する事務所もありますので注意が必要です。

【税理士は比較したらダメ】

家電のように税理士報酬を比較しているようなサイトがあれば便利なのに・・・

よくお客様よりご意見いただきますが、税理士会の規則によって特定の税理士事務所と税理士報酬を比較する広告は禁止されているため相続税の税理士報酬の比較サイトはありません。

適正な報酬で仕事をしている税理士を探すには地道に探すしかないので、判断軸をもって調べることが必要になります。

1-3 成功報酬制の税理士事務所にご注意ください

インターネットで多くの税理士事務所が相続税申告の報酬を開示していますが、契約をする前に注意すべきこともあります。それは通常報酬に加えて追加報酬に「成功報酬」という名目を設けている税理士事務所です。

例えば相続税申告業務の中でも

・土地の評価(広大地、市街、山林、不動産鑑定等)

・名義預金、名義株の帰属判断

といった専門性が問われる判断項目がありますが、こういった項目の判定を通常の相続税申告報酬とは別に成功報酬という形で請求することです。

より具体的には、広大地評価によって相続税が3,000万円減ったから成功報酬としてその30%の900万円を請求しますという内容です。

こういった判定は本来であれば税理士として当たり前の仕事であり、成功報酬という考えは馴染まないものです。その結果、最初に見積りをもらった税理士報酬が200万円であるのに成功報酬が後で追加で900万円もかかってしまうというケースもあるのです。

成功報酬制そのものは法律に違反しているものではありませんが、後で思わぬ税理士報酬の負担を受けないように契約前にしっかり確認しておくことが大切です。

ここまでポイントを見てきましたが「結局私はいくら支払えばいいの?」と疑問に思っているかもしれません。

報酬体系はイメージが付きづらいので、具体例を見ましょう。

1-4 税理士報酬の実例:税理士法人チェスターの場合

下記表は相続税専門の税理士法人チェスターの相続税申告の税理士報酬規程ですが、この遺産総額に応じて基本報酬を決定し土地や非上場会社の数及び相続人の人数によって加算をするという報酬体系は多くの会計事務所で見られる報酬体系です。

この方法以外の税理士報酬の設定方法としては、「遺産総額の〇%」という設定をしている事務所も多くあります。

税理士報酬の例(税理士法人チェスターの場合)

| 基本報酬額 | |

| 遺産の総額 | 報酬額 |

| ~5,000万円 | 25万円 |

| 5,000万円~7,000万円 | 40万円 |

| 7,000万円~1億円 | 50万円 |

| 1億円~1億5,000万円 | 65万円 |

| 1億5,000万円~2億円 | 80万円 |

| 2億円~2億5,000万円 | 100万円 |

| 2億5,000万円~3億円 | 120万円 |

| 3億円~4億円 | 150万円 |

| 4億円~5億円 | 180万円 |

| 5億円~ | 別途お見積り |

| 加算報酬 | |

| 土地(1利用区分につき) | 6万円 |

| 非上場株式(1社につき) | 15万円 |

| 相続人が複数の場合(2名以上の場合)※ | 相続人が複数の場合(2名以上の場合)※ |

※5名以上は加算対象となりません。

ご依頼日が申告期限より3か月以内の場合は別途報酬総額の20~50%がかかります。

例:父死亡、子3人が相続人、遺産総額1億5,000万円、土地1箇所の場合

1.基本報酬:65万円

2.土地加算報酬:6万円×1箇所= 6万円

3.相続人加算報酬:65万円×10%×(3人―1人)= 13万円

4.1~3の合計額:84万円(税別)

【税理士法人チェスターの報酬】

84万円(税別)

【上記例で遺産総額の0.5%が報酬だった場合】

75万円(税別)

【上記例で遺産総額の1.0%が報酬だった場合】

150万円(税別)

【(参考)上記例で旧税理士報酬規程で計算した場合】

177万円(税別)

具体例にあてはめてみますと、税理士法人チェスターの税理士報酬は一般的な相場と言われている遺産総額の0.5%~1.0%の間で0.5%に近い金額となっています。

相続税申告の税理士報酬をインターネットで調べたい方は、まずは相談してみたい会計事務所の税理士報酬が遺産総額の0.5%~1.0%であれば相場であることが確認できるでしょう。

改めてまとめます。相続税の税理士報酬は下記の設定をしている税理士を選びましょう。

・ 遺産総額の0.5%~1.0%の相場で報酬設定をしている

・ HP上で報酬を公開している

では次の章では相続税の税理士選びで大切なもう一つのポイント「専門性」です。

2. 専門性の高い税理士を選ぶ3つのポイント

ポイントは税理士報酬だけではありません。

税理士報酬が安いだけで選ぶと結果的に大きな損をする可能性があります。

その理由も踏まえて、専門性の高い税理士を選ぶポイントを次にご紹介します。

まずは、なぜ報酬が安い税理士に依頼すると損する可能性があるのか理由をお教えします。

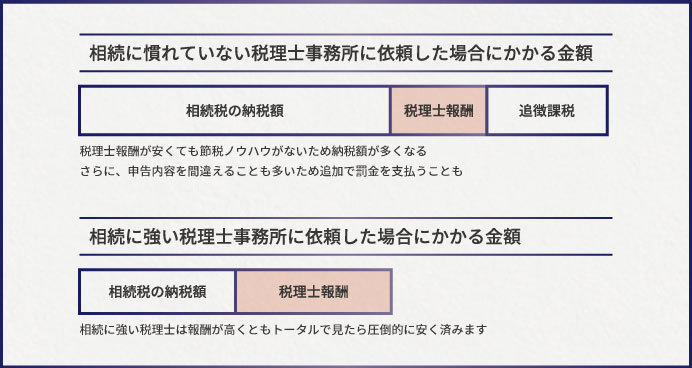

2-1 税理士報酬の高い・安いは”トータル”の額で判断する

税理士に依頼した際に、あなたが支払うのは相続税(税金)と報酬だけではありません。

隠れた「将来のペナルティ」の可能性もあるので注意が必要です。

それが、HPで「報酬10万円~!」と書いてある税理士に依頼しても、安く済むとは限らない理由です。

・相続税

・税理士報酬

・罰金

税理士報酬は、この3つの金額を加味して、トータルで安くなるかどうかで判断しなければいけません。

もし、専門性が浅い税理士に依頼をすると、それだけミスする可能性が高くなります。

税理士報酬が安くても、申告書のミスがあって税務署から罰金を請求されることがあります。

罰金を支払うのは、依頼主のあなたです。

税理士は払ってくれません。

こういうことがないよう税理士に報酬を支払ったのに罰金も払ったということでお客様が税理士に訴訟を起こす例も過去にあります。

心情的にも、経済的に揉める原因になります。

スムーズな申告を行い、相続税と税理士報酬を支払っても総合的にみて安く済ませるには専門性の高い税理士に依頼するのがオススメです。

それぞれの違いを具体的な数字で例をだすと

【専門性の低い税理士に頼んだ場合】

・相続税 : 500万円

・税理士報酬 :30万円

・税務調査時の追徴課税・罰金 :100万円合計:630万円

一方で、専門性が高い税理士に依頼をすると、ミスはほとんどありません。

税理士報酬は少し高くなりますが、トータルで見ると安くなることがほとんどです。

【専門性の高い税理士に頼んだ場合】

・相続税 : 400万円

・税理士報酬 :60万円

・罰金 : 0円合計:460万円

相続税申告は高い専門性が求められる業務です。

だからこそ、専門性の高い税理士を選び、最終的にいくら払うのか、罰金になるとしたら可能性は何%なのか、きっちりと計算をした上で一番安くなる税理士を選びましょう。

では、専門性の高い税理士を選ぶために、必要な3つのポイントを見ていきます。

2-2 ポイント1.「申告件数実績」が年間100件以上の税理士を選ぶ

相続税申告の申告件数を年間100件以上行っているような税理士事務所を選びましょう。

税理士事務所の多くは会社の決算や会計を顧問としており、相続税を中心に取り扱っている会計事務所はごく僅かです。

税理士もお医者さんと同様に専門分野が分かれています。相続税に強くない税理士に相続税申告を依頼することは、内科で外科手術をするのと同様のリスクがあるのです。

1年間に1件も相続税申告をしない会計事務所も多く存在するのが実態です。

またその税理士事務所が公表している年間相続税申告件数を職員数で割ってみることでも、相続税を専門にしているかどうかを判断できます。

例

1.年間相続税申告件数100件÷職員総数100名=0.5件/人

2.年間相続税申告件数100件÷職員総数20名=5.0件/人

というように同じ100件の取扱量でも、2の事務所の方が1人あたりの相続税申告件数が多くなるため相続税を専門に取り扱っていることが分かります。1の事務所は相続税もやっているけれど、他の法人税の申告等の業務がメインであるため、1人あたりの相続税申告件数の割合が低くなっています。

職員一人当たり年間で5件以上を扱っているような事務所であれば相続税に強いと判断できます。

相続税の申告を税理士に依頼するときには、必ず「直近1年間の相続税申告件数実績と1人あたりの年間取扱件数」を確認してください。

【紛らわしい表記に要注意!】

ホームページを見ると実績1,000件以上と言っている会計事務所も多いですが、よく見ると「相談(そうだん)件数」であることが多いです。また、「相続税申告件数“等”1,000件」という表記をしているところもあります。必ず「相続税申告件数実績」のみで判断してください。

2-3 ポイント2.税務調査率1%~3%の実績がある税理士を選ぶ

相続税の税務調査率1%~3%の実績がある税理士を選びましょう。

国税庁のデータによると相続税の申告をすると5人に1人が税務調査の対象になっています。平均して20%が対象になります。

しかも相続税申告の9割以上は専門家であるはずの税理士が行っているのにも関わらずです。

将来税務調査に入られて余計なペナルティ(罰金)を支払わないためにも、税務調査率が1%~3%の実績がある税理士を選択しましょう。

ベストなのは、申告件数が多くて税務調査率が低い税理士です。

・年間の申告件数5件で、税務調査率1%の税理士

・年間の申告件数500件で、税務調査率1%の税理士

どちらの税理士が専門性が高いと思いますか?

また、相続税申告書提出後に税務調査が来ると相続人の方にとって心身的な負担や追徴課税のリスクも高くなります。

本当に相続税に強いかどうかは、実績件数だけではなく実際に税務署に申告書を提出した後の税務調査率に表れますので、税理士事務所との面談時に税務調査率を聞いてみるとよいでしょう。

【紛らわしい表記に注意!】

HPをみると税務調査率1%にする”可能性があります”と、あくまで可能性を示唆するだけの表記があります。

結局実績はどれくらい?

とわかりません。

わからない場合は、電話で直接「相続税の税務調査率の実績は何%ですか?」と聞いたほうが早いかもしれません。

2-4 ポイント3.在籍している税理士資格者の人数の割合

在籍している税理士資格者の人数の割合を調べましょう。

相続税申告を依頼する税理士事務所の専門性の高さを判断するシンプルな方法は、税理士の資格を持っている人の人数や割合です。

一般的に会計事務所は「税理士の資格を持っている人」と、「資格を持っていない補助者」の2種類の人が働いていますが、税理士資格者の人数がその事務所の専門性を判断する上での参考になります。

例えば次の2つの会計事務所を見てみましょう。

1.職員総数が100名、税理士資格者5名、税理士資格者在籍率5%

2.職員総数が100名、税理士資格者20名、税理士資格者在籍率20%

上記の1と2の事務所を比べますと、やはり2の事務所の方が組織的に専門性を重視して業務に取り組んでいることが分かります。

税理士事務所に相談に行く機会が少ない人は、「えっ、税理士さんが担当してくれるんじゃないの?」と思われる人も多いかと思いますが、必ずしもそうではないのです。ただし税理士資格を持っていなくても相続税の知識や経験が十分にある優秀な担当者もいますし、作業をする職員が税理士資格を持っていないことは一般的です。

ただし最終的には事務所全体として複数人のチェックや審査体制によりミスのない申告書を作成するためには、相対的に税理士資格の所有者が多いほどミスのない申告書を作ることが可能となり専門性も高くなるでしょう。

また相続税申告業務を進める上で、営業担当と作業担当が分かれているような会計事務所もありますが、担当してくれる専門職スタッフが最初から面談をしてくれる会計事務所の方が安心できるでしょう。

この章では相続税申告の相談をする税理士選び3つのポイントを紹介しましたが、まとめますと

・「相続税申告件数実績」が年間500件以上で累計2,000件以上

・「相続税の税務調査率」が1%~3%で実績値を公表している

・「税理士資格者の在籍割合」が20%以上

を満たす税理士事務所であれば安心して相続税申告の依頼をできるでしょう。

3.相続税の税理士報酬について知っておきたいQ&A

ここまで相続税の税理士報酬について解説してきましたが、その他にも様々な質問があると思いますのでここでは相続税の税理士報酬についてQ&A形式で紹介します。

Q. 相続税申告の税理士報酬・費用は確定申告や相続税で必要経費や控除対象?

A. 相続税申告にかかった税理士報酬や費用は確定申告や相続税の必要経費にはなりません。

これは相続税の控除対象となる債務や経費はあくまで故人が生きていれば支払うはずだったものと葬式費用に限定されているためです。相続税申告は故人のためではなく、相続人のために行う手続きであるため相続税は控除されません。

Q. 追加報酬やオプション報酬はあるの?

A. 税理士事務所によっては基本報酬以外に追加報酬やオプション報酬がかかる事務所も多くあります。

これは相続税申告業務の特殊性が関係しています。例えば口座がある金融機関が3箇所で生前の入出金が少ない人と20箇所以上で生前の入出金や生前贈与等の預金移動が多い人であれば、後者の方が税理士事務所の作業負担が大きくなるためオプション報酬が生じます。

その他には土地の評価が複雑な方や相続税申告業務以外に金融機関の名義変更等も依頼したい場合に追加報酬がかかることがあります。

ただし中にはオプション報酬という名目で多額の追加報酬が事後的に発生することが予想されるような見積もり提示の説明がある税理士事務所もあるため注意しましょう。例えば「成功報酬」という言葉が出るような時は注意が必要です。

Q. 相続税申告は顧問税理士にお願いすべきもの?

A. 顧問税理士さんがいる場合でも相続税が得意かどうかを聞いてから依頼するとよいでしょう。

前章でもご紹介したように相続税申告業務には税理士であっても得手不得手がありますので、まずは直近の年間の相続税申告件数の実績を聞いて30件以上なければ別の税理士への依頼を検討してもよいでしょう。

実際に当サイトの運営者である税理士法人チェスターでも、「亡くなった父が懇意にしていた税理士がいる」「顧問税理士がいる」というようなケースで税理士法人チェスターに依頼をいただいている申告が多数あります。

Q. 申告依頼後に税理士を解約・変更できるの?

A. 契約内容にもよりますが可能です。

相続税申告業務を依頼する際に相続人と税理士とで契約書を締結しますが、まずは契約締結時に解約した場合にどうなるのかの条項を確認しましょう。相続税申告業務は税理士との委任契約ですので基本的には途中解約が可能です。

ただし契約から解約までに税理士事務所側で作業が生じていれば進捗率や作業工数等によって解約金を支払うことになるでしょう。

4.まとめ

この記事では相続税の税理士報酬の相場や実態、実際の税理士の選び方までを解説しましたので、相続税の税理士報酬を知りたい方やどのように税理士を選べばいいか迷っている方は悩み事が解決したかと思います。相続税の税理士報酬は税理士事務所ごとに違いますが、専門性と価格面の両方を考慮して依頼する税理士を選ぶとよいでしょう。

税理士の具体的な探し方としては、ここでご紹介したポイントを満たす税理士をホームページで見つけ、最後は電話で聞いて人となりを判断し「信頼できる」と思える人に依頼するのが一番いいと思います。

(提供:税理士が教える相続税の知識)