1.改正前の問題点

これまで広大な土地の評価を行う際に、いくつかの要件を満たす場合には「広大地評価」を行うことで大きな減額を受けることが出来ました。しかし、ここで使用する広大地補正率は、面積に応じて比例的に減額をするもので、個別の土地の形状などを考慮しない評価額が算定されていました。そのため、広大地補正率を使用して計算した相続税評価額とその土地の形状等を加味して決まる実際の取引価額が乖離する場合があり、問題となっていました。

また広大地評価を行うに当たり、適用要件に不明確な部分が多く、適用を検討するに当たって納税者を悩ませるものであったため、この点も明確化されることとなりました。

2.地積規模の大きな宅地の評価

今回の改正に伴い、これまでの「広大地評価」は廃止され、新たに「地積規模の大きな宅地の評価」が新設されました。

ここでいう「地積規模の大きな宅地」とは、以下の宅地を指すことが通達上で明示されました。

《地積区分》

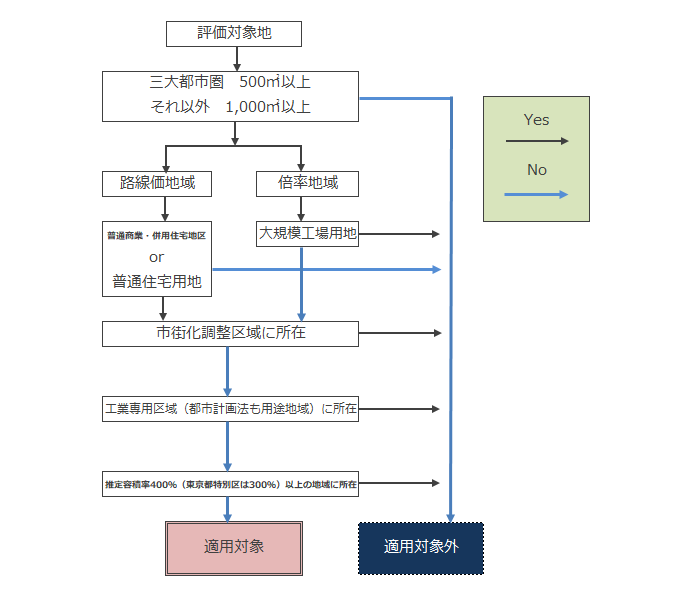

① 三大都市圏に所在する500㎡以上の宅地

② ①以外の地域に所在する1,000㎡以上の宅地

なお、上記の要件を満たす宅地であっても、以下のイ~ニに該当する宅地については対象外とされています。

イ 市街化調整区域に所在する宅地(注1)

ロ 都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地

ハ 指定容積率が400%以上の地域に所在する宅地(注2)

ニ 倍率地域に所在する財産評価基本通達22-2に定める大規模工場用地

(注1)宅地分譲に係る開発行為ができる地区は該当する場合があります。

(注2)東京都の特別区内においては300%とされています。

3.適用対象となる宅地

① 路線価地域

財産評価基本通達14-2に定める普通商業・併用住宅地区および普通住宅地区に該当する場合のみ適用対象となります。

② 倍率地域

上記2.で記載した要件を満たせば適用対象となります。

4.適用対象地の判定

以上の適用要件等は以下のフローチャートで判定を行うことができます。

5.具体的な評価方法

① 路線価地域の場合

通常の路線価方式による評価を行った宅地の評価額に規模格差補正率を乗じて評価額を算出します。

【算式】(一方の路線にのみ接している宅地の場合)

正面路線価×奥行価格補正率×地積×不整形地補正率等の画地補正率×規模格差補正率

② 倍率方式の場合

イ 通常の倍率評価方式によって算出した評価額

ロ 近傍の標準宅地の1㎡当たりの評価額(固定資産税評価に係る補正をしていないものとした場合の評価額)を基に上記①の路線価方式と同様の評価(普通住宅地区に所在するものとして計算)を行った場合の評価額

ハ イとロのうち低い方

6.宅地以外の土地に対する適用

① 市街地農地等

上記において記載した適用要件を満たせば適用可能となります。

ただし、宅地への転用が見込めないと認められる場合には適用対象となりません。

なお、個々の農地等の状況に応じた宅地造成費相当額については、地積規模大きな宅地の評価を適用した後に別途控除して評価を行うこととなります。

② 雑種地

その雑種地の状況が宅地に類似する場合、または、市街地農地等に類似する場合で、上記において記載した適用要件を満たせば適用可能となります。

7.適用時期

平成30年1月1日以後に相続、遺贈又は贈与により取得した財産の評価に適用されることになります。

(提供:チェスターNEWS)