贈与税(ぞうよぜい)とは、個人から経済的な価値のあるモノをタダでもらった場合に、もらった側に課せられる税金のことをいいます。日本における税制では、もらった側の人に税金が課せられ、あげた側の人には税金はかかりません。

ただ、財産をもらったらどんな場合でも贈与税がかかるわけではありません。年間110万円以内、生活費の授受については贈与税はかかりませんし、また特例を使うことで非課税にできるものもあります。

では、具体的に贈与税がどんな場合にいくらかかるのか、また贈与税の節税を行うためにどんな特例や方法があるのかをこの記事で解説していきたいと思います。

1.贈与税とは財産を110万円以上もらったときにかかる税金

贈与税は、年間110万円以上の財産をタダでもらった人に課せられる税金です。

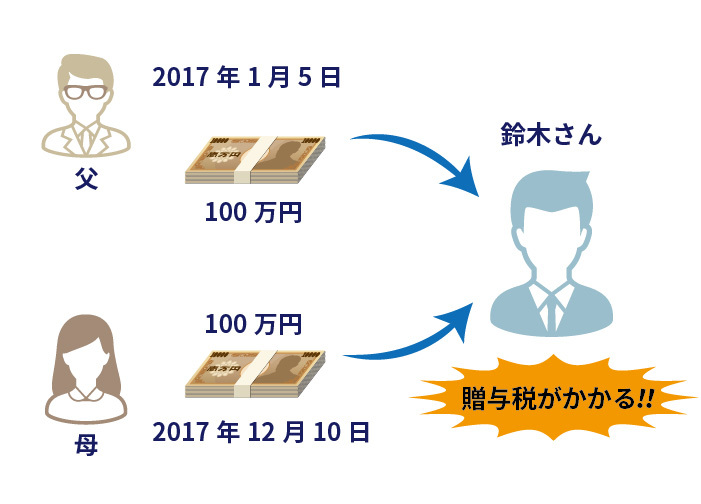

ここでポイントは、1年間(1月1日~12月31日)の間にもらった額の合計であるということ、そして、1人からではなく、色々な人からもらった額の合計であるということです。

例えば、上図の鈴木さんが、1月5日に父親から100万円、12月10日に母親から100万円をもらったとします。すると、1年間の間に鈴木さんがタダでもらった財産の合計額は200万円となり、110万円を超えるので贈与税が課せられることになります。

なお、例外的なケースとして、借金を免除してもらった場合(債務免除)や、本来の価値よりも低い価額でモノを譲ってもらった場合(低額譲渡によるみなし贈与)などについても、贈与税が課せられるケースがあります。もらった側が、「得をした部分」に対して贈与税が課税されます。

これらについてさらに詳しく知りたい方は、国税庁のタックスアンサー「No.4424 債務免除等を受けた場合」、「No.4423 著しく低い価額で財産を譲り受けたとき」を参考にして下さい。

1-1.年間110万円以上財産をもらっても贈与税がかからない人

年間110万円以上の財産をもらったら、贈与税が課税されるというのは先で述べた通りですが、実は例外があり、次に該当する人は贈与税がかからないことになっています。

- 法人(会社)が財産をもらった場合

この場合は贈与税ではなく法人税が課税されます。 - 財産をあげる側ともらう側が10年以上日本に住んでいない場合 もしくは、財産をあげる側が10年以上日本に住んでおらず、財産をもらう側に日本国籍がない場合も贈与税はかかりません。

2.贈与税はいくらかかるのか?税率と計算方法を解説!

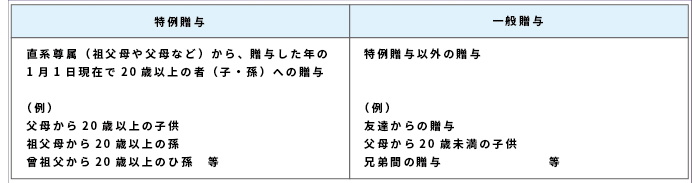

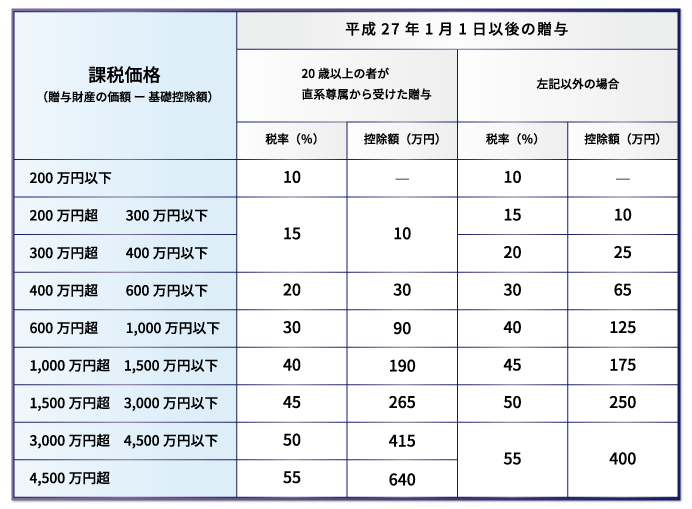

では、具体的に贈与税はいくらくらいかかるのでしょうか。2015年以降、贈与税は、あげた人ともらった人の関係性において、税率が異なっています。直系尊属から20歳以上の者への贈与については特例贈与といって一般の贈与よりも贈与税の税率が低く設定されています。

なお、税率は、直系尊属から受けた贈与(特例贈与)の場合と、それ以外の贈与(一般贈与)の場合、それぞれにおいて、以下のようになっています。

2-1.贈与税の具体的な計算方法

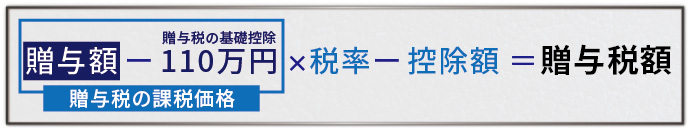

贈与税の基本的な計算式は上記の通りです。

1年間で贈与でもらった財産の合計額から110万円を控除した金額をまずは求めます。その金額を課税価格といいます。そして、その課税価格を前述の税率表にあてはめ、該当する税率と控除額を適用して計算をします。

例えば、特例贈与で500万円の贈与があった場合の贈与税を計算してみます。500万円-110万円=390万円となり、税率は15%、控除額は10万円となります。つまり、この場合、390万円×15%-10万円=48万5千円が贈与税と計算ができます。

なお、贈与税の計算を自動的に行えるツールを無料で公開しているホームページを以下にご紹介します。贈与税の計算シミュレーションを簡単に行うことができます。

≪参考≫贈与税の計算シミュレーション

3.贈与税がかかる場合の贈与税申告の手順

年間110万円以上の財産を受け取った者は、翌年の3月15日までに税務署に対して贈与税の申告手続きを行い、贈与税の納税を行う必要があります。ここでは、その贈与税の申告をどのように行えばよいのかを順を追って解説したいと思います。

3-1.【STEP1】贈与契約書の作成

贈与を行ったら、贈与契約書を作成することをおススメします。

誰から誰にいつどういった方法でいくら贈与したかを客観的に証明する書類として贈与契約書を作成します。契約書を作成することは義務ではありませんし、特になくても贈与税の申告はできますが、後々、税務署とのトラブルにならないためには作成しておくことをおススメします。

贈与契約書の作成はそれほど難しいものではありません。パソコン等を使っても良いですし、手書きでも問題ありません。書面に「いつ贈与したか:日付」、「誰から誰に贈与したか:氏名」、「何を贈与したか」を端的に記載して、あげた側ともらった側の両名が署名・押印をして出来上がりです。

なお、「【保存版】贈与契約書の書き方、記載例、様式を解説」をご覧頂ければ、贈与契約書の書き方が詳しく分かります。

3-2.【STEP2】贈与税申告書の作成

次に、贈与税申告書の作成方法ですが、まず贈与税申告書の様式を入手する必要があります。

これは、最寄りの税務署でもらうこともできますし、国税庁のHPよりダウンロードすることもできます。

記載の仕方については、国税庁が用意している解説を見ることで、初めての方でも特に迷うことなく作成が可能です。

また、「タイトル贈与税申告書の書式・様式の入手場所と書き方のポイント」の記事も参考にしてください。

3-3.【STEP3】贈与税の納税

最後に、作成した贈与税申告書に贈与契約書のコピーを添付して、税務署に提出します。

直接持参しても良いですし、郵送で行っても大丈夫です。郵送の場合、提出用のものと一緒に、控え用のものと切手を貼った返信用封筒を同封するのを忘れないようにしましょう。

そして、贈与税を納税する必要があるのですが、納税は「納付書」というものを自分で作成し、これを金融機関に持参することで行います。「納付書」については、最寄りの税務署に備え付けがありますので取りに行きましょう。記載方法についても、国税庁HPにある解説をご覧いただければさほど難しくはないでしょう。

贈与税申告書を税務署に提出するタイミングと贈与税を納税するタイミングは前後しても構いません。ポイントは両方とも、贈与を受けた翌年の2月1日から3月15日の間に済ませる必要があるということです。

4.贈与税が非課税になる6つのケース

年間110万円以上の財産をもらっても例外的に贈与税がかからないケース、非課税になる場合があります。それが、政策などによって決められている贈与税に関する様々な特例です。これらをうまく使うことで無駄な贈与税を払うことがないように注意をしましょう。

4-1.親子間であれば2,500万円まで一旦非課税:相続時精算課税制度

60歳以上の父母・祖父母から20歳以上の子や孫に対する贈与であれば、2,500万円までは「一時的に」非課税で贈与を行うことができます。ここで一時的というのは、将来の相続税の計算の時にこの贈与がなかったものとして計算を行うことになるからです。

この2,500万円まで一時的に非課税で贈与できる制度を相続時精算課税制度と言います。この制度の要件や使い方については、「まとまったお金をタダで贈与!相続時精算課税制度の完全ガイド」を参照してください。

4-2.自宅建築の資金であれば最大3,000万円まで非課税:住宅取得等資金の特例

父母や祖父母から自分が住むための住宅を購入するため資金の贈与を受けた場合については、最大3,000万円まで贈与税が非課税になります。これを住宅取得資金等贈与の特例といいます。

この制度を詳しく知りたい方は、「住宅取得資金等の贈与で最大1,200万円まで非課税」を参照してください。

4-3.教育資金であれば最大1,500万円まで非課税:教育資金の一括贈与の特例

父母や祖父母から教育資金の一括贈与を受けた場合には最大1,500万円まで贈与税が非課税になります。

教育資金とは、学校等の入学金や授業料のほかに予備校や塾等の費用も含まれます。

但し、この制度を利用するためには信託銀行に「教育資金口座」の開設をする必要があったり他にも要件がいくつかありますので、詳しくは、「教育資金の一括贈与で1,500万円まで非課税」を参照してください。

4-4.結婚20年以上の夫婦で自宅の贈与なら2,000万円まで非課税:贈与税の配偶者控除

結婚してから20年以上経つ夫婦間で、自宅不動産(またはその購入資金)を贈与した場合には、最大2,000万円まで贈与税が非課税となります。贈与税の配偶者控除の特例ですが、通称「おしどり贈与」といいます。

この非課税の適用を受けるためには、税務署に対して特例を受けますという申告を行う必要があるので注意が必要です。

なお、この特例について詳しく知りたい方は、「20年以上連れ添った配偶者に2,000万円を無税で贈与!特定贈与財産の内容と注意点」を参照してください。

4-5.結婚・子育て資金の一括贈与で1,000万円まで非課税

父母や祖父母からの結婚・子育て資金の贈与について、最大1,000万円まで非課税になります。

20歳以上50歳未満の人が父母や祖父母など直系尊属から結婚や子育てのための資金の贈与を受けた場合には、最大1,000万円まで非課税となります。このうち、結婚のための資金については300万円という上限があります。

通常、この制度を使わなくても扶養親族間で結婚や子育てに関する費用を必要な都度贈与する分には贈与税はかかりませんが、この制度を利用することで将来使う予定の資金を一括でまとめて贈与することができます。

この制度を利用するためには、贈与を受けた者が金融機関に専用の口座を作る必要があり、その金融機関を通して税務署に届け出を行う必要があるため注意が必要です。

4-6.障害者への贈与で最大6,000万円まで非課税

特別障害者への贈与については、最大6,000万円までが非課税となり、一般障害者への贈与は最大3,000万円までが非課税となります。

この制度についてさらに詳しくは、「障害者と税」を参照下さい。

5.まとめ

贈与税について、様々な角度から解説をしてきました。

生前贈与によって、相続税を節税することは一般的な対策であり、相続対策の鉄板といっても過言ではないでしょう。ただ、そのためには贈与税の仕組みをきちんと理解し、その対策を計画・実行していく必要があります。

それらの手助けにこの記事がなれればと思います。

(提供:税理士が教える相続税の知識)