ゴルフ会員権は、会員制のゴルフ場を利用できる権利です。ゴルフ場の会員になると、割安な料金でプレーができるほか、予約が優先される、クラブ主催の競技会に参加できるなどのメリットがあります。

過去には利殖を目的にした購入も目立ちましたが、バブル経済の崩壊をきっかけにゴルフ会員権の価値は下落しました。利殖目的に購入したものの、処分ができずにゴルフ会員権を持ち続けている人も多いのではないでしょうか。

亡くなった人がゴルフ会員権を持っていた場合、どのように相続税評価をすればよいのでしょうか。この記事では、ゴルフ会員権の相続税評価の方法や取引相場の調べ方についてお伝えします。

1.【種類別】ゴルフ会員権の相続税評価

ゴルフ会員権は、取引相場の有無によって相続税評価の方法が異なります。また、ゴルフ場で単にプレーができるだけで資産としての性質がないゴルフ会員権は、相続税評価がゼロになります。

亡くなった人がゴルフ会員権を持っていた場合は、まず、その会員権の形態をよく確認する必要があります。

1-1.取引相場のあるゴルフ会員権

取引相場のあるゴルフ会員権は、基本的に次の算式のとおり評価します。

被相続人が亡くなった日時点の取引価格×70%

ただし、取引価格に含まれない預託金がある場合は、次のとおり預託金の価値を含めた金額で評価します。

A:直ちに預託金が返還される場合

被相続人が亡くなった日時点の取引価格×70%+預託金の金額

B:一定期間経過後に預託金が返還される場合

被相続人が亡くなった日時点の取引価格×70%+預託金の金額×返還までの期間に応じた基準年利率による複利現価率

預託金の金額は、返還されるまでの期間の金利にあたる部分を割り引いて評価します。基準年利率と複利現価率は国税庁ホームページに掲載されています。返還までの期間は年単位とし、端数があれば年単位に切り上げます。

国税庁 財産評価関係 個別通達目次 月ごとの基準年利率と複利現価率(複利表)が掲載されています。

1-2.取引相場のないゴルフ会員権

取引相場のないゴルフ会員権は、会員権の形態に応じて次のとおり評価します。

A:株主でなければ会員になれないゴルフ会員権

株主でなければ会員になれないゴルフ会員権は、株式と同じ方法で評価します。

業態が類似している上場株式の株価や会社の純資産価額などを参考にしますが、具体的な説明は複雑になるため省略します。実際に評価する場合は、相続税評価の実務に詳しい税理士に相談することをおすすめします。

なお、詳しく知りたい方は、「非上場株式の相続税評価の3つの評価方式 ~類似業種・純資産・配当還元~」

B:預託金を預託しなければ会員になれないゴルフ会員権

預託金を預託しなければ会員になれないゴルフ会員権は、返還される預託金の金額で評価します。 ただし、預託金が一定期間経過後に返還される場合は、

「返還される預託金の金額×返還までの期間に応じた基準年利率による複利現価率」

で求めた金額で評価します。

C:株主であり、かつ預託金を預託しなければ会員になれないゴルフ会員権

株主であり、かつ預託金を預託しなければ会員になれないゴルフ会員権は、株式部分と預託金部分に区分して計算した金額の合計で評価します。株式部分は上記Aの場合と同様に、預託金部分は上記Bの場合と同様に評価します。

2.ゴルフ会員権の取引相場の調べ方

ゴルフ会員権の取引相場を知るには、ゴルフ会員権の取引業者に確認するか、業者が新聞に掲載している広告を参考にすることができます。また、下記のような取引業者のインターネットサイトで取引相場を確認することもできます。

ゴルフ会員権の取引相場には売価格と買価格がありますが、相続税評価をするときは売価格と買価格の平均値を使います。

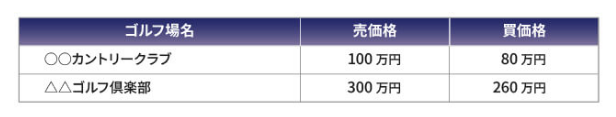

【例】 被相続人は○○カントリークラブと△△ゴルフ倶楽部のゴルフ会員権を持っていました。いずれのゴルフ会員権も取引相場があり、被相続人が亡くなった日時点の売価格と買価格は下記のとおりでした。このときのゴルフ会員権の相続税評価額を計算します。

相続税評価をするときの取引価格は売価格と買価格の平均値を使います。したがって、○○カントリークラブの取引価格は90万円、△△ゴルフ倶楽部の取引価格は280万円とし、それぞれの会員権の評価額は次のとおり計算します。

○○カントリークラブ:90万円×70%=63万円△△ゴルフ倶楽部:280万円×70%=196万円

同じゴルフ場の会員権に複数の取引相場がある場合は、それらの中で最も低い価格で評価することができます。一つの業者だけでなく、複数の業者で取引相場を確認するとよいでしょう。

相続したゴルフ会員権を売却する場合は、亡くなった日の取引価格に代えて実際の売却額に70%をかけて評価します。

3.ゴルフ会員権の相続税評価に関するQ&A

この章では、ゴルフ会員権の相続税評価をするときによくある疑問点についてQ&A形式でお伝えします。

3-1.名義変更の際にかかる高額の名義書換料は評価上控除できないか?

ゴルフ会員権を相続するときは、ゴルフ場に名義書換料を支払う必要があります。ゴルフ会員権の名義書換料は高額で、会員権そのものの価格より高い場合もあります。

ゴルフ会員権の相続税評価で、名義書換料を控除することは認められていません。名義書換料は相続人が負担するものであって、ゴルフ会員権の相続税評価とは切り離すべきと考えられています。

3-2.ゴルフ場が経営破たんして預託金が戻ってくるかどうか不明な場合は?

ゴルフ場の利用者数が減少していることから、近年はゴルフ場が経営破たんするといったニュースも聞かれます。

ゴルフ場が経営破たんして、プレーができず、ゴルフ会員権の売買もできない場合は、ゴルフ会員権の相続税評価はゼロとなります。

一方、ゴルフ場が経営破たんしてもプレーができる場合があります。このようなケースでは、預託金が戻ってくるかどうか不明な場合もあります。

預託金が戻ってくるかどうか不明な場合は、一度、預託金がないものとしてゴルフ会員権の相続税評価をします。後日、返還される預託金が確定すれば、相続税の修正申告をします。

3-3.取引相場が複数ある場合には一番安い相場を使用してもよいか?

「2.ゴルフ会員権の取引相場の調べ方」でお伝えしたように、ゴルフ会員権の売買を取り次ぐ業者は数多くあります。同じゴルフ場の会員権でも、業者ごとに取引相場が異なることもあります。

同じゴルフ場の会員権に複数の取引相場がある場合は、それらのうち一番安い相場で評価することができます。

相続税を軽減するためにも、一つの業者だけでなく複数の業者で取引相場を確認することをおすすめします。

3-4.取引相場が課税時期付近にない場合

ゴルフ会員権は、上場株式等と違って売買が頻繁に行われるものではありません。そのため、課税時期(死亡日)当日に取引価格がない場合もあります。 その場合には、課税上弊害がない限りは、課税時期に最も近くについている取引価格を使用しても問題ないでしょう。

4.まとめ

取引相場のあるゴルフ会員権の相続税評価額は、取引価格の70%となります。預託金がある場合はその金額を加算します。取引相場は取引業者に確認するほか、新聞広告やインターネットでも確認できます。取引相場が複数ある場合は、一番安いものを使うことができます。

取引相場のないゴルフ会員権の評価については、専門家による判断が必要な場合があります。相続税評価の実務に詳しい税理士に相談することをおすすめします。(提供:税理士が教える相続税の知識)