2017年9月に国税庁から公表された「財産評価基本通達の一部改正について」によって、相続財産の一つである土地、その中でもいわゆる「広大地」の評価方法が見直しされることになりました。従来は、標準的な宅地に対して著しく地積が広大な宅地を相続した場合、一定の要件を満たせば相続財産としての土地の評価額を最大で65%減額することができました。

この評価方法が、2018年1月1日以降に相続等で取得する宅地について、いくつかの要件を満たす場合に「地積規模の大きな宅地」として評価されることになりました。今回は、改正前の「広大地」評価の方法と、改正後の「地積規模の大きな宅地」の評価方法との間でどのような点が変更になったのか、概要をお伝えしていきます。

従来はどのような評価だったのか?

従来の広大地の定義は次のように定められていました。

「その地域における標準的な宅地の地積に比して著しく地積が広大な宅地で、都市計画法第4条第12項に規定する開発行為を行うとした場合に公共公益的施設用地の負担が必要と認められるものをいいます。ただし、大規模工場用地に該当するもの及び中高層の集合住宅等の敷地用地に適しているものは除かれます。」

これだけを読むと、どのような土地が「広大地」に該当するのかがわかりづらいですが、市街化区域にある宅地で、三大都市圏では500平方メートル以上、それ以外の地域では1,000平方メートル以上の宅地で、「マンションなどの集合住宅ではなく、戸建住宅を建てるのに適している」宅地について、広大地の評価方法を適用することができました。路線価地域の広大地の評価方法は下記のとおりです。

・広大地の価額=広大地の面する路線の路線価×広大地補正率×地積

※広大地補正率=0.6-0.05×広大地の地積/1,000平方メートル

広大地は5,000平方メートル以下の宅地に適用されますので、上記「広大地補正率」の計算式の「広大地の地積」に5,000平方メートルを入れて計算すると広大地補正率は0.35、つまり路線価の35%に地積をかけた額が相続財産としての評価額となり、最大で65%の評価減の適用を受けることができました。

ただし、従来の評価方法は、地積が広大な宅地であっても個別の土地ごとに「マンション適地」なのか「戸建開発が適している土地」なのかといった「そもそも広大地に該当する土地なのか」という判断基準が不明瞭で難解だという問題点がありました。

改正後の評価方法はこのように変わった

それに対して、改正後の「地積規模の大きな宅地」として評価できる要件は下記のとおりとなりました。

「三大都市圏では500平方メートル以上、三大都市圏以外では1,000平方メートル以上の宅地で、次の(1)から(4)のいずれかに該当する宅地を除いた宅地」

(1)市街化調整区域(都市計画法第34条第10号または第11号の規定に基づき宅地分譲にかかる同法第4条第12項に規定する開発行為を行うことができる区域を除きます。)に所在する宅地

(2)都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地

(3)指定容積率が400%(東京都の特別区においては300%)以上の地域に所在する宅地

(4)財産評価基本通達22-2に定める大規模工場用地

このように改正後は上記の項目に該当するかを確認すれば、「地積規模の大きな土地」として評価できるかを判断できるようになりましたので、従来よりも適用可・不可の判断はしやすくなりました。また、評価方法も次のように改正されました。

・評価額=路線価×奥行価格補正率×不整形地補正率等の各種画地補正率×規模格差補正率×地積

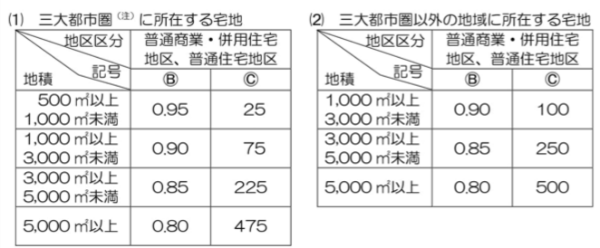

※規模格差補正率=(A×B+C)/地積規模の大きな宅地の地積A×0.8

※B・Cは上記のとおり(国税庁HPより)

広大地の評価の場合には、広大地補正率以外の補正率は算式になく、地積が同じであれば評価額が同じになることが問題となっていました。しかし、改正後は「規模格差補正率」のほか、奥行価格や不整形地等、通常の土地評価で使用される補正率についても新たに使用することになりました。改正後は、広大な土地であっても通常の土地評価と近い方法で評価をするようになったといえます。(提供:相続MEMO)

【オススメ記事 相続MEMO】

・必ずしも相続する必要はない。相続放棄とは?

・相続税。遺産を相続できるのはどんな人?どんな割合?

・相続税対策としての贈与を上手に活用しよう

・相続対策にも有効!等価交換のメリットとは

・遺言書があったらどうなる??その効力と扱い時の注意とは