亡くなった人が事業をしていて株式会社のオーナーだった場合、その会社の株式も相続税の対象になります。しかし、オーナー企業の多くは非上場で、株価が公表されているわけではありません。相続税の計算をするためには、一定のルールに基づいて非上場株式の株価を計算する必要があります。

「類似業種比準方式」は、非上場株式の株価を計算する方法のひとつです。業種ごとに標準的な会社を見立てて、その会社の価値をもとに非上場株式の株価を計算します。

類似業種比準方式は、一見して難しそうな算式を使ったり、会社の業種や規模で使い方が異なったりと、理解しづらい計算方法です。この記事では、類似業種比準方式で非上場株式の株価を計算する方法を分かりやすく解説します。

1.「類似業種比準方式」とは

類似業種比準方式は、相続税の計算をするために非上場株式の株価を計算する方法のひとつです。

本来、株式の価値は、資産から負債を差し引いた純資産の額を株式数で割って評価されます。しかし、純資産の額を使うと株式の価値が高く評価され、相続税が高くなってしまうことがあります。

類似業種比準方式は市場で価格が決まる上場企業の株価を参考にしているため、実態に見合った評価ができます。また、純資産で評価するより株式の価値が低くなる傾向があります。

1-1.類似業種比準方式で評価するのはどのような場合か

類似業種比準方式は、亡くなった人が株式を多く保有して会社の経営を支配していた場合に使います。

非上場会社のなかでも規模の大きい会社の株価は、類似業種比準方式で計算した類似業種比準価額だけで評価します。中規模、小規模の会社の株価は、類似業種比準価額と1株当たりの純資産価額を組み合わせて評価します。

どちらの場合も1株当たりの純資産価額で評価することもできますが、類似業種比準価額で評価するほうが株価が低くなるのは先ほどお伝えしたとおりです。

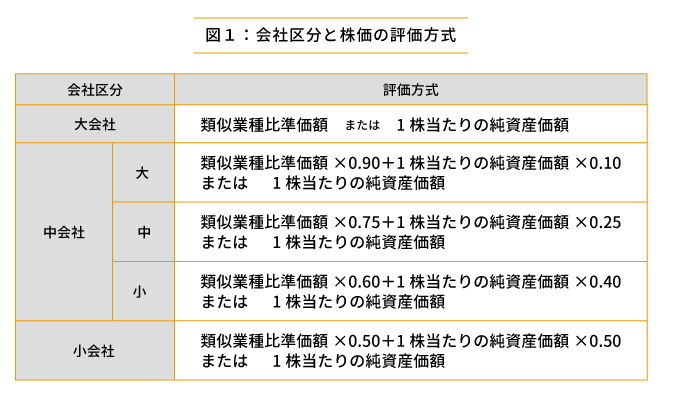

一般的な事業会社であれば、会社の規模による評価方法は図1のように定められています。

(1株当たりの純資産価額は、相続税評価額によって計算した金額です)

会社区分は、業種ごとに売上高や従業員数を基準に決められています。ただし、従業員数が100人以上の会社は、業種や売上高にかかわらず「大会社」となります。

特殊なケース

過去2年にわたって、会社の1株当たりの配当、純資産、利益のうちの2つが0またはマイナスの場合は、会社区分にかかわらず次のどちらかの方法で株価を計算します。

- 1株当たりの純資産価額(相続税評価額で計算した金額)

- 類似業種比準価額×0.25+1株当たりの純資産価額×0.75

また、会社が次のような状況にある場合は1株当たりの純資産価額で株価を計算し、類似業種比準方式は使いません。

- 開業前、休業中、開業後3年未満、清算中などの状況にある場合

- 資産のうち一定割合以上が土地または株式である場合

- 配当、純資産、利益がすべて0またはマイナスの場合

2.「類似業種比準価額」の具体的な計算方法

類似業種比準方式では、業種ごとに標準的な会社(類似業種)を見立てて、その会社の価値をもとに類似業種比準価額を計算します。

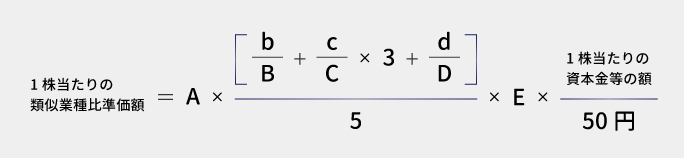

1株当たりの類似業種比準価額は、次の算式で求めます。利益の額を重視するため、利益の額は3倍します。

A:類似業種の株価 B:類似業種の1株あたりの配当金 C:類似業種の1株あたりの利益 D:類似業種の1株当たりの純資産(帳簿価額で計算したもの) b:自社の1株当たりの配当金 c:自社の1株当たりの利益 d:自社の1株当たりの純資産(帳簿価額で計算したもの) E:調整率(大会社0.7、中会社0.6、小会社0.5)

2-1.類似業種の値(A・B・C・D)を参照する

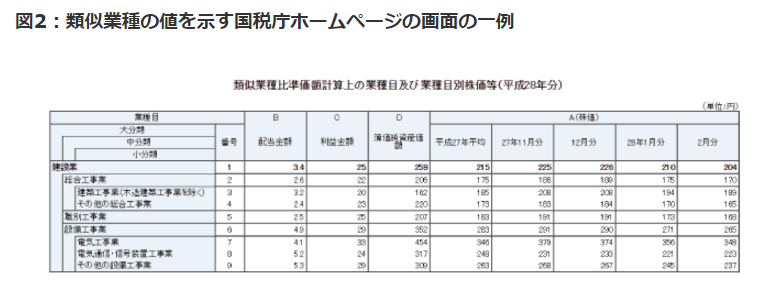

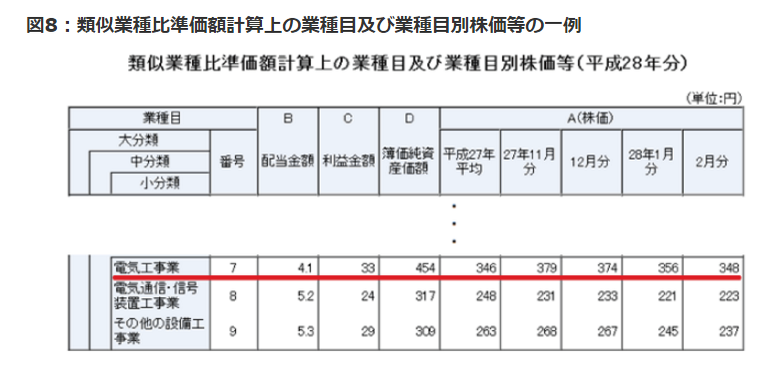

類似業種の値(上の算式のA・B・C・Dの値)は国税庁ホームページに掲載されているものを使用します。

国税庁ホームページの「財産評価関係 個別通達目次」で、相続があった年の「類似業種比準価額計算上の業種目及び業種目別株価等について」を確認します。

上の図のように業種ごとに金額が示されているので、自社の業種に近い業種の値を使用します。

「A:類似業種の株価」は、国税庁ホームページに掲載されている値のうち、亡くなった日の月以前3か月の間で最も低いものまたは前年平均株価を使用します。

2-2.自社の値(b・c・d)を求める

「b:自社の1株当たりの配当金」の求め方

自社の1株当たりの配当金は、直近2年間の配当金の年平均の値を株式数で割って求めます。

配当金は毎期継続して行う普通配当を対象にし、特別配当や記念配当など一時的なものや、資本剰余金からの配当は除きます。

株式数は、実際に株式を何株発行しているかにかかわらず(資本金÷50円)の値を使用します。類似業種の値が1株当たりの資本金を50円として計算されていることと整合を取るためです。

「c:自社の1株当たりの利益」の求め方

自社の1株当たりの利益は、自社の年間の利益を株式数(資本金÷50円の値)で割って求めます。

利益は次の算式で計算して、直前期の値または直近2年間の平均値を使用します。固定資産売却益や保険差益など経常的でないものは除きます。

利益=法人税を計算するときの課税所得+益金に算入しなかった受取配当金+損金に算入した繰越欠損金

この算式で求めた利益がマイナスになる場合は、自社の1株当たりの利益は0とします。

「d:自社の1株当たりの純資産」の求め方

直前期末時点の資本金と法人税を計算するときの利益積立金額の合計を、株式数(資本金÷50円の値)で割って求めます。この金額がマイナスになる場合は、自社の1株当たりの純資産は0とします。

2-3.求めた値を算式にあてはめる

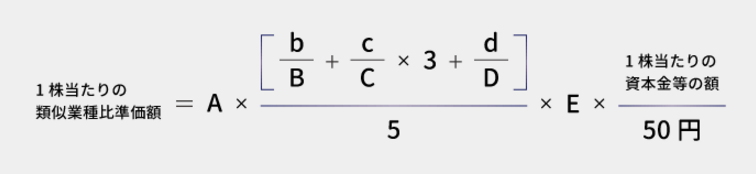

ここまでで求めたA・B・C・D・b・c・dの値を、先ほどお伝えした算式にあてはめて、自社の1株当たりの類似業種比準価額を求めます。念のため、算式をもう一度ご紹介します。

算式のEは会社の規模に応じた調整率で、値は大会社0.7、中会社0.6、小会社0.5です。

ここまでの計算で株式数は(資本金÷50円)の値を使用したため、最後に(1株当たりの資本金等の額÷50円)をかけて、自社の1株当たりの類似業種比準価額が本来の値になるように調整します。

3.「類似業種比準方式」の評価明細書の書き方

ここまでお伝えしたように、類似業種比準方式ではいくつもの数値を求めて算式にあてはめる必要があります。会社の規模によっては、類似業種比準価額と純資産価額を組み合わせて計算する必要もあります。

こうしたルールを理解して株価を計算することは難しいため、国税庁は「取引相場のない株式(出資)の評価明細書」を用意しています。必要事項を順番に記載していくことで、非上場株式の株価が計算できるようになっています。

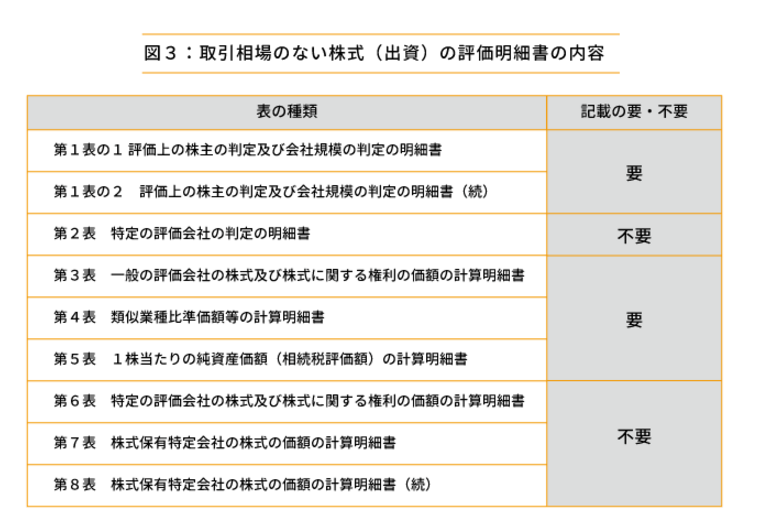

「取引相場のない株式(出資)の評価明細書」には9種類の表がありますが、「類似業種比準方式」の評価で記載が必要な表は次のとおりです。

第2表では、会社が「特定の評価会社」に該当するかどうかを判定します。特定の評価会社とは、開業前、休業中、開業後3年未満、清算中など特殊な状況にある会社をさします。会社がこのような状況にないことが明らかであれば記載する必要はありません。

この記事では、実際に類似業種比準価額を計算する第4表の記載方法をご紹介します。その他の表については、国税庁ホームページに掲載されている記載方法を確認してください。

3-1.「第4表 類似業種比準価額等の計算明細書」の記載方法

本文のかっこ内の数字・アルファベットは、「第4表 類似業種比準価額等の計算明細書」の欄の丸囲みの番号・アルファベットに対応しています。

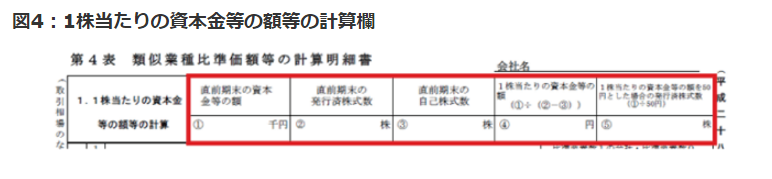

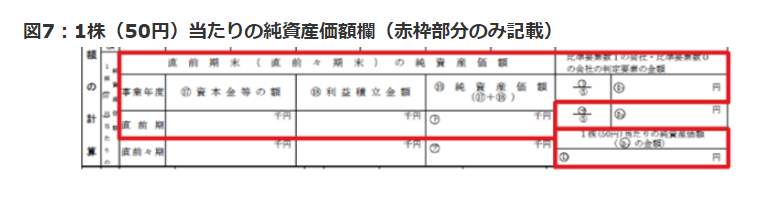

「1.1株当たりの資本金等の額等の計算」欄

「1.1株当たりの資本金等の額等の計算」欄には、次の数値を記載します。

(1)直前期末の資本金等の額(2)直前期末の発行済株式数 (3)直前期末の自己株式数(4)1株当たりの資本金等の額((1)÷((2)-(3))の値)(5)1株当たりの資本金等の額を50円とした場合の発行済株式数((1)÷50円の値)

類似業種比準価額の計算の過程では、実際に株式を何株発行しているかにかかわらず、(5)で計算する(資本金÷50円)の値を株式数として使用します。

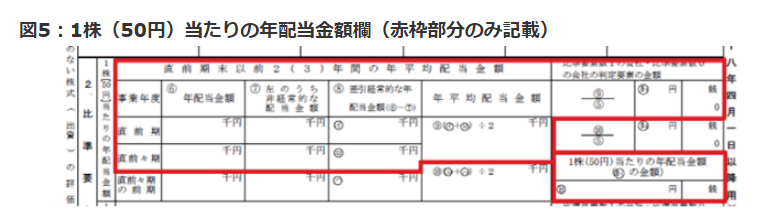

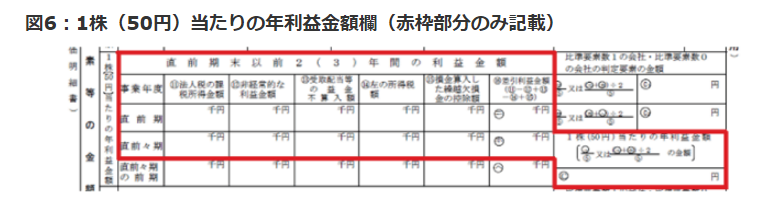

「2.比準要素等の金額の計算」欄

「2.比準要素等の金額の計算」欄では、会社の比準要素、つまり「1株当たりの配当金額」、「1株当たりの利益金額」、「1株当たりの純資産価額」を計算します。

「1株(50円)当たりの年配当金額」(B)は、直近2年間の経常的な配当金の年平均の値(9)を株式数(5)で割って求めます。経常的な配当金(8)は、年間の配当金額(6)から特別配当や記念配当など非経常的な配当金額(7)を差し引いて求めます。

「1株(50円)当たりの年利益金額」は、直前期の利益または直近2年間の利益の平均の値を株式数(5)で割って求めます。

利益の金額(16)は、法人税の課税所得金額(11)に、受取配当等の益金不算入額(13)と損金算入した繰越欠損金の控除額(15)を加え、固定資産売却益など非経常的な利益(12)と受取配当に係る所得税(14)を差し引いて求めます。

「1株(50円)当たりの年利益金額」(C)がマイナスになる場合は、0とします。

「1株(50円)当たりの純資産価額」は、直前期末時点の資本金(17)と法人税を計算するときの利益積立金額(18)の合計の値(19)を株式数(5)で割って求めます。

「1株(50円)当たりの純資産価額」(D)がマイナスになる場合は、0とします。

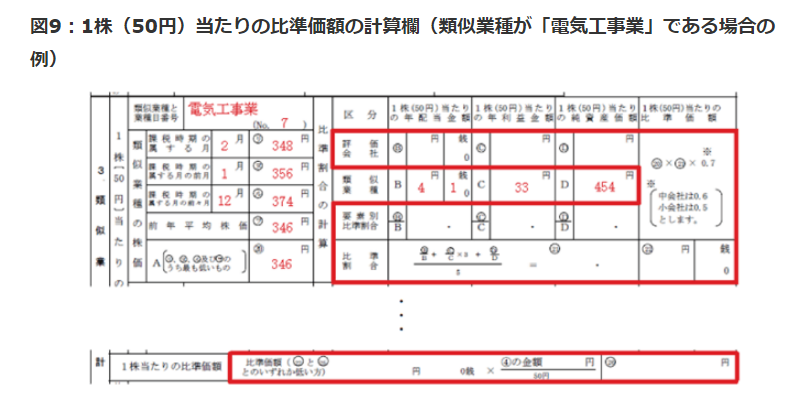

「3.類似業種比準価額の計算」欄

「2.比準要素等の金額の計算」欄で求めた会社の比準要素と類似業種の比準要素を、類似業種比準価額を求める数式に当てはめます。

類似業種の比準要素は、国税庁ホームページの「類似業種比準価額計算上の業種目及び業種目別株価等」で確認できます。

類似業種は100種類以上に分類されていますが、会社の事業が複数の業種にまたがる場合には、売上高の割合が50%を超える業種から類似業種を決めます。50%を超える業種がない場合は、一定の基準に従って類似業種を決めます。場合によっては類似業種を2つ決めて類似業種比準価額を計算し、低い方の値を採用することがあります。

図8では、例として、類似業種が「電気工事業」である場合の比準要素を示しています。図9に示すように、これらの値を(リ)、(ヌ)、(ル)、(ヲ)、(20)、B、C、Dの各欄に記載します。

「2.比準要素等の金額の計算」欄で求めた会社の比準要素(B)、(C)、(D)を記載し、比準割合(21)と1株(50円)当たりの比準価額(22)を計算します(比準価額を2つ計算したときはいずれか低い方を採用します)。

ここまでの計算で株式数は(資本金÷50円)の値(5)を使用したため、「1株当たりの比準価額」欄では、1株当たりの資本金等の額(4)÷50円をかけて、1株当たりの類似業種比準価額が本来の値になるように調整します(26)。

4.まとめ

以上、亡くなった人が非上場会社のオーナーであったときに必要な株価の計算方法のひとつ、類似業種比準方式についてお伝えしました。

類似業種比準価額を求めるための算式は複雑で、算式にあてはめる比準要素の計算では、会社規模の判定や会社の資産額の計算など高度な判断も必要になります。

このように非上場会社の株価の計算は難しいため、早めに相続や事業承継に詳しい税理士に相談することをおすすめします。(提供:税理士が教える相続税の知識)