アパートが建っている土地などを相続し、その相続税評価をしないといけない。どうやら「貸家建付地(かしやたてつけち)」という評価方法になるらしいが、具体的にどのように評価をすればよいのだろうかとお悩みではないでしょうか。

この記事では、貸家建付地の相続税評価に関して基本的なことから応用的なことまで、専門家が詳しく解説を行っています。どういった土地が貸家建付地に該当するのか、また該当した場合の計算方法についてなども理解していただけるようになります。

貸家建付地の評価額は、通常の土地の評価に比べて評価が低くなります。つまり、土地を貸家建付地評価することによって相続税を節税することが可能となります。貸家建付地の評価方法を正しく理解することで、相続税の節税につながりますので、相続税を余分に払い過ぎないためにもしっかりと理解をして下さい。

1. 貸家建付地(かしやたてつけち)とは!?

賃貸アパート等が建っている敷地のことを「貸家建付地」と言います。厳密に説明すると、亡くなった方が所有していた土地及び建物があり、その建物を人に貸しているような状態にある、土地のことを「貸家建付地」と言います。

土地の上に建物がなければ、貸家建付地にはなりません。さらに、人に“タダで”貸していても貸家建付地にはなりません。また、土地は亡くなった被相続人が保有しているが建物は他の人が持っているような場合も原則、貸家建付地には該当しません。

例として賃貸アパートと書きましたが、マンションの1室や一戸建て等を人に貸している場合の、その敷地部分についても貸家建付地として評価をすることになります。

2.貸家建付地の相続税評価【基本編】

まず、基本的な貸家建付地の相続税評価方法を解説していきます。 土地の相続税評価は、“時価”、つまり相続開始日(死亡日)時点で換金したらいくらになるのかという考えに基づいてその評価方法が定められています。

未利用の土地であったり、自己利用の土地であれば、所有者の意思のみですぐに売却することが可能ですが、第三者に賃貸している建物が建っている場合にはそう簡単にはいきません。建物に居住している賃借人の借家権が生じているからです。 そこで、相続税評価を行う上では、居住者の借家権部分を一部考慮することで、評価額を減額することができる規定となっています。“すぐに売れない”=“換金価値が少し下がる”と言う考えに基づいています。

2-1.貸家建付地評価の計算式

自用地とした場合の価額 - 自用地とした場合の価額 × 借地権割合 × 借家権割合 × 賃貸割合

貸家建付地の相続税評価の基本的な計算式は以上の通りとなりますが、各項目について具体的に以下で解説していきます。

・自用地とした場合の価額 自用地というのは、自分で使っている土地や未利用の土地のことを言います。つまり、第三者に貸していない状態であった場合には当該土地の相続税評価はいくらかになるのかを求める必要があります。 土地の相続税評価には、一般的には路線価に基づいて評価を行います。路線価×地積に様々な補正を加えて土地を評価していくことになりますが、詳しくは、「初心者でも分かる!税理士が教える相続税の土地評価の方法」を参考にして下さい。

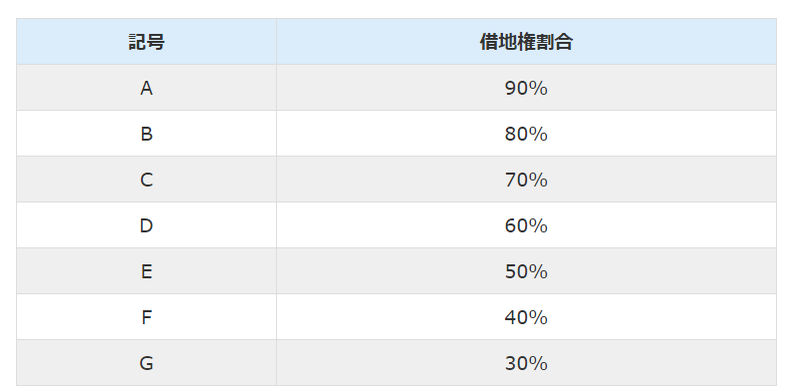

・借地権割合 借地権割合は、地域ごとに路線価図により定められています。路線価図にA~Gの希望で定められており、以下の表の割合で借地権割合が決まっています。

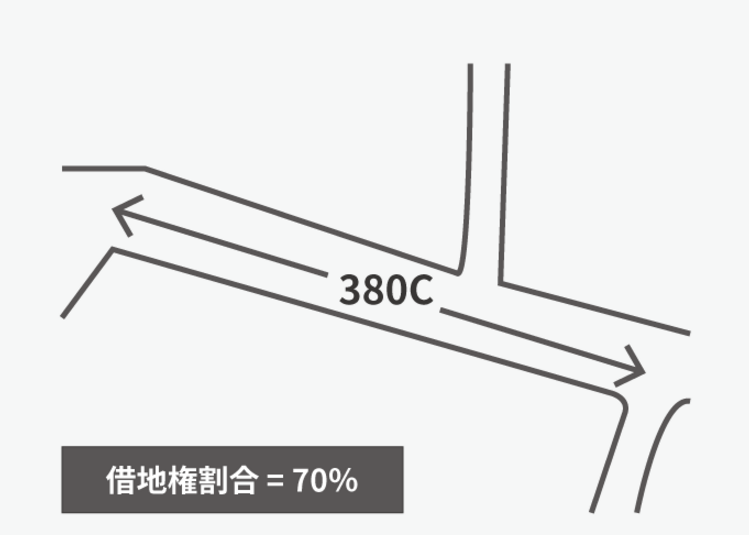

例えば、以下のように380Cと記載のある道路に面した土地については、C=70%であり、つまり借地権割合は70%となります。

・借家権割合 借家権割合は、全国一律で30%となっています。 ひと昔前は、大阪では40%と言った具合に割合が異なるケースもありましたが、現在では全国一律で30%となっています。

・賃貸割合 例えば、アパートの部屋が10部屋あって、そのうち5部屋が賃貸で貸していて残り5部屋は空室であるような場合にはこの賃貸割合は10分の5、つまり50%となります。 土地の上に立っている建物のうち、何%を貸しているかということを表します。厳密には貸している部屋の床面積で計算を行います。2部屋あって、貸している部屋が50㎡、貸していない部屋が150㎡であった場合には、賃貸割合は200分の50となり、賃貸割合は25%ということになります。

2-2.貸家建付地評価の具体例

【前提条件】

- 地積(面積):100㎡

- 部屋数10部屋の貸アパートの敷地

- 10部屋の広さは同じで、このうち8部屋は賃貸しているが2部屋は空室

- 路線価図上、150Cの路線に面している

以上のような前提条件の土地について、貸家建付地評価を行ってみましょう。 順番に以下の算式に当てはめていきます。

自用地とした場合の価額 - 自用地とした場合の価額 × 借地権割合 × 借家権割合 × 賃貸割合

「自用地とした場合の価額」は、各地補正等を省略し、ここでは100㎡×150千円=1,500万円とします。 次に借地権割合は、路線価図上の記号がCということで70%となります。そして、借家権割合は一律30%。賃貸割合は、10分の8、つまり80%。以上を当てはめると、

1,500万円 - 1,500万円×70%×30%×80% = 1,248万円

と答えを導くことができます。

3. 貸家建付地の相続税評価【応用編】

基本的な貸家建付地の相続税評価はご説明してきましたが、ここからは少し特殊なケースの貸家建付地の評価について解説を行っていきます。

3-1. 親族等に貸している場合も貸家建付地評価が可能

親族に賃貸している物件についても、貸家建付地の評価は可能です。

後述しますが、貸付事業用宅地として小規模宅地の特例を適用するためには、この貸している親族から“相当の対価”つまり世間相場並みの賃料を受領している必要があります。 ただ、“相当の対価”を受領していなくても、貸家建付地評価を行える可能性はあります。 賃料が低いからといって、住んでいる者の借家権が生じていないとは言えないからです。

但し、賃料がタダの場合は固定資産税相当額程度の場合には使用貸借と看做され、借家権は生じず、よって貸家建付地評価もできませんので注意が必要です。

3-2.貸駐車場は貸家建付地評価ができない

貸駐車場については、貸家建付地評価はできません。 貸家建付地評価ができる大前提として、土地の上の建物が建っていて、その建物を利用する人の借家権が生じている場合です。つまり、いくら立派な車庫が建物の上に立っていても、借家権が生じていないような場合には貸家建付地評価はできません。

3-3.賃貸部分と居住部分が混在する場合

2階建の建物が建っていて、1階が自分の住まい、2階が賃貸で貸しているといった場合も想定されます。 そのような場合には、賃貸で貸している部分に相当する床面積の割合分の土地についてのみ貸家建付地評価適用可能となります。例えば、100㎡の土地の上に1階が50㎡、2階が50㎡の場合には、100×50÷100=50㎡分の土地が貸家建付地評価の対象となります。

3-4.親から子に貸家の贈与があった場合

親が所有する上に子が建物を建築し、その子が第三者に建物を貸しており、親子間では地代のやりとりがない。こういったケースでは、親の土地の評価は自用地評価となります。貸家建付地評価はできません。

ただ、この地代のやりとりがない場合でも、例外的に貸家建付地評価ができる次のような場合があります。

親が土地と建物を所有し、そこで貸付事業を行っている状態で、建物部分のみを子供に贈与した場合。 その後、親子間では地代のやりとりがなく使用貸借になった場合においても賃借人(建物を借りている人)に変更がなければ、貸家建付地評価が可能となります。

ただ、賃借人に変更があった場合には、この貸家建付地評価は行うことができませんので注意が必要です。

4. 貸家建付地と小規模宅地等の特例

貸家建付地として評価した土地については、通常、貸付事業用宅地として小規模宅地の特例が適用可能となります。ただ、例外もありますので、ここでは貸家建付地と小規模宅地等の特例の関係について詳しく解説します。

4-1.貸家建付地は貸付事業用宅地として評価減が可能

貸家建付地評価として評価した土地は、通常は第三者に賃貸しており、事業として使用している土地となりますので、貸付事業用宅地として評価減が可能です。貸家建付地評価をした後の評価額に小規模宅地の特例の計算式を適用します。

但し、例外として、貸家建付地評価ができるが小規模宅地の特例が適用できない場合というのがありますが、それは次項で詳しく解説を行います。

4-2.貸家建付地評価ができるが小規模宅地の特例が適用できない場合

賃貸はしているが、受領している賃料が“相当の対価”と認められない場合には、小規模宅地の特例が適用できません。“相当の対価”とは、いわゆる世間相場並みの賃料です。第三者に貸すとした場合にはいくらで貸すかという判断基準です。実務的には、近隣で同程度のグレード・広さの貸部屋の賃料を平均したものと比較し大きくかい離していなければ問題ないでしょう。

小規模宅地の特例の適用要件として、“相当の対価”を得て、“継続的に”賃貸している必要があります。

ここで、賃料は受領しているが相当の対価を受領していない場合や、相続開始時点では賃貸していたが申告期限までに退去して空室になってしまった場合に、貸家建付地評価ができるが小規模宅地の特例が適用できなくなってしまいます。

4-3.賃貸割合が100%でない場合の小規模宅地等の特例の計算式

賃貸割合が100%でない場合の小規模宅地の特例の計算について、認識の誤りが多いので計算例で確認してみましょう。

【前提条件】

- 自用地評価額:4,000万円 面積:100㎡

- 借地権割合:80% 借家権割合:30%

- 賃貸割合:50%

貸家建付地評価額 = 4,000万円×(1-1×80%×30%×50%)=3,520万円

ここで、

≪誤った計算式≫3,520万円×50%(賃貸割合)×50%(小規模宅地の減額率)=880万円

と、小規模宅地の特例の減額分を算出する計算は誤りです。

正しくは、まず3,520万円を貸家建付地部分と自用地部分に分解します。

≪自用地部分≫4,000万円×50%=2,000万円≪貸家建付地部分≫4,000万円×50%×(1-1×80%×30%)=1,520万円

ここで初めて、小規模宅地の特例の計算式を適用し

1,520万円×50%=760万円

が小規模宅地の特例の減額分となります。

5.まとめ

他人に貸している土地を相続税評価するときの考え方、貸家建付地について説明をしてきました。 自分で持っている土地よりも評価が低くなることは分かったと思います。また、基本的な評価方法についても解説しました。ただ、実際の相続税を計算する際に、自身で評価額を計算するのは非常に困難です。土地の評価は、ここでは解説しきれないほどの様々な規定やルールが頭に入っていなければできません。国家資格に合格している税理士でさえ実務経験がない税理士が土地の評価を行ってしまうと間違ってします。

ですので、実際に相続税申告を行う目的で貸家建付地評価を行う際には相続税に強い専門の税理士に必ず相談・依頼をすることをお勧め致します。(提供:税理士が教える相続税の知識)