身近な人が亡くなり生命保険の死亡保険金を受け取った時に、

「保険金を受け取ったが相続税を支払う必要があるのか」 「保険金は相続税が非課税になるらしいが、いくらまでが非課税なのか」 「複数人で保険金を受け取った場合に非課税枠はどのように使うことになるのか」 「相続人ではないのに保険金を受け取ったが、どのような手続きを行えばいいのかよくわからない」

と、いったような疑問をお持ちではないでしょうか。

この記事では、生命保険の死亡保険金を受け取った場合に、相続税がかかるパターンとかからないパターンをケース別に紹介します。また、相続税がかかる場合にどのような手続きを行うべきかについても解説します。

1.生命保険の死亡保険金を受け取ったときの税金

1-1.相続税がかかる死亡保険金

生命保険にはさまざまな種類がありますが、この記事では、死亡を原因として支払われる死亡保険についてご紹介します。

死亡保険金に相続税がかかるのは、 保険料支払者 = 亡くなった人 である場合です。

保険料支払者が亡くなった人以外である場合には、相続税以外の税金がかかります。詳しくは、下記コラムを参照してください。

【コラム】死亡保険金は保険料を負担していた人によって相続税ではなく所得税や贈与税がかかる

身近な人が亡くなり死亡保険金を受け取った場合、この死亡保険金の全てが相続税の対象になるわけではないので注意が必要です。 受け取った死亡保険金について、どのような場合にどのような税金がかかるのかを見てみましょう。

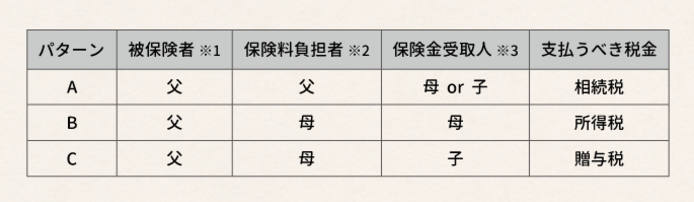

【前提】 父(被相続人)が死亡し、母と子1人が法定相続人になる場合

【用語の解説】 ※1 被保険者 ・・・ 保険がかかっている人です。この例の場合は、父が亡くなった場合に保険金がおりるため、被保険者は父となります。

※2 保険料負担者 ・・・ 保険料を負担していた人です。保険については「保険料」と「保険金」の2つの文言が出てきますが、保険料は支払ったもので、保険金は受け取るものになります。この2つを間違えないように注意しましょう。

※3 保険金受取人 ・・・ 実際に保険金を受け取る人です。

「パターンA」の場合は、保険がかかっている人(この例では父)が自ら保険料を負担し、相続人(この例では母または子)が保険金を受け取るため、保険金には相続税が課税されます。この記事では、「パターンA」について詳しく解説します。

「パターンB」の場合は、保険料を負担した人(この例では母)が自分で保険金を受け取るため、保険金には所得税が課税されます。

「パターンC」の場合は、子が保険金を受け取るように母が保険料を負担しているため、保険金には贈与税が課税されます。

生命保険の契約形態と死亡保険金にかかる税金の関係については、「死亡保険金にかかる税金3パターン(所得税・相続税・贈与税)」で詳しく解説しています。こちらの記事もぜひ参照してください。

1-2.死亡保険金は相続人1人につき500万円の非課税限度額がある

死亡保険金を受け取った場合には、相続税を計算する上で税金のかからない非課税限度額があります。 この非課税限度額については算式が決まっており、

死亡保険金の非課税限度額 = 500万円×法定相続人の数

となっています。

死亡保険金の非課税限度額を求めるためには、「法定相続人の数」が必要になります。

法定相続人とは簡単にいうと亡くなった方の相続人のことです。死亡保険金の非課税限度額を求める場合は、相続放棄をした人がいても、その放棄がなかったものとして相続人の数に含めます。

法定相続人に関しては、「『法定相続人』と『遺産を相続できる割合』を初心者でも分かるように解説!」を参照してください。

1-3.死亡保険金を受け取った場合に相続税がかかるかの判定

実際に生命保険で死亡保険金を受け取った場合は、相続税がかかるかどうなのかが一番気になるところでしょう。

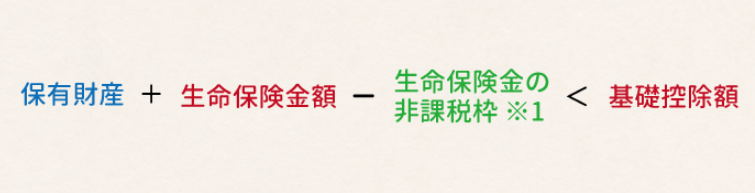

保険金を受け取った場合に相続税がかかるかどうかは、生命保険金額(非課税枠控除後)と亡くなった方の保有財産の合計金額が、相続税の基礎控除額を超えるかどうかで判定します。

※1 非課税限度額(500万円×法定相続人の数)と生命保険金額を比較して低い金額が限度となります。

相続税の基礎控除額については「【誰でもわかる】相続税の基礎控除パーフェクトガイド」を参照してください。

文章だけではイメージがわきづらいので、事例を使いながら見ていきましょう。

【前提】 父(被相続人)が死亡し、母と子2人が法定相続人になる場合

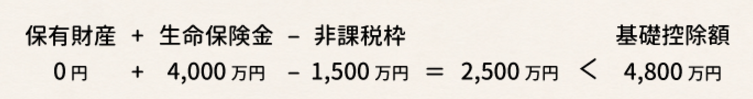

【パターン1】相続税がかからないパターン

父保有の財産 0円 生命保険金総額 4,000万円 生命保険の非課税枠 500万円×3人=1,500万円 基礎控除額 3,000万円+600万円×3人=4,800万円

相続税を支払う必要があるかどうかは、父の保有財産と父にかかっていた生命保険金の合計から、非課税枠を控除した金額で判定します。

ここで比較を行うのは、保有財産(0円)と生命保険金(4,000万円)の合計金額から生命保険金の非課税枠(1,500万円)を控除した2,500万円という金額が、基礎控除額4,800万円を超えるかどうかということです。

この場合、保有財産と生命保険金の合計から非課税枠を控除した金額が基礎控除額を超えないため、相続税を支払う必要はありません。つまり、生命保険金に税金はかからないということです。 相続税の支払いが必要ない場合は、相続税の申告書の提出も必要ありません。

【パターン2】生命保険金額 < 非課税枠 の取り扱い①(相続税がかからないパターン)

父保有の財産 1,500万円 生命保険金総額 1,000万円 生命保険の非課税枠 500万円×3人=1,500万円(限度枠) 基礎控除額 3,000万円+600万円×3人=4,800万円

パターン2は、受け取った生命保険金額が非課税枠より少ないケースです。

この場合の基礎控除との判定の算式は下記のとおりになります。

生命保険金の非課税枠は1,500万円ありますが、 実際の生命保険金が1,000万円しか下りなかったため、非課税枠は1,000万円分しか使うことができません。

この場合も、保有財産と生命保険金の合計から非課税枠を控除した金額が基礎控除額を超えないため、相続税を支払う必要はありません。パターン1と同様に生命保険金に税金はかからないことになります。 相続税の支払いが必要ない場合は、相続税の申告書の提出も必要ありません。

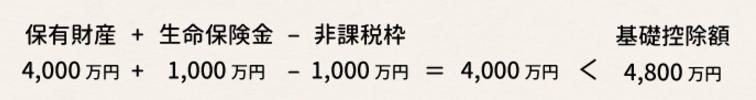

【パターン3】生命保険金額 < 非課税枠 の取り扱い②(相続税がかからないパターン)

父保有の財産 4,000万円 生命保険金総額 1,000万円 生命保険の非課税枠 500万円×3人=1,500万円(限度枠) 基礎控除額 3,000万円+600万円×3人=4,800万円

パターン3は、パターン2のうち父保有の財産は4,000万円で、その他の前提条件はパターン2と同様です。

保有財産(4,000万円)と生命保険金(1,000万円)の合計だけをみると財産合計が5,000万円となり、基礎控除額を超えてしまいます。この場合は、非課税枠を控除したうえでの合計金額(4,000万円)と基礎控除額を比較して納税が必要であるかどうかの判定を行うこととなります。

この場合も、保有財産と生命保険金の合計から非課税枠を控除した金額が基礎控除額を超えないため、相続税を支払う必要はありません。パターン1、パターン2と同様に生命保険金に税金はかからないことになります。 相続税の支払いが必要ない場合は、相続税の申告書の提出も必要ありません。

【パターン4】生命保険金額 < 非課税枠 の取り扱い③(相続税がかかるパターン)

父保有の財産 5,000万円 生命保険金総額 700万円 生命保険の非課税枠 500万円×3人=1,500万円(限度枠) 基礎控除額 3,000万円+600万円×3人=4,800万円

パターン4も、受け取った生命保険金額が非課税枠より少ないケースです。

この場合の基礎控除との判定の算式は下記のとおりになります。

パターン2と同様に、生命保険金の非課税枠は1,500万円ありますが、実際の生命保険金が700万円しか下りなかったため、非課税枠は700万円分しか使うことができません。

この場合は、保有財産と生命保険金の合計から非課税枠を控除した金額が基礎控除額を超えるため、相続税を支払う必要があります。つまり、相続税の計算を行なった上で、申告書を提出し、納税しなければなりません。

2.死亡保険金に相続税がかかる場合の手続きと計算方法

2-1.死亡保険金を受け取った場合の相続税申告手続き

死亡保険金を受け取って相続税を支払う必要がある場合は、いつまでにどのような手続きをするのかを押さえておく必要があります。

相続税を支払う必要がある場合は、財産をお持ちの方が亡くなった日から10カ月以内に下記の2つの事項をしなければなりません。

①相続税の申告書を税務署に提出する②相続税を支払う

期限の具体的な日付については、「具体的な日付もこれで完璧!「相続税いつ払う?」専門家が徹底解説!」を参照してください。

2-2.複数人で死亡保険金を受け取った場合の非課税枠の分配方法

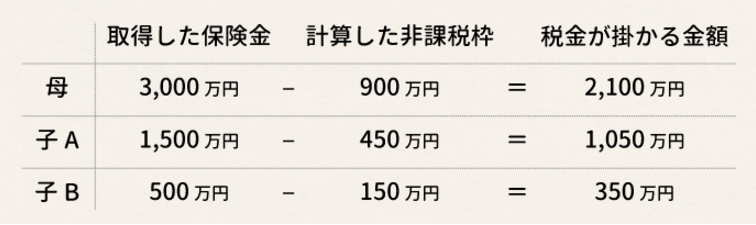

相続税を支払う必要がある場合において、複数人で死亡保険金を受け取った場合、死亡保険金の非課税枠はどのように計算を行うのかも大事なポイントです。

保険金を受け取った相続人ごとに、非課税枠(500万円×法定相続人の数)を使用できるのではないかと思われる方もいらっしゃるかもしれません。

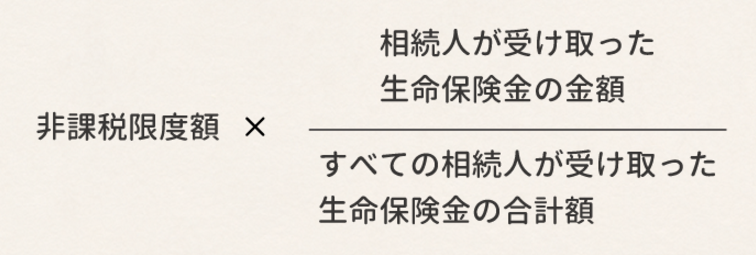

答えとしては、 保険金を受け取った相続人全員で非課税枠(500万円×法定相続人の数)を使うことになり、 保険金を受け取った割合に応じて非課税枠が分配されます。

実際にどのように非課税枠を使うことになるのかを見てみましょう。

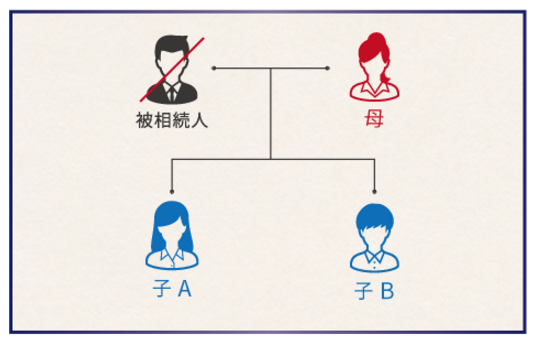

【前提】 父(被相続人)が死亡し、母と子2人が法定相続人になる場合

<取得した生命保険金>

母 3,000万円 子A 1,500万円 子B 500万円 合計 5,000万円

<非課税限度枠>

500万円×3人(法定相続人の数)=1,500万円

<使用できる非課税枠>

母 1,500万円 × 3,000万円 ÷ 5,000万円 = 900万円 子A 1,500万円 × 1,500万円 ÷ 5,000万円 = 450万円 子B 1,500万円 × 500万円 ÷ 5,000万円 = 150万円

<相続税がかかる保険金>

このように、死亡保険金の非課税枠は受け取った生命保険金額の割合に応じて使うことになります。

厳密な計算式は次のようになります。

ここで注意すべきポイントは、算式に記載されている、“相続人が受け取った生命保険金の金額”という文言です。 生命保険の非課税限度額は相続人の方しか使用できません。

2-3.相続人以外の方が死亡保険金を受け取った場合の注意すべきポイント

相続人以外の方が生命保険金を取得した場合に注意すべきポイントは、次の2点です。

①生命保険金の非課税枠を使うことができない ②相続人以外の方についてかかる相続税は通常の2割増しとなる

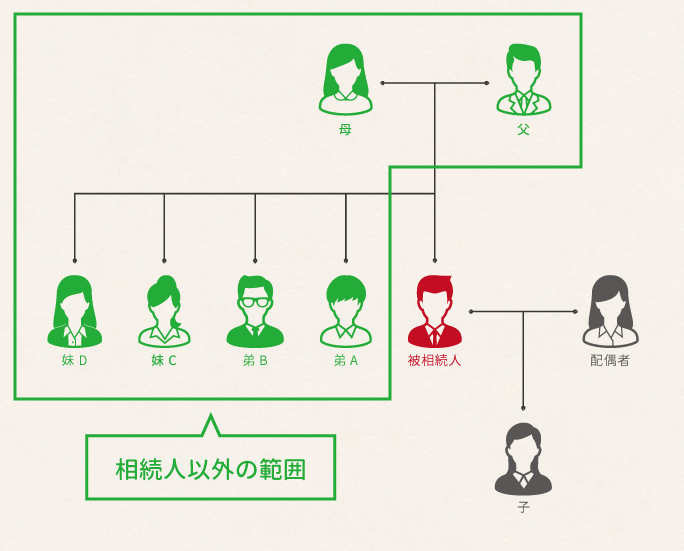

それでは、相続人以外の方とはどのような人を指し、その人が保険金を取得した場合にどのような計算になるのかを見てみましょう。

【前提】 被相続人には法定相続人として配偶者と子がいましたが、死亡保険金は配偶者と子のほか、弟Aも受け取っていました。

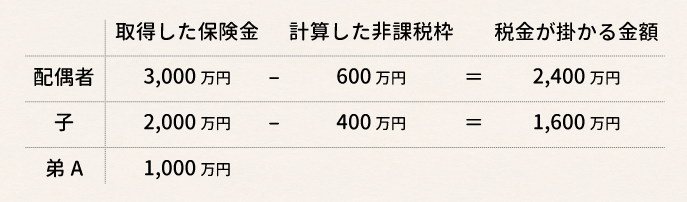

<取得した生命保険金>

配偶者 3,000万円 子 2,000万円 弟A 1,000万円 合計 6,000万円

<相続人が受け取った生命保険金額の合計>

3,000万円(配偶者)+ 2,000万円(子)= 5,000万円

<非課税限度枠>

500万円×2人(法定相続人の数)=1,000万円

<使用できる非課税枠>

配偶者 1,000万円 × 3,000万円 / 5,000万円 = 600万円 子 1,000万円 × 2,000万円 / 5,000万円 = 400万円 弟A 使用できない

<相続税がかかる保険金>

法定相続人でない弟Aについては、非課税枠の適用はありません。

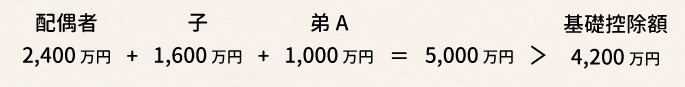

相続税の申告が必要かどうかについては、上記、税金がかかる金額の合計金額が、基礎控除額を超えるかどうかで判定を行います。

今回のケースですと、合計金額が基礎控除額を超えるため、相続税の申告書の提出と納税が必要になります。

相続人以外の人が生命保険金を受け取った場合で相続税がかかる場合には、その相続人以外の人が負担すべき税額に2割を加算する必要があるということも注意すべきポイントです。

詳しくは、「相続税の2割加算の対象者を確認しよう」を参照してください。

3.まとめ

ここまで、生命保険の死亡保険金を受け取った場合に相続税を支払う必要があるのかどうかの判定を行い、どのようなケースの場合に相続税を支払う必要があるのかを見てきました。

相続税を支払う必要があるかどうかは、亡くなった人が保有していた財産と死亡保険金との合計金額が、基礎控除額を超えるかどうかということでした。

相続税の申告書の提出と納税については、亡くなった日から10カ月以内と期限が決まっています。 死亡保険金を受け取った場合には、急いで故人の財産の確認を行い、相続税の申告が必要かどうかの確認を行うようにしましょう。(提供:税理士が教える相続税の知識)