2018年はTOPIX の下落率が20%に迫るなど、2011年以来、アベノミクス相場が始まってから初めて年を通じて日本株式は大きく下落した。2019年に入って反転はしたものの、すぐに上昇が止まり、足元では方向感に乏しく、上値が重い展開が続いている。

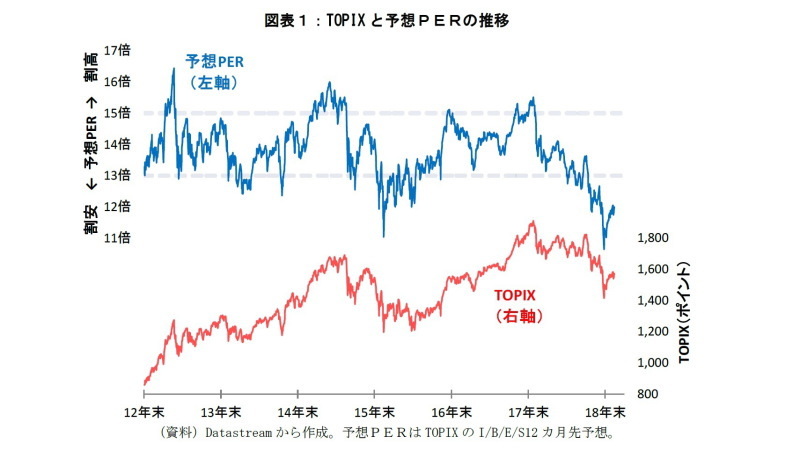

2018年を振り返ると、TOPIX(図表1:赤線)は1月中旬に約27年ぶりに一時1,900ポイントに到達した。しかし、1月下旬から2月上旬に米長期金利の急上昇やそれに伴う米国株式の下落が嫌気され急落し、1,700ポイント台まで下げた。それ以降も米中貿易摩擦に対する懸念などが重しとなり、9月中旬までは1,700ポイント前後で方向感が乏しい展開が続いた。9月下旬から10月上旬に一時1,800ポイントを回復したが、年末にかけては再び米長期金利の上昇と米国株式の下落、世界的な景気減速懸念、さらには米政策運営に対する不透明感などから大きく調整した。12月下旬にTOPIXは1,400ポイント割れ目前になった。年末から年明けにかけて一旦反発したものの、その後は1,500ポイント台で推移している。

年末からの株価の反発は短期で終わったが、日本株式は企業業績からみて引き続き割安な水準にある。TOPIXの予想PER(図表1:青線)をみると2018年は1月以降低下し、12月末には11倍を割った。年末からの株価反発に伴いPERもやや上昇したが、それでも足元12倍前後にある。2013年以降、予想PERは概ね13倍から15倍で推移していたことを踏まえると、予想PERは依然として低水準にあるといえる。

日本株式が割安な水準にあるにもかかわらず上値が重い背景には、企業業績に対する不透明感が影響していると思われる。米中貿易摩擦の悪影響、世界景気の減速や電子部品・半導体の需要鈍化などの懸念がある。さらに、米利上げペース鈍化に伴う円高リスクもくすぶっている。外部環境だけでなく、国内では2019年10月に消費増税が予定されている。本当に実施されると、消費増税の影響は少なからずあるだろう。そのため現在の業績予想からみると割安な水準に株価があっても、業績予想が下方修正される懸念もあるため、積極的に投資しにくい状況となっている。

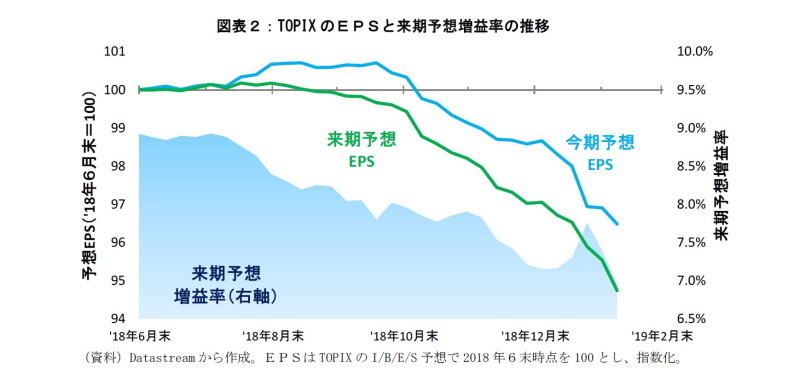

実際にTOPIXのEPSをみると、2018年11月下旬以降、今期予想、来期予想ともに低下傾向にあることが確認できる(図表2:線グラフ)。特に来期予想はそれ以前の9月からやや低下し、来期予想増益率(面グラフ)も低下傾向にある。今期以上に来期に対する警戒感が高まっていることが示唆される。取得できる証券会社などの来期予想は例年、楽観的な傾向があり、足元でも来期7%台の増益が予想されているが、来期は一桁前半の増益や横ばい、もしくは減益といったより悲観的な声も出てきている。

ただ、株価の割安感は業績見通しの下方修正をかなり織り込んだ水準に株価があると見ることもできる。そのため、実際の企業業績はあまり下ぶれせず、企業業績に対する安心感が広がれば、大きく上昇する可能性もある。足元の第3四半期の決算発表で今期業績見通しの下方修正を発表する企業が相次いだ。そのような企業の株価でも下方修正の発表にあまり反応しない、逆にやや上昇する場合もあったことからも、そのことがうかがえる。

どちらにしても株式市場で企業業績に対する警戒感が強いだけに、直ちに不透明感が払拭される可能性は低いと思われる。特に足元、来期業績に対する手がかりも少なく、多くの企業が今期の本決算と来期の業績見通しを発表する5月頃までは、とりあえず様子見をする投資家も多いだろう。そのため、外部環境が大きく変化しなければ、企業業績の不透明感が日本株式の重しになり、当面は上値の重たい展開が続くことが予想される。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

前山裕亮(まえやまゆうすけ)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・来期業績に不透明感!! 日本株の重石に!?~足元の決算が好調でも上値が重たい可能性も~

・なぜ、日経平均のPER は“15 倍が適正”なのか

・関係先企業の株価収益率に基づく投資戦略-商流データに基づく先行研究との比較

・企業業績の悪化と利益調整

・企業の利益構造と株価の低迷