不動産投資では収益物件を購入するため、初期投資額は少なくとも数千万円規模になります。そのため自己資金だけでなく金融機関の融資を利用するのが一般的です。つまり、不動産投資を実際に始めることができる否かは、「融資を利用できるか」にかかっているといっても過言ではありません。

しかし、これから不動産投資を始めたいとお考えの方に融資の重要性をお伝えしたとしても、

・多額の借金なので不安がある

・審査に通るかどうかも不安だ

・どこに申し込めばよいのかわからない

といったように、さまざまな不安や疑問が湧いてくるのではないでしょうか。

そこで当記事では、不動産投資と融資の関係についての基本から、主な金融機関のご紹介、そして多くの方が気になる審査について詳しく解説していきたいと思います。不動産投資を始めたいとお考えの方にとって重要な情報なので、ぜひ最後までお読みください。

目次

- 1.不動産投資の融資(ローン)とは

- 2.不動産投資で融資を利用する2つの理由と戦略

- 3.不動産投資向け融資を行っている金融機関とその特徴・審査基準

- 4.融資審査で重視される3つの要素

- 5.不動産投資向け融資を受けやすい条件とは?

- 6.不動産投資向け融資の審査申し込みに必要な書類一覧

- 7.申し込みから融資を受けるまでの大まかな流れ

- 8.不動産投資向けの融資審査が厳しくなっているのはなぜ?

- 9.コロナ禍での不動産投資向け融資審査攻略法4つ

- 10.コロナ禍による不動産投資向け融資への影響を考察

- 11.不動産投資で日本政策金融公庫の融資を受ける2つの条件

- 12.日本政策金融公庫の融資条件と特徴

- 13.日本政策金融公庫の利用に適しているのはこんな人

- 14.不動産投資向け融資の金利相場を3つのカテゴリーで紹介

- 15.不動産投資向け融資の返済シミュレーションができるツール3選

- 16.まとめ

- 17.不動産投資向け融資に関するよくある質問

1.不動産投資の融資(ローン)とは

不動産投資の融資について、混同されやすい住宅ローンとの違いについて解説します。

1-1.不動産投資向けの融資を知ろう

不動産投資の資金調達で利用されているのは、収益物件の購入資金向けに用意されている不動産投資専門の融資(ローン)です。不動産投資向けとはどういうものなのか、その特徴を知っておきましょう。

(1)「アパートローン」と「不動産担保ローン」の違い

不動産に関連する融資には、いくつかの種類があります。この記事で解説するのは不動産投資受けの融資であり、他との違いを理解しておく必要があります。ここでは「アパートローン」と「不動産担保ローン」の違いについて解説します。

アパートローンは、文字通りアパートの購入資金を調達するために用意されている融資のことです。自己居住用の不動産を購入するためのものではないので、不動産投資向けです。アパートローンの他にも一棟マンションや区分マンションなど、さまざま形の不動産投資で利用できる商品があります。

もう一方の不動産担保ローンとは、すでに不動産をお持ちの方が不動産を担保として差し入れることによってお金を借りることができる融資商品のことです。すでに不動産をお持ちの方に有効ですが、借入金の使途は不動産投資に限定されておらず原則として自由なので、自由度が高い一方で金利はアパートローンよりも高めになります。

(2)「固定金利」と「変動金利」

融資には金利が発生しますが、金利には大きく分けて2つのタイプがあります。1つ目が固定金利で、もう1つが変動金利です。それぞれ特徴があるため、1つずつ解説します。

①固定金利

借入時の契約で金利が固定され、完済するまで同じ金利が適用されます。経済情勢の変化によって金利は変動するため、借入時よりも金利が上昇する可能性がありますが、固定金利にすることで金利上昇のリスクを抑えることができます。その一方でリスクがない分、固定金利型は変動金利型と比べて金利が若干高くなります。

②変動金利

経済情勢によって金利の相場が変動するのに合わせてローン金利も変動するタイプです。日本では長らく超低金利が続いているため、変動金利を選択すると低金利で利用できるメリットがありますが、将来にわたって返済中に金利が上昇する可能性は否定できません。

(3)返済期間と借り入れ金額の上限など

不動産投資の返済期間(融資期間)の最長は、金融機関によって異なりますが、おおむね30年から35年です。ただし、最長が30年といっても購入する物件の種類によって法定耐用年数が定められており、返済期間はそれを超えない範囲で決定されるケースが大半です。

主な建物の法定耐用年数は、以下の通りです。

| 木造(アパート、戸建て住宅など) | 22年 |

| 鉄筋コンクリート(マンションなど) | 47年 |

この耐用年数は新築時からのものなので、中古物件を購入した場合は上記の耐用年数から築年数を差し引いた年数が、返済期間の上限となります。ただし、この場合であってもその年数が金融機関の定める上限を超える場合は、その上限を超えない年数となります。

借入金額の上限金額についても金融機関によって異なりますが、その上限金額以内であればいくらでも融資を受けられるというわけではありません。一般論として「年収の5倍から7倍」が上限金額であるといわれていますが、不動産投資の場合は事業に対する融資なので、物件の収益性や担保価値なども考慮して上限金額が決まります。

最も高い上限金額は物件の購入に要するすべての資金を借りることができるケースですが、これを「フルローン」といいます。

1-2.住宅ローンとの違い

住宅を購入するためのローンとして広く知られているのが、住宅ローンです。「住宅を購入する」という点ではアパートやマンションといった収益物件を購入することと同じなのですが、住宅ローンを不動産投資に利用することはできません。

なぜなら、住宅ローンはマイホームを購入したいと思う人ができるだけマイホームに手が届くように用意されている仕組みであり、返済原資が給与など定期的な収入であることが前提になっているため、貸し倒れのリスクが低い分、金利も安く設定されているからです。また、住宅ローンの規約にも「自己居住用に限る」という文言が盛り込まれており、住宅ローンで収益物件を購入するのは規約違反になります。

2019年には、金利が安い住宅ローンに目を付けた不動産業者が、収益物件の購入に住宅ローンの利用を指南していたことが発覚した事例もありました。不動産投資向けと住宅ローンは用途が異なるものであり、不動産投資に利用できるのはそのために用意されている融資商品であるということを押さえておいてください。

2.不動産投資で融資を利用する2つの理由と戦略

不動産投資ではなぜ融資を利用するべきなのか、その理由と2020年現在の状況を踏まえた戦略を考察してみましょう。

2-1.レバレッジ効果を活かせる(参入障壁が低くなる)

不動産投資で融資を利用すると、自己資金だけでは購入資金の全額を用意できないという人であっても収益物件の購入が可能になります。資産家に生まれた人のように既存の資産を持っている人でなくても、融資を利用すれば不動産投資への参入が可能になるわけです。収益物件の購入資金という最大の関門をクリアさせてくれるのは大きな効果です。

また、多くの不動産投資家は仮に自己資金だけで収益物件を購入できる状況にあったとしても、融資を利用しています。「借金をしなくても済むのであれば、その方が良いのでは?」とお感じになるかもしれませんが、融資を利用することで手持ちの現金資産を温存しながら他人資本を活用し、投資効率を高めることができるからです。この効果は、「てこの原理」のように少ない力(資金)で大きな力(投資効果)を生み出すため、「てこ=レバレッジ」という言葉に由来してレバレッジ効果と呼ばれています。

株式や投資信託、FXなど「投資」と名の付く運用手法は数多くありますが、このように他人資本を活用してレバレッジ効果を発揮できるのは不動産投資だけです。

2-2.不動産投資家としてのステップアップが見込める

融資を活用してレバレッジ効果を発揮することができれば、手元に残った自己資金を使って複数の物件取得を進め、不動産投資家としてステップアップしていくことも視野に入ります。もちろん急激な投資拡大はリスクを高めてしまいますが、最初に購入した物件の経営が安定軌道に乗り、十分な自己資金が用意できた段階で次の物件購入を検討するということも、融資があるからこそ可能になります。

| 【参考】2020年現在の不動産投資向け融資状況 2020年の不動産投資向け融資を取り巻く状況を整理すると、以下のようになります。 ・スルガ銀行スキームの終焉 ・融資基準の厳格化 ・フルローンは不可能ではないが難しくなっている ・高属性の人には有利という傾向が強まる スルガ銀行スキームというのは、不動産投資向け融資に力を入れていたスルガ銀行のそれを利用して参入するというスキームだったのですが、不正融資などのスキャンダルが発覚し、以後同様のスキームは機能しなくなってしまいました。この問題などが影響を及ぼす形で融資の厳格化という流れは継続していますが、逆に高属性の人にとっては競争相手が少なくなるというメリットも生まれています。 |

3.不動産投資向け融資を行っている金融機関とその特徴・審査基準

不動産投資向けの融資を実際に行っている金融機関には、どんな種類があるのでしょうか。それぞれの金融機関について、特徴や審査基準について解説します。

3-1.大手メガバンク・信託銀行など

不動産投資向け融資を取り扱っている金融機関をピラミッド型に並べると、その頂点にあるのが大手メガバンクや信託銀行といった大手金融機関です。資金量や規模感では群を抜くスケールメリットを有しているので、こうした大手金融機関は借入金利が低いのが特徴です。

その一方で審査は最も厳しい位置づけになるため、これらの大手金融機関の審査に合格して融資を受けられる人というのは、高属性であるといえます。目安としては、年収が1,000万円以上の人が対象となります。

3-2.不動産投資向け融資に力を入れている銀行など

金融機関の中には、不動産投資向け融資に力を入れているところがあります。先述したスルガ銀行はかつて、不動産投資向け融資にとても積極的な銀行でした。2021年現在ではオリックス銀行などが積極的な銀行といえますが、地方銀行の中では千葉銀行や静岡銀行などが積極的です。

目安となる年収額は700万円から1,000万円程度です。大手金融機関ほどではないとしても、比較的高い属性を求められるのも特徴です。

3-3.地方銀行・信用金庫・信用組合など

地方銀行や信用金庫、信用組合はいずれもそれぞれの地方、地域に根差して営業をしている金融機関です。そもそも地域経済を支えることが存在理由なので、営業エリア内であることや居住者であることなどの条件はありますが、それぞれの金融機関が不動産投資向け融資を行っています。

大手金融機関では難しそうであっても、これら地域の金融機関であれば審査に通る可能性があります。地域密着型の営業スタイルであるため、その地域で投資(事業)をしたいと考えている人に対しては親身になってくれるというメリットもあります。想定される年収クラスは、500万円から700万円程度です。

3-4.商工中金・日本政策金融公庫・ノンバンクなど

上記までご紹介してきた金融機関には、1つの共通点があります。それは預金業務を行っており、預金残高という自前の資金を有している点です。ここでご紹介する商工中金や日本政策金融公庫は政府系の金融機関であり、ノンバンクというのは貸付業務だけを行っている金融機関です。いずれも預金業務は行っていません。特にノンバンクは自前の資金がなく、調達した資金を貸し付けていることもあって金利は若干高めになります。

これらの金融機関は年収500万円以下の人も申し込みが可能で、属性についてもメガバンクや銀行ほど厳格な基準ではないため、次章で解説する審査の基準をクリアしてくれば、審査に合格することも十分可能です。

|

【参考】提携金融機関が多い不動産投資会社を選ぶ重要性 不動産投資会社には、提携先の金融機関があります。その投資会社の顧客が物件の購入を決めた際に紹介される金融機関なので、より確実に審査に合格して資金調達に成功するためにもその数は多いことが重要になります。 それと同時に、提携金融機関については「量」だけでなく「質」も重要です。なぜなら、できるだけ安い金利で融資を利用できる金融機関と提携していることは、投資家の収益性を高めてくれるからです。 |

4.融資審査で重視される3つの要素

融資の審査申し込みを受けた金融機関は、どのような要素で可否を判断しているのでしょうか。大きく分けて3つの要素があるので、1つずつ解説していきましょう。

4-1.本人の属性

本人の属性というのは、年収や勤務先、勤続年数といった、資産や職業、生活などに関する情報のことです。これらに加えて、審査では本人の信用情報も重視されます。信用情報というのは、過去にローンなどの延滞などがないかという信用に関する履歴情報のことです。本人の属性として審査の対象になる主な項目と、それぞれの審査基準を一覧表に整理してみました。

| 属性 | 審査内容と基準 |

| 年収 | 十分な返済能力があるかが審査対象。 年収は高ければ高いほど審査には通りやすくなる。 |

| 勤務先 | 公務員、大企業、その他の企業勤務の順で属性が高い。個人事業主やフリーランスなどは不安定な身分であると見なされ、審査では不利になる。 |

| 勤続年数 | 安定的な収入が今後も見込めるかという判断基準になる。 長ければ長いほど有利になる。 |

| 過去の信用情報 | ローンやクレジットカードなどの延滞、未払いなどが信用情報として残っていると審査合格が難しくなる。 |

| 保有資産 | 持ち家の有無、保有している金融資産なども審査の対象となる。残債より資産評価が高い持ち家があり、金融資産を多く保有しているほど審査には有利になる。 |

4-2.自己資金額

物件購入に必要な資金のうち、自己資金をどれだけ用意できるかも審査の対象になります。物件価格の1割から2割程度があれば基準をクリアできるというのが目安になっていますが、物件の収益性や申込先の金融機関によって審査の基準は異なります。

自己資金額は投資家の「本気度」を示すバロメーターという視点で審査されることもあるため、フルローン(自己資金ゼロ)よりも2割程度の自己資金を用意できる人のほうが審査には有利になるというのが一般的な認識です。

4-3.物件の担保価値

住宅ローンと違い、不動産投資向け融資は収益物件を用いた事業のためのローンです。返済能力を測るうえで重要になるのが、物件の担保価値です。担保価値についての基準も金融機関によって異なる部分があります。おおむね以下の3点は審査において有利になります。

① 積算評価が高い

収益物件の積算評価は土地と建物に分けて考えられます。土地については路線価に面積を掛けて評価します。

建物については躯体毎に単価を設定し、その面積を掛け、築年数を考慮したうえで評価を算出します。

仮に積算評価以下の物件であれば、金融機関からの評価は高くなります。

② 収益還元での評価が高い

収益物件は、その物件の利回りをベースにして売買価格が決まるケースが多いです。そのため、そのエリアや躯体、築年に応じた平均的な利回りに対して高いのか、低いのかでその物件が割高か、割安かを判断することができます。

収益還元評価が売買価格と比較して高いケースでは金融機関からの評価も高くなります。

<東京圏の新築ワンルームの審査に見られる傾向>

新築であること、ワンルームマンションであること、そして東京圏の物件であるという条件が整っていれば最も融資がつきやすい物件ということになるのですが、2020年現在の審査状況ではそうともいえない傾向も見られます。その理由としては、東京圏の土地が積算評価以上の実勢価格になってしまっていることや、ワンルームマンションは土地の持ち分が少ないことなどが挙げられます。

|

【参考】審査に落ちる要素 以下の項目に該当する方は、これらの要素が審査に落ちる理由になる可能性が高くなります。 ・過去にローンやクレジットカードの延滞、未払いなどがある ・奨学金などの延滞、未払いがある ・携帯電話料金などの延滞、未払いがある ・個人事業主やフリーランスなどで収入を証明できる資料がない |

5.不動産投資向け融資を受けやすい条件とは?

ここまでの解説を踏まえて、「不動産投資向け融資を受けやすい条件」とはどういうものなのかを考察したいと思います。

5-1.自己資金をある程度用意する

融資の審査において金融機関は、自己資金の多寡によって「本気度」を判断している側面があると述べました。もちろん自己資金が多いほど借入額が少なくなるためローリスクであるという理由もありますが、自己資金がゼロの人と、少なくともある程度の金額を用意している人とでは印象が大きく異なるのはイメージしやすいと思います。

もちろん自己資金を用意するために無理をしてしまうのは本末転倒です。審査対策として他社から借金をするというのは、むしろリスクを高くする行為です。逆にもし他社に借り入れがある方は可能であればそれを完済しておくと、審査には有利に働きます。同様にクレジットカードを所有している方は、使う予定のないカードを解約したり、利用限度額を引き下げるとこれらも有利に働く可能性があります。

もちろん年収額や職業、勤続年数などといった属性が高い人であれば、自己資金ゼロからのフルローンも可能です。自己資金と審査の関係については、「あると有利になるが絶対に必要なものではない」という認識で問題ないでしょう。

5-2.金融機関と不動産会社の選択を重視する

融資は金融機関に申し込むものなので、「どの金融機関に申し込むか」についても戦略的に行動することをおすすめします。当記事では年収額の目安に応じて申し込むべき金融機関をご紹介していますので、ご自身の属性と照らし合わせて申し込み先選びをしてください。

それと同様に、不動産投資のパートナーとなる不動産投資会社選びも重要です。多くの実績を有している投資会社であれば、豊富な知見やノウハウを持っているはずです。

これまでに豊富な実績を有している投資会社には、多くの提携先金融機関があると思います。こうした総合的な実力は融資の審査だけでなく、物件購入後の賃貸経営においても大きな意味を持つので、金融機関選びと不動産投資会社選びはどちらも重視するべき項目です。

5-3.身の丈にあった物件を選ぶ

不動産投資には、さまざまな形があります。一棟マンション投資や区分マンション、一棟アパート、戸建て住宅など、投資の形によって購入する物件も異なります。この中で一棟マンション投資は規模が大きく、うまく運用することができれば収入も大きくなります。「不動産投資で大きな収入を得たい」という願望をかなえるためには有効かもしれませんが、それを購入するための資金計画に現実味がなければなりません。

身の丈に合った物件を選び、着実にステップアップしていくのが不動産投資家としての成長のモデルケースです。それではどんな物件が身の丈に合っているのか?これを初心者の方が判断するのは難しいと思いますので、そんな時はプロに相談してみるのも有効です。不動産投資会社はそのためのサービスを提供しているので、まずは気軽に相談してみてはいかがでしょうか。

6.不動産投資向け融資の審査申し込みに必要な書類一覧

金融機関の審査を受けるには、申込時に以下のような書類が必要です。一覧表にするとかなり多く感じられますが、不動産会社がサポートをしてくれるので心配はありません。

| 必要書類名 | 書類の役割と入手方法 |

| 物件に関する書類 | |

|---|---|

| 物件概要書 | 物件名、所在地、面積などの物件概要が記された書類です。物件を購入した不動産業者に請求して入手します。 |

| レントロール | 賃貸契約に関する書類です。家賃などが記されており、金融機関はこのレントロールを収益性の判断材料にします。

サンプル引用元:ReDocs

|

| 売買契約書 | 売主と買主が物件の売買に同意したことを証明する書類です。価格や引き渡しなどさまざまな条件が細かく記載されています。 |

| 重要事項説明書 | 物件に関する重要事項が記されている書類です。宅地建物取引士が口頭で説明をしたうえで、同様の内容が記された重要事項説明書が手渡されます。

サンプル引用元:公益社団法人全日本不動産協会

|

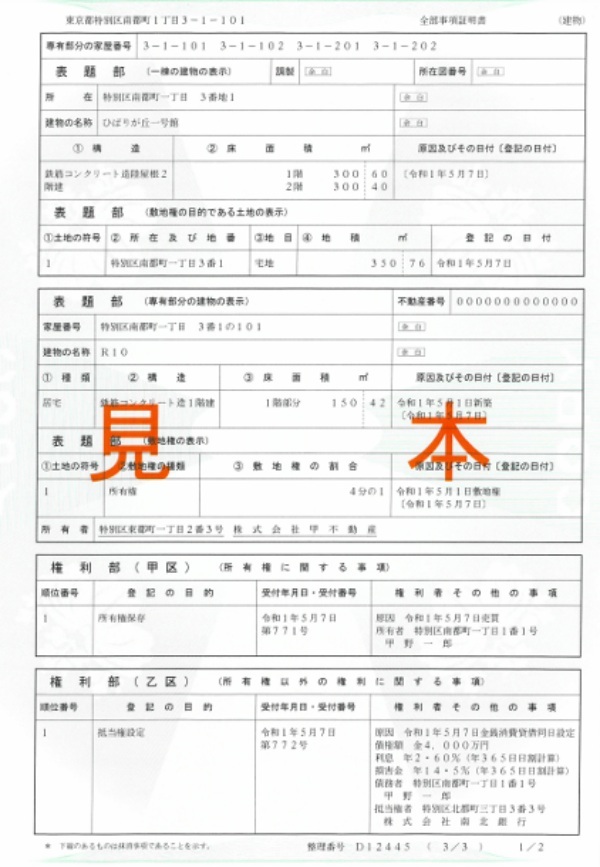

| 登記簿謄本 | 不動産は登記されているので、その登記内容がわかる書類です。物件の権利関係が明記されているもので、入手先は管轄の法務局です。

サンプル引用元:法務省

|

| 公図 | 土地の形状や位置関係が記された書類。こちらも上記の登記簿謄本と同様に入手先は法務局です。

サンプル引用元:登記情報提供サービス

|

| 建築確認済証 | 建築基準法による規制などに抵触していないこと、合法的な建物であることを証明するのに用いられます。物件を購入した不動産会社から入手できます。 |

| 申込人に関する書類 | |

| 身分証明書(運転免許証やパスポートなど) | いずれも申込人本人であることを証明するための書類です。市町村役所・役場や区役所などで入手します。 |

| 印鑑登録証明書 | |

| 住民票 | |

| 健康保険証 | |

| 所得を証明するもの | 返済能力を証明するための書類です。給与所得者であれば源泉徴収票や給与明細書、自営業の場合は確定申告書などを提出します。 |

| 勤務先の会社概要や履歴書 | 現在の職業やこれまでの経歴などを自分で書面にまとめて提出します。こちらも返済能力を判断する資料の一つです。 |

| 納税証明書 | 直近3年分の納税証明書を税務署で入手し提出します。こちらは、滞納している税金がないか確認するために必要です。返済能力の判断材料となります。税務署以外に国税庁のホームページからも入手可能です。 |

| 資格等の証明書 | 不動産に関連する資格を持っている人限定。不動産の知識を証明することで審査が有利になることがあります。 |

| 賃貸借契約書 | |

| 支払通帳 | 今回申し込む以外に借金の有無を申告し、借金がある場合は返済計画を伝えるために用意する書類です。他に借金があるからといってそれだけ不利になることはなく、無理なく返済できる計画なのであれば問題ありません。 |

| ローンの返済予定表 | |

7.申し込みから融資を受けるまでの大まかな流れ

最後に、申し込みから実際の融資を受けるまでの大まかな流れを解説しておきたいと思います。

7-1.事前審査

不動産投資向け融資の審査で特徴的なのは、審査が2回あることです。1回目の審査は事前審査と呼ばれ、文字通り契約を取り交わす前の「事前」に行われます。事前審査は本審査と比べると審査項目は少なく、主に本人の属性について過去の延滞などがないかといった信用情報などが審査の対象となります。

7-2.借り入れ申し込み

事前審査に合格したら、ここで正式に借り入れの申し込みとなります。

7-3.本審査

正式な借り入れの申し込みを受けて、金融機関は本審査を行います。事前審査は申込者本人の属性を中心に審査していたのに対して、本審査ではそれらの審査に加えて購入予定物件の担保価値についても詳細に審査されます。

7-4.融資実行

本審査に合格したら、融資が決定します。決定を受けて物件の売買契約が成立します。売買契約を締結し、その契約内容に基づいて購入代金の決済と物件の引き渡しが行われます。

| 【参考】融資の審査に落ちたらどうする? ここまでの解説で、金融機関の審査はとても慎重に行われていることがお分かりいただけると思います。それだけに審査に落ちてしまう可能性もあるわけですが、もし審査に落ちてしまった場合はどうするべきなのでしょうか。考えられる行動は、主に2つあります。 ①他社に申し込んでみる 第3章で解説したように、不動産投資向け融資を行っている金融機関には年収クラスによるランクがあります。あるランクの金融機関の審査で落ちてしまったのであれば、さらに年収クラスが低くても申し込める金融機関に申し込んでみると審査に合格できる可能性があります。 ②不動産投資会社経由で物件を購入し、金融機関の紹介を受ける 自分で物件を見つけて金融機関に申し込みをして審査に落ちてしまったとしても、不動産投資会社経由で提携金融機関への申し込みなら道が開けるかもしれません。不動産投資会社と提携金融機関との間には過去の実績に基づく信頼関係があるため、何も関係がないルートからの申し込みより有利な審査環境が期待できます。 |

8.不動産投資向けの融資審査が厳しくなっているのはなぜ?

近年金融機関の不動産投資向け融資の審査が厳しくなっています。すでに不動産投資をしている人であれば実感されているかもしれません。むしろ今までが甘すぎたとの指摘もありますが、多くの不動産投資家が融資の厳格化を実感しているのは間違いないようです。いったいこれはなぜでしょうか。考えられる4つの理由について解説します。

8-1.理由①銀行による不祥事の悪影響

2018年に発覚したスルガ銀行による不正融資のスキャンダルは、不動産投資業界に多大な影響をもたらしました。「かぼちゃの馬車」というシェアハウス事業向けに巨額の融資を行っていたものの事業者が倒産してしまいサブリース賃料を目的にシェアハウス業に参入した投資家が多大な損失を被る事件が発生。

金融庁は、同事件を問題視し他の金融機関にも調査を行ったところ同様の不正融資やそれに近い実態が明らかになりました。これを受けて金融庁は監査を強化しており、金融機関はそれに従わざるを得ない状況となっています。その後は、大規模な事件が明るみになるようなことはありませんが、厳格化された審査基準がそう簡単に変わることはないでしょう。

8-2.理由②金融庁の引き締め政策

2015年に相続税に関連する改正があり基礎控除額が以下のように変更されました。

・2014年12月31日まで:5,000万円+法定相続人×1,000万円

・2015年1月1日以降:3,000万円+法定相続人×600万円

基礎控除額が引き下げられたことで従前であれば相続税の課税対象でなかった人も課税対象となったのです。これを受けて節税のために不動産投資に乗り出す人が急増、供給過多になる懸念が生じました。供給過多になると空室率が上昇し賃貸経営が立ち行かなくなる不動産投資家が増える可能性があります。

それを抑制するために金融庁は、金融機関に対して不動産投資向け融資の引き締め方針をとりました。前項の不正問題とは別次元の理由ですが、この方針によって金融機関全体が不動産投資向け融資の審査を厳格化しています。

8-3.理由③不動産投資向け融資の不良債権化が問題視されている

先ほど金融庁が不動産投資家の経営破綻を懸念していると述べましたが、この動きはすでに始まっています。特にその傾向が強いのは地方のマンション物件です。人口減少やリゾート需要な変化などによってバブル期に建てられた地方物件の資産価値が大きく低下しています。バブル期は、物件価格が今では考えられないほど高騰していました。

しかしそれがほぼ無価値になってしまうことが頻発しているので、こうした物件を抱えている不動産投資家が経営破綻してしまうと不良債権が増加しかねません。不良債権の問題は、バブル崩壊の当時にも社会問題になっていましたが、その問題が一部で再燃しているわけです。この傾向は、今後も続くと考えられるため、不良債権化を懸念する金融機関は審査を厳しくすることになります。

8-4.理由④コロナ禍による影響

コロナ禍による影響は経済全体に及んでいますが、不動産投資向け融資も例外ではありません。ただし審査が厳格化した直接の要因というよりは、審査に時間がかかるようになったことが要因といったほうが正確でしょう。コロナ禍による経済へのダメージを緩和するための対策としてさまざまな制度が設けられ、その窓口となったのが各地域の金融機関です。

融資の申し込みが殺到すると不動産投資向けの審査に時間がかかってしまい、場合によっては「緊急性が低い」と判断され後回しになってしまうこともあるでしょう。時間がかかるだけで審査が厳しくなったわけではないのですが、融資に通らなければ物件を購入できないため、投資家にとって不利な状況であることはたしかです。

9.コロナ禍での不動産投資向け融資審査攻略法4つ

コロナ禍の影響で不動産投資向けの融資審査に時間がかかるようになっているとはいえ、一部の金融機関ではコロナ禍による経済への悪影響を懸念して審査を厳格化しています。ここでは、コロナ禍の影響が残る中で審査を攻略する方法を4つの視点で解説します。

9-1.自己資金比率を高くする

自己資金比率とは、不動産投資を始めるための資金のうち自己資金が占める比率のことです。自己資金をあまり使わずに大半を融資で資金調達をしたほうが投資効率としては高くなるため、理想的ですが、自己資金比率が低いと審査にはマイナスになります。逆に自己資金を多めに用意して審査に臨めば審査にはプラスです。

自己資金を多くすれば融資金額を減らせるだけでなく不動産投資に対する「本気度」も伝わるため、金融機関としてはお金を出しやすくなります。

9-2.収益力の高い物件を選ぶ

金融機関は、不動産投資という事業のために融資をするため、事業が成功してもらわなければ安心してお金を出せません。そこで重視するのが、物件の収益性です。審査は「現状だけでなく将来にわたって安定的に入居者が付いて収益を上げることができる物件なのか」によって大きく影響を受けます。

もちろん不動産投資では、融資に関係なく収益力の高い物件を選ぶことが基本です。しかしキャッシュフローの確保だけでなく審査のためにも物件の収益性は重要となります。

9-3.属性を高くする

属性とは、申込者の年収や勤続年数、家族構成などのことです。特に年収は、十分な返済能力があるかどうかを判断するために重視される項目となります。すでに不動産投資をしている人の場合は、年収と不動産による収入を合算した金額が審査の対象です。この合計額に対して「何倍までなら融資が可能」といった判断をするため、トータルの収入は多いほうが審査には通りやすくなります。

申込前に転職をしてしまうと勤続年数が短くなるため、審査にはマイナスです。転職を予定している人は、融資を受けて物件を購入してからにしたほうがよいでしょう。またすでに不動産投資をしていて資産管理のための法人を設立している場合は、当該法人が黒字決算を続けていることも重要です。赤字決算の企業では、リスクが高いと見なされるため、審査には極めてマイナスになります。

9-4.金融機関との取引実績を作る

金融機関は、融資審査において取引実績も重視します。預金をしているだけでなく融資を受けて完済実績があるとなお良いでしょう。また積立定期預金のように持続性のある取引をしていることもプラスに働きます。不動産投資を始めたいと検討している人は、まずはこうした持続性のある取引を始めて金融機関との関係づくりから始めるのも有効です。

金融機関選びにおいても大手メガバンクよりも地域に密着している金融機関を選ぶことも方法の一つとなります。地方銀行や信用金庫、信用組合といった地域金融機関に実績を作ることで融資を受けやすい関係性を構築することも不動産投資家にとっては大切な作業です。

10.コロナ禍による不動産投資向け融資への影響を考察

2020年に端を発した新型コロナウイルスの世界的なパンデミックは、経済だけでなく社会全体にも大きな影響をもたらしました。不動産投資向け融資への影響については、上述した通りですが、この傾向が今後どうなっていくのかを考察してみましょう。

第一にいえることは、過去にあった「〇〇ショック」と呼ばれる経済ショックと違って金融システムが崩壊したわけではなく感染症の拡大という特殊要因です。2022年には、世界全体で収束する傾向が見られるため、金融システムも正常化に向かっています。こうした傾向が続く限り、不動産投資向け融資の審査も「正常化」していくのではないかと見る意見が大勢です。

ただしコロナ禍によって起きた人口の移動など2次的な現象による影響は不動産投資にも確実に影響をもたらしています。2021年には、東京都特別区部が転出超過になったことが大々的に報じられたこともありました。しかし今後は、リモートワークの普及によって東京など大都市圏の都心にこだわらない人が増えるかもしれません。

全国的には、空き家が増え続けており2018年時点で日本全国には約846万戸の空き家があります。物件の供給が続く一方で人口が減少している傾向が続くとやがて供給過多となって不動産投資のビジネスモデルが金融機関から厳しい目で見られる可能性は高いでしょう。こうしたセオリーをしっかりと踏まえたうえで融資審査に臨む必要があります。

11.不動産投資で日本政策金融公庫の融資を受ける2つの条件

金融機関による不動産投資向け融資の審査が厳格化されているため「これから不動産投資を始めたいけど門戸が狭くなってしまうのでは?」と感じる方もいるかもしれません。しかし政府系の金融機関「日本政策金融公庫」を上手に活用することも方法の一つです。日本政策金融公庫で融資を受けるには、以下の2つの条件があります。

11-1.「不動産賃貸業」のための資金である

少々微妙な言葉のニュアンスなのですが、日本政策金融公庫は「不動産投資」のための融資は行っておらず、あくまでも「不動産賃貸業」でなければなりません。例えば短期間で転売をして利益を目指すような目的では「不動産投資」と見なされる可能性があります。そのため長期的に物件を所有し「不動産賃貸業」を営むための資金調達を強調することが必要です。

一般的に賃貸業のことを「不動産投資」と呼ぶことが多いですが、日本政策金融公庫の審査でこの言葉はタブーとなります。

11-2.購入予定の物件を担保にする

日本政策金融公庫で融資を受けるためには、購入予定の物件を担保に入れることも条件の一つです。これは、他の金融機関でも一般的に行われていることなので日本政策金融公庫だけが特別なわけではありません。しかし民間の金融機関と日本政策金融公庫とでは、担保評価に違いがあります。全体的に日本政策金融公庫は、担保評価が低い傾向です。

そのため民間の金融機関よりも多くの自己資金を要するケースが多く見られます。

12.日本政策金融公庫の融資条件と特徴

日本政策金融公庫は、政府系金融機関です。そのため利潤を目的としているのではなく新規事業を始める人やチャレンジしたいことがある人などを支援する目的で融資を行っています。それ以外にもさまざまな制度がありますが不動産投資(日本政策金融公庫では「不動産賃貸業」)のための資金調達には、こうした新規事業などを営む人のための融資制度を活用できます。

融資期間は、10年もしくは15年、金利は2%前後(2022年7月時点)です。民間金融機関と比べてかなり短いものの低金利となるため、調達コストは抑えられるでしょう。ただし上限額が4,800万円というのは、物件価格によっては足りないケースも考えられます。しかしそもそも不動産投資向けではない前提となるため、これはやむを得ないことです。

若者や女性、高齢者など特定属性の人の場合、審査が有利になるのは、政府系金融機関らしいともいえます。該当する人は、日本政策金融公庫を検討する価値があるでしょう。

13.日本政策金融公庫の利用に適しているのはこんな人

日本政策金融公庫は、特徴のある金融機関です。その特徴にマッチする人は、日本政策金融公庫を利用するのに適しているでしょう。ここでは、3つの項目で日本政策金融公庫の利用に適している人物像について解説します。

13-1.十分な自己資金がある人

すでに解説しているように日本政策金融公庫は、不動産物件に対する担保評価が低い傾向です。そのため民間の金融機関よりも多めに自己資金を求められるケースがあります。例えば民間金融機関であれば物件価格に対して自己資金が10%程度あれば融資を受けられる場合でも日本政策金融公庫では30%、50%といった自己資金を求められる可能性があるのです。

そのため十分な資金を不動産投資の自己資金に充当できる人は、日本政策金融公庫の利用に向いています。

13-2.利回りの高い物件を購入する人

購入物件の収益力を問われるのは、どの金融機関でも変わりません。しかし日本政策金融公庫の場合は、融資期間が短いことに注意が必要です。民間金融機関であれば30年の期間を確保できる場合もありますが日本政策金融公庫では10年程度となるため、単純に比較しても毎月の返済額が3倍にもなります。

審査の際には、毎月の返済が十分にできるかを判断されるため、利回りが高い物件でなければ審査には通りにくいでしょう。この特徴を踏まえると利回りの高い物件を購入する予定の人は、日本政策金融公庫での審査で有利になります。

13-3.若者、女性、高齢者

日本政策金融公庫には、若者や女性、高齢者といった特定層の人たちを優遇して支援する「新規開業資金」があります。「新規開業資金」の概要は、以下の通りです。

日本政策金融公庫 国民生活事業では、女性の方、35歳未満または55歳以上の方の創業を「新規開業資金」にて支援しております。本資金では、特別利率でご利用いただけます

引用:日本政策金融公庫

35歳未満、55歳以上、女性の利用者向けに特別利率も適用されるため、これらに該当する人も日本政策金融公庫の利用を検討する価値があります。

14.不動産投資向け融資の金利相場を3つのカテゴリーで紹介

不動産投資向け融資は、銀行や信用金庫、信用組合などさまざまな金融機関が取り扱っています。ここでは「大手メガバンク」「地方銀行」「信用金庫・信用組合」という3つのカテゴリーで不動産投資向け融資の金利相場を紹介します。ただし不動産投資向けの金利を公開している金融機関はほとんどないため、類似するローンとして住宅ローンの金利を紹介します。

いずれも金利は、2022年7月借り入れ分が対象です。

14-1.大手メガバンク(都市銀行)の金利相場

大手メガバンクとは、一般的に三菱UFJ銀行や三井住友銀行、みずほ銀行といった3大メガバンクにりそな銀行など都市銀行に分類されていた銀行のことを指します。本記事で紹介する金融機関の中では、最も金利水準が安く不動産投資向けも同様の傾向です。

| 銀行名 | 適用金利 | 店頭表示金利 |

| 三菱UFJ銀行 | 0.475% (変動金利) | 2.475% |

| 三井住友銀行 | 0.475% (変動金利) | 2.475% |

| みずほ銀行 | 0.375% (変動金利) | 2.475% |

大手メガバンク3行は、0.375~0.475と同様の金利水準です。いずれも超低金利時代の恩恵を受けられる水準で不動産投資向け融資にも同様もしくは少し高い水準の金利が適用されると考えられます。本記事で紹介している金融機関の中では最も低金利です。また「期間を長くしやすい」「日本全国に支店網があって同じサービス品質が得られる」などもメリットといえます。

しかし個人の不動産投資では、審査が通りにくい点は、デメリットです。基本的に大手メガバンクは、上場企業など大企業向けの融資が主な役割となります。そのため個人の不動産投資向け融資となると申し込みをする本人が以下のような属性要件を満たすことが必要になる傾向です。

・上場企業勤務に長年勤務している

・十分な自己資金を用意できる

・すでに不動産を所有しているなど

14-2.地方銀行の金利相場

続いて地方銀行の金利相場を見てみましょう。地方銀行は、地域に密着した金融機関で全国に多数あります。ここでは、関東地方と関西地方の主な地方銀行をピックアップしてみました。

| 銀行名 | 適用金利 | 店頭表示金利 |

| 横浜銀行 | 0.415% (変動金利) | 2.475% |

| きらぼし銀行 | 0.470% (変動金利) | 2.475% |

| 関西みらい銀行 | 0.595% (変動金利) | 2.675% |

| 池田泉州銀行 | 0.575% (変動金利) | 2.675% |

横浜銀行、きらぼし銀行は、金利が安く大手メガバンクと肩を並べる水準ですが、それ以外の地方銀行はおおむね横並びです。全体的には、大手メガバンクよりも若干金利が高い傾向で「審査は大手メガバンクほど厳しくないものの金利は少し高い」という一般的なイメージ通りの水準といえます。

14-3.信用金庫・信用組合の金利相場

地域密着型金融機関としての役割を持つ信用金庫と信用組合。前項の地方銀行は、都道府県単位の地域金融機関とするなら、信用金庫や信用組合は市区町村単位のローカル金融機関としての役割を帯びています。こちらも関東地方、関西地方からそれぞれに2つずつピックアップしてみました。

| 金融機関名 | 適用金利 | 店頭表示金利 |

| 西武信用金庫 | 1.25% (変動金利) | 2.475% |

| 相愛信用組合 | 1.5% (変動金利) | - |

| 大阪シティ信用金庫 | 0.775% (変動金利) | 2.675% |

| 成協信用組合 | 1.4% (変動金利) | - |

全体的に地方銀行よりも信用金庫、信用金庫よりも信用組合の金利が高い傾向です。なお大阪の大阪協栄信用組合では、珍しく不動産投資向け融資の金利を公開しており「3~6%」となっています。これも一つの目安になるのではないでしょうか。

15.不動産投資向け融資の返済シミュレーションができるツール3選

不動産投資向け融資を利用した場合、毎月の返済金額がどれくらいになるのかを事前に知っておくことは極めて重要です。毎月の返済額は、融資額とローン金利、返済期間から求めることができます。融資額は、物件取得に必要な金額から自己資金を差し引いて求めることが可能です。しかしこれらをすべて手計算で行うのは、煩雑となるため、計算ミスにもつながりやすいでしょう。

こういった場合は、シミュレーションを活用するのがおすすめです。ここでは、必要な情報を入力すると瞬時に毎月の返済額がわかるシミュレーションツールを3つ紹介します。

1 不動産投資シミュレーション(カシオ計算機)

電卓や腕時計などの製品でおなじみのカシオ計算機が提供している無料計算サイトです。このツールでは、物件価格と頭金、借入金利、借入期間だけでなく家賃や管理費などを入力すると返済額だけではなく収益性までシミュレーションできます。もちろん100%シミュレーション通りになるわけではありません。

しかしローン完済後の未来もイメージすることができるため、事前のシミュレーションに役立てることができるでしょう。

2 ご返済シミュレーション(三井住友トラスト・ローン&ファイナンス)

「三井住友トラスト」「三井住友トラストL&F」などの略称でも知られる大手ノンバンクで不動産投資向け融資に積極的な金融機関として知られています。ご返済シミュレーションでは、借入金額と借入金利、返済期間を入力するだけで返済額の算出が可能です。将来の借入残高がいくらになっているのかを設定すれば指定した年数後のシミュレーションできます。

【リンク】ご返済シミュレーション(三井住友トラスト・ローン&ファイナンス)

3 不動産担保ローン(不動産投資型)(福岡中央銀行)

福岡中央銀行は、福岡県を中心に営業する地方銀行です。不動産投資向け融資を取り扱っていることから返済シミュレーターを公開しています。入力項目は、シンプルで借入金額やボーナス返済額、返済期間、初回ボーナス返済月、ローン金利のみです。これらの情報をもとに毎月の返済額を知ることができます。

16.まとめ

不動産投資と融資の深い関わりと、審査に合格するためのノウハウを解説してきました。とても魅力の多い不動産投資ですが、この世界に参入するために融資の審査は必ず通る関門でもあるので、審査の仕組みや最新環境などをしっかりと理解したうえで融資を受けやすい環境を作り、「不動産投資家になる」という目標を実現してください。

17.不動産投資向け融資に関するよくある質問

Q.「アパートローン」と「不動産担保ローン」の違いは?

アパートローンは、文字通りアパートの購入資金を調達するために用意されている融資のことです。不動産担保ローンとは、すでに不動産をお持ちの方が不動産を担保として差し入れることによってお金を借りることができる融資商品のことです。

Q.不動産投資は、なぜ融資を利用するべき?

- 自己資金だけでは購入資金の全額を用意できないという人であっても収益物件の購入が可能になります。

- 融資を活用してレバレッジ効果を発揮することができれば、手元に残った自己資金を使って複数の物件取得を進め、不動産投資家としてステップアップしていくことも視野に入ります。

Q.不動産投資向け融資を行っている金融機関はどこ?

- 大手メガバンク・信託銀行など

- 不動産投資向け融資に力を入れている銀行など

- 地方銀行・信用金庫・信用組合など

- 商工中金・日本政策金融公庫・ノンバンクなど

Q.融資審査で重視される要素とは?

- 本人の属性

- 自己資金額

- 物件の担保価値

Q.不動産投資向け融資を受けやすい条件とは?

融資の審査において金融機関は、自己資金の多寡によって「本気度」を判断している側面があります。自己資金がゼロの人と、少なくともある程度の金額を用意している人とでは印象が大きく異なるのはイメージしやすいと思います。

>>【無料小冊子】不動産投資ローンマニュアル - 仕組みから審査攻略法までを解説

>>【無料小冊子】40の金融機関と接する融資のプロがコロナ禍でも融資を引き出せる方法を解説

【あなたにオススメ】

・人生100年時代には2000万円の貯蓄が必要!貯金では簡単ではないが、不動産投資なら可能性が高まる

・今日からできる!収益不動産の価値を見極める3つの評価方法

・資産運用としての不動産投資の位置づけ

・話題の海外不動産投資はアリなのか?を正しく判断できる5つの視点

・好調が続くREIT投資のメリットとデメリット、今から買うのはアリか