【本コラムのポイント】

・ワンルームマンション投資の注意点は「空室リスクを下げる」「将来の資金計画を考える」こと

・ワンルームマンション投資が初心者でも始めやすい理由は投資額が他と比べて安いか

目次

本コラムでは、ワンルームマンション投資の注意点や特徴などについて詳しく解説します。

ワンルームマンション投資とは1部屋を賃貸し家賃収入を得る方法

ワンルームマンション投資とは、1R、1K、1DKなど1部屋のマンションを購入して第三者に賃貸し、家賃収入を得る投資方法である。

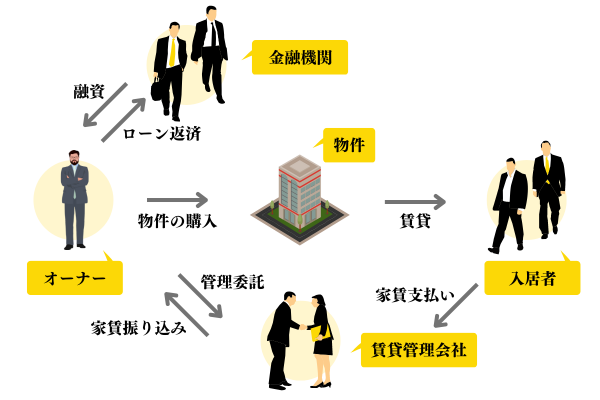

ワンルームマンション投資で利益が生まれる仕組み

ワンルームマンション投資に際して多くの投資家は、金融機関から融資を受けて購入する。オーナーになったら物件の管理は、賃貸管理会社に委託することが一般的だ。入居者は、毎月の家賃を賃貸管理会社に支払い、受け取った賃貸管理会社はオーナーに家賃を振り込む。オーナーは、家賃のなかから金融機関にローンの元金と利息を支払う。

家賃からローンや管理費などの諸経費を差し引いた金額が利益としてオーナーの手元に残る。これが一般的なワンルーム投資で利益が生まれる仕組みだ。また物件が購入価格よりも高く売れた場合は、キャピタルゲイン(売却益)を得られるケースもある。

家賃=不動産投資収入ではない

賃貸経営では多くの経費がかかるため、入ってきた家賃がそのまま不動産投資の収入になるわけではない。一方で家賃以外にも副収入が入る場合があるため、収入と支出を把握したうえで賃貸経営を始める必要がある。

| 収入 | 支出 |

|---|---|

| 家賃 礼金(入居時1回のみ) 更新料(2年に1回程度) | ローン返済金 管理委託手数料(家賃の5%程度) 固定資産税・都市計画税(年4回) 各種保険料 修繕費 修繕積立金 |

<収入>

・家賃

不動産投資の中心になる収入だ。ローンがある場合は、原則家賃収入から返済するため、区分マンション1室のみ所有の場合は空室の影響が大きくなる。

・礼金

入居時の1回のみ、家賃1ヵ月分程度の礼金をもらうのが一般的だ。ただし近年は、空室対策として他のオーナーとの競争力を高めるため、礼金不要という物件も見かける。

・更新料

一般的に賃貸借契約は、2年に1回程度契約の更新を行う傾向だ。その際に家賃1ヵ月分程度の更新料を徴収する。同じ入居者に長く住んでもらえば、空室にならないだけでなく定期的に更新料収入も入るので一石二鳥といえるだろう。

<支出>

・ローン返済金

ローンは、原則家賃収入から毎月の返済を行う。ただし、ローンにおける利息(借入金利子)部分は経費計上できるが、元金は経費にならない。家賃収入よりもローン返済額が多いと毎月のキャッシュフローが赤字になることから綿密にシミュレーションして資金計画を立てることが重要となる。

・管理委託手数料

賃貸管理会社に管理を委託する場合は、一般的に家賃の5%程度の管理委託手数料を支払う。

・固定資産税・都市計画税

毎年1月1日時点で不動産を所有している者に課税される税金である。原則年4回の納期に分けて支払う。

・各種保険料

賃貸経営でリスクへの備えは欠かせない。火災保険や地震保険は必須だが、施設賠償責任保険に入っておくとより安心だ。施設賠償責任保険とは、施設の安全性の維持や管理の不備、構造上の欠落を原因で、他人が怪我をしたり、他人の物を壊したりした際の損害賠償責任を補償する保険のことだ。

・修繕費

キッチンや水回りなど設備に不具合が発生した際の修繕費や、入居者が退去した際に行うハウスクリーニング費用などがかかる。

・修繕積立金

部屋の修繕とは別に、建物のメンテナンス費用として長期修繕積立金を管理組合に支払う。

投資初心者でも始めやすいと言われている理由は投資額が安いから

ワンルームマンションが、不動産投資のなかでも初心者の方にとって始めやすいと言われている一番の理由は、投資額が他の不動産投資と比較して安いからだ。

一般的に東京でマンションの一棟投資をする場合は、投資額が億を超えるケースが多い。しかし、ワンルームマンション投資は、安い物件であれば1,000万円程度~数千万円で投資をすることが可能だ。例えば首都圏で29平方メートルのワンルームマンションを購入する場合の新築と中古の価格相場は、下表のようになる。

新築マンションの1平方メートル単価は、株式会社不動産経済研究所の「首都圏新築分譲マンション市場動向2023年4月」、中古マンションの平方メートル単価は公益財団法人東日本不動産流通機構の「Market Watch 2023年4月度」のデータをもとに、29平方メートルの価格を算出した。どちらもエリアは首都圏だ。

| 1平方メートルあたりの単価 | 29平方メートル換算価格 | |

|---|---|---|

| 新築マンション | 120万6,000円 | 3,497万4,000円 |

| 中古マンション | 70万9,500円 | 2,057万5,500円 |

新築より中古のほうが1,439万8,500円も安い。ただ中古・新築のどちらも、それぞれにメリット・デメリットがある。そのため各特徴を理解したうえで、どちらが自分に合っているのかを見極めることが必要だ。あくまで平均価格ではあるが、ワンルームマンションなら首都圏でも2,000万~3,000万円台で購入が期待できる。

不動産投資初心者で「いきなり5,000万円以上の高価格物件を購入するのは不安」という場合は、まずワンルームマンションで初期投資を抑えた投資を考えるのもよいだろう。

ワンルームマンション投資のメリットは?

ワンルームマンション投資の主なメリットは、以下の3つだ。

ワンルームマンション投資なら、人気のあるエリアで取り組むことも可能

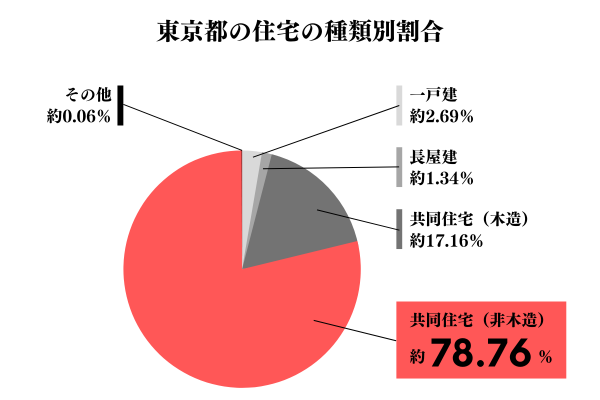

ワンルームマンションは、いわゆる非木造の物件だ。またここでは、ワンルームの延床面積を29平方メートル以下と想定する。これらを踏まえたうえで総務省統計局の「平成30年住宅・土地統計調査」を見てみよう。まず東京都の住宅における「共同住宅(非木造)」の割合は、以下の通りだ。

<東京都の住宅の種類別割合>

| 種類 | 戸数 |

|---|---|

| 一戸建 | 7万3,100戸 |

| 長屋建 | 3万6,300戸 |

| 共同住宅(木造) | 46万6,300戸 |

| 共同住宅(非木造) | 214万戸 |

| その他 | 1,600戸 |

| 総数 | 271万7,200戸 |

出典:総務省「平成30年住宅・土地統計調査 住宅の建て方(5区分),延べ面積(6区分)別住宅の1か月当たり家賃(19区分)別民営借家(専用住宅)数及び1か月当たり家賃-全国,都道府県,市区」※この先は外部サイトに遷移します。より株式会社ZUU作成

このように共同住宅(非木造)の割合がダントツで約8割ほどだ。次に共同住宅(非木造)のなかで延床面積が29平方メートル以下の物件がどれくらいなのかを見ていこう。

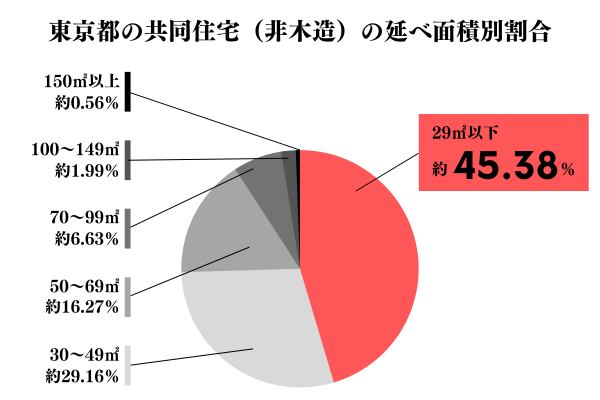

<東京都の共同住宅(非木造)の延べ面積別割合>

| 延べ面積 | 戸数 |

|---|---|

| 29平方メートル以下 | 97万1,200戸 |

| 30~49平方メートル | 62万4,100戸 |

| 50~69平方メートル | 34万8,200戸 |

| 70~99平方メートル | 14万1,900戸 |

| 100~149平方メートル | 4万2,600戸 |

| 150平方メートル以上 | 1万2,000戸 |

| 総数 | 214万戸 |

出典:総務省「平成30年住宅・土地統計調査 住宅の建て方(5区分),延べ面積(6区分)別住宅の1か月当たり家賃(19区分)別民営借家(専用住宅)数及び1か月当たり家賃-全国,都道府県,市区」※この先は外部サイトに遷移します。より株式会社ZUU作成

上記のように延床面積29平方メートル以下の物件が5割近い割合を占めている。ここまで見てきたように賃貸ニーズが高い東京都には、ワンルームマンション物件が多く一棟マンションに比べて価格も安いため、自身の予算に合わせた物件のなかで最も立地のよいものを選ぶことが可能だ。ワンルームマンション投資は、前述したように他の不動産投資と比べて投資額を抑えることができる。

そのため他の不動産投資に比べて複数の物件を持ちやすい。立地のよい物件に絞って投資を行えば、複数の物件を所有することで安定したポートフォリオを組むことができる。ポートフォリオとは、資産運用の形の1つで、複数の資産を組み合わせた分散投資のことを指す。つまり複数の物件を所有することでリスク分散が可能になるため、安定性の高いポートフォリオを組むことができるのである。

具体的な例として、人気物件である東京・港区のワンルームマンションを1つ保有しており、さらに新宿区にワンルームマンションを保有しているケースで説明しよう。新宿区の物件の賃貸需要が低くなり空室の期間が多くなったとしても、港区のワンルームマンションから家賃収入を得ることができるため、収入がゼロになることはない。

ただし、いくら複数の物件を保有したとしても、それらが良い立地になく賃貸需要の低い物件であった場合、リスク分散の効果が低くなるためポートフォリオは安定しない。上記のように安定したポートフォリオを組むためには、立地条件のよい物件を選定することが重要だ。

一方で東京の人気エリアである港区や渋谷区といったエリアで駅近の一棟マンション投資をしたいと思っても、ワンルームマンションと比べてなかなか物件数が少なく、良い物件を見つけることができない。

団信を考慮すれば保険費用を削減しつつ、資産形成することができる

ローンを利用してワンルームマンション投資をするメリットの1つに、団体信用生命保険(団信)に加入できることがある。

団体信用生命保険とは、ローン契約者が死亡や重度の障害になった際に、保険会社がローンの残債を代わりに支払ってくれる生命保険のことだ。

万が一、自身に何かあった場合に家族がローンの残債を支払う必要がなく、収益物件を残すことができるため、生命保険の代わりになる。そのため、すでに加入している生命保険を見直してその分の保険料の削減が可能だ。

また、見直して削減した保険料を他の投資商品に回すなど、効率よく資産運用することにもつながる。

関連記事:【不動産投資】団体信用生命保険の仕組み、メリットやデメリットとは

一棟物件に比べて、修繕費は少なくて済む

区分所有によるワンルームマンションは、一棟物件に比べて修繕費が少なくて済む。区分マンションは、居室内の修繕であることから発生した部分や大規模修繕が行われた際の費用負担となり、その都度対応となる。

一方、一棟物件は建物全体のメンテナンスが必要なことからまとめて工事を行う必要があり、数千万円の費用になることがある。そのため一棟物件では、長期修繕計画を立て費用を積み立てておくことが必要だ。

ワンルームマンション投資での注意点とは?

ワンルームマンション投資をする際に注意すべき点とは、主に「立地選定」「収支計算」の2つである。

まず、立地選定はワンルームマンション投資を成功させるうえで、最も意識することが必要な点だ。なぜなら、立地選定によって空室リスクの度合いが大きく変わってくるからである。エリアによって1ヵ月の平均家賃に差があり、1年で考えれば家賃収入に大きな差が生じることになる。それゆえ立地の選定が極めて大事なのだ。

例えば、ワンルームマンション(29平方メートル以下)の1ヵ月平均家賃(家賃0円を含む)で、都心3区の一つある港区とそのほかとして板橋区を比較してみたい。下表の通り、港区と板橋区では約3万円の差がある。

<港区と板橋区のワンルームマンション(29平方メートル以下)の1ヵ月平均家賃(家賃0円を含む)比較>

| 1ヵ月平均家賃 (家賃0円を含む) | |

| 港区 | 9万5,444円 |

| 板橋区 | 6万3,032円 |

例えば、満室を想定した場合と2ヵ月空室を想定した場合の年間家賃収入の差は以下のようになる。

<港区のケース>

【満室を想定した年間家賃収入】

港区のワンルームマンション平均家賃:9万5,444円

9万5,444円×12ヵ月=114万5,328円(満室時の家賃収入合計額)

【空室を想定した年間家賃収入】※同条件で2ヵ月空室

9万5,444円×10ヵ月=95万4,440円(空室を除く家賃収入合計額)

95万4,440円(2ヵ月空室)-114万5,328円(満室)=▲19万888円(空室分の損)

<板橋区のケース>

【満室を想定した年間家賃収入】

板橋区のワンルームマンション平均家賃:6万3,032円

6万3,032円×12ヵ月=75万6,384円(満室時の家賃収入合計額)

【空室を想定した年間家賃収入】※同条件で2ヵ月空室

6万3,032円×10ヵ月=63万320円(空室を除く家賃収入合計額)

63万320円(2ヵ月空室)-75万6,384円(満室)=▲12万6,064円(空室分の損)

当然だが家賃が高いほど空室分の損は大きくなる。ただし購入価格が異なることから一概にどちらの物件の運用効率が良いか悪いかは判断できない。そこで重要になるのが収支計算だ。収支の計算をきちんとしていないと、融資の返済額が家賃収入よりも高くなる可能性がある。そうした事態に陥らないためにも、綿密なシミュレーションと余裕のある資金繰りが必要だ。

ワンルームマンション1室のみの場合、空室リスクを下げることが重要

ワンルームマンション1室にしか投資していない場合は、空室になれば家賃収入はゼロになってしまう。毎月かかる固定費なども考慮するとマイナスになるケースさえある。そのため、確実に賃貸需要が見込める立地や物件を選定することが非常に重要だ。

例えば、物件価格は安くても、人気のないエリアにあったり、築古でリフォームをしていなかったりする物件の場合は、空室のリスクが高くなる。このような賃貸需要の少ない物件を避けて投資をすることで、成功する確率を上げることにつながる。

具体的な空室リスク対策としては、以下のような方法が挙げられる。

・サブリース契約を行う

管理会社とサブリース契約をすることで、家賃収入が入らなくなるリスクを緩和することはできる。サブリース契約とは、管理会社に物件を借り上げてもらい入居者の募集や家賃回収などを代行してもらう契約だ。オーナーは管理会社と契約を結んでいるため、空室であっても管理会社から保証賃料を得ることができる。

ただし、管理会社との契約で得られる保証賃料は家賃の80~90%程度と割安になるため、家賃収入を多く得たい方には向いていない。あくまでも、多少目減りしても安定した家賃収入を得たい方に適した手法である。注意したい点は、将来にわたり契約が約束されているわけではないので、保証賃料の減額やサブリース会社からの中途解約リスクがあることだ。

また、サブリース会社は借地借家法における借主に該当することから、契約書上で解約の定めがない場合にオーナーからの解約には正当事由が必要であることにも注意したい。そのため、万が一解約を検討した場合、解約ができなかったり、賃料の6か月程度の違約金が発生したりとリスクがある。また、物件の売却を検討した際にサブリース契約は解約が難しいため、契約が継続されたまま売却をすることになる。買い手がなかなか見つからないといった注意点もある。

・軽度なリフォームを行う

オーナーの負担が重くならない程度の軽度なリフォームを行うことも有効だ。内見時に目立つ劣化や汚れがあると敬遠される恐れがあるため、目立つ部分のリフォームを行うとことで少なくともマイナス面はカバーできる。

・フリーレントなどを検討する

入居後の一定期間家賃を無料にするフリーレントも入居者が付きやすくなることから、空室リスク対策の一つといえる。賃貸マンションは2年契約が多いが、最初の1ヵ月分の家賃を無料にする契約であれば入居者は2年間で23ヵ月分の家賃を支払えばよい。入居者にとっては、家賃の単価が低くなるため、魅力に感じるだろう。ただし、当然に家賃収入は1ヵ月分減ってしまう。

これらの施策を行う場合はコストがかかり、結果的に利益の減少につながるケースもあるため、加減を見極めることも必要である。

考え得るリスクを想定し将来の資金計画を考える

将来の資金計画を考慮してワンルームマンション投資をすることも、気をつけるべきポイントの1つである。なぜなら、ワンルームマンション投資は長期間にわたり資産形成をしていく投資商品であり融資期間が長くなる傾向にあり、目の前の返済能力だけではなく将来の資金計画もきちんと考えたうえで返済プランを立てる必要があるからだ。

例えば、目の前の返済能力で試算してしまうと、子どもが生まれて月々の出費が増えた、転職して収入が減った、金利上昇により返済額が上がったなどの事態が生じると、将来は返済できなくなる可能性がある。返済が滞ると物件が競売にかけられることや、場合によって自己破産にまで追い込まれるケースもある。

そうならないように将来の資金計画をきちんと考えておきたい。資金計画を立てるうえでは、想定される主なリスクとして以下の点に対して対策を講じておく必要がある。

・空室リスク

不動産投資で最も不安なのが空室リスクだ。「空室を出さない」「出てもすぐ次の入居者が入る」といった物件を目指すには、賃貸需要の高い好立地物件を選ぶことが基本である。好立地ではない場合は、家賃保証会社と契約して空室保証を利用することも一つの方法だ。

・家賃滞納リスク

入居者が付いても家賃が入らなければ空室と変わらない。そのため契約前に入居者の勤務先や在籍期間などを審査でしっかりとチェックすることが必要だ。空室リスクと同様に家賃保証会社の空室保証を利用すると家賃滞納リスクへの対策にもなる。

・金利上昇リスク

不動産投資ローンを組んで購入した場合、金利の上昇はキャッシュフローの悪化や収益力の圧迫など大きな不安材料となりかねない。金利上昇リスクに対する対策としては「金利の低い金融機関を選ぶ」「余裕があるときに繰り上げ返済する」などの方法がある。また、あらかじめ返済プランが立てやすいよう「固定金利(期間固定含む)で契約する」といった方法もある。しかし、固定金利は変動金利より金利が高いことが一般的だ。そもそも金融機関によっては取り扱っていない場合もある。

・災害リスク

地震や風水害による被害に備えることも重要だ。対策としては、火災保険や地震保険に加入するほか物件選定の段階で自治体が公表しているハザードマップを確認し、災害の被害が想定される立地は避けるなどの対策が必要になる。

・修繕リスク

エアコンやキッチン、水回りなど入居者が普通に使用して不具合が生じた場合は、修繕の依頼に対応しなければならない。毎月ローンや諸経費を支払って残った利益のなかから修繕費用を積み立てておくことが望ましい。

上記以外にも想定すべきリスクはある。それについては、以下の記事を参考にしてほしい。不動産投資におけるリスクをすべて考慮したうえで資金計画を立てるべきである。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。