要旨

脱炭素化のシリーズ2回目である。脱炭素化を進めることは全人類にとって好ましいことだが、そこには隠れたコストがある。エネルギー転換によって、既存の化石燃料関連産業では、所得を生み出さない不稼働資産が生じることだ。これを座礁資産と呼ぶ。その座礁資産の処理コストは、膨大なものであり、それが不良債権化すると、次なる経済危機を引き起こす可能性がある。また、脱炭素化が新たな地政学的リスクを生じさせることにも注意を払う必要がある。

脱炭素化の反動

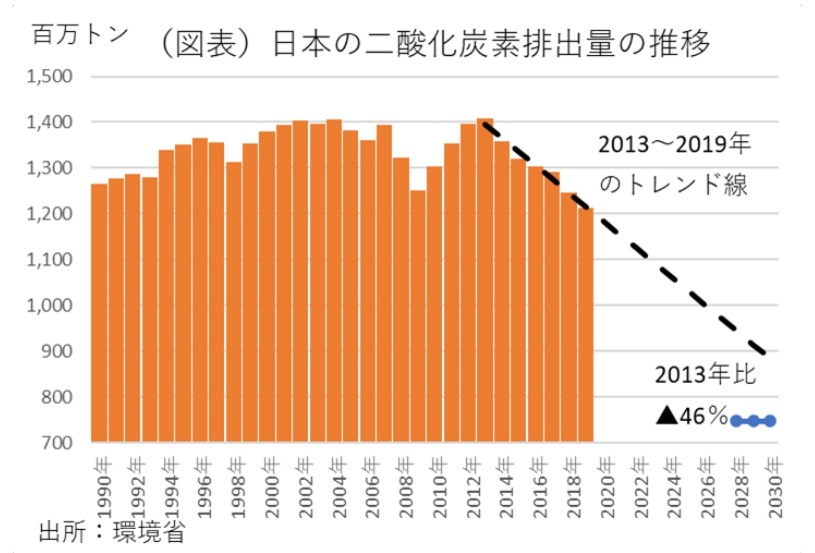

脱炭素化に向けて、2030年にCO2など温室効果ガスを▲46%(2013年比)も削減する見通しである。これは、これまでのトレンドよりも削減ペースを引き上げるものである(図表)。おそらく、それが実現した場合、現在はほとんど考慮されていないリスクが顕在化するだろう。それは、現在稼働中の石油精製などのエネルギー関連設備の多くが収益を生まなくなることである。脱炭素化は、そうした反動を生じさせる。

2030年前後に使用されなくなる設備インフラは、石油精製以外にも、製造業で用いてきた化石燃料の動力なども含まれる。ガソリンなどを使用するエンジンのほか、ボイラー、タービンなどが使用されなくなり、それらの資産価値が落ちる。石油精製産業でも、ナフサなど化学品のための供給は残るとしても、軽油、ガソリン、灯油、重油などの供給は大幅減となるだろう。

これは、1990年代後半から起こった日本の不良債権問題を彷彿とさせる。金融機関の不良債権問題は、バランスシートのもう片側では、企業の不稼働資産があった。企業の実物が収益を上げられないから、債務返済が困難になり、経営難を生じさせた。脱炭素化の影の部分として、新しい不良債権問題が2030年前後に発生する可能性がある。現在から数えると、残された時間は僅か9年くらいしかない。

国際決済銀行(BIS)が2020年1月に発表した報告書では、グリーンスワンという言葉があった。その意味は、巨大なリスクを指す。滅多には起こらないが、それが起こると強大な経済損失をもたらすショックのことを「テールリスク」と呼ぶ。このテールリスクは、かつて「それは黒い白鳥を探すようなものだ」と言われていた故事にならって、ブラックスワンとも呼ばれる。ブラックスワンは、2008年のリーマンショック、その手前に起きたサブプライム問題を指す。その次に控えている危機として、地球環境問題(グリーン化)に端を発する潜在的リスクとして、金融機関などに警鐘を鳴らしている。BIS報告書は、グリーンスワンが気候変動による大災害だけでなく、社会経済の高次の影響をもたらすと指摘する。自動車や石油関連産業は、エネルギー転換に伴って巨大な移行リスクを負うことになる。それは、CO2の排出が望ましくないという社会になると、CO2を排出する実物資産は、経済価値を失うということだ。それを「座礁資産」(Stranded Assets)と呼ぶ。そのことは、金融システムにも巨大なストレスになり、最大18兆ドル(2,000兆円)と言われる。サブプライム問題の1.3兆ドルとは桁違いのインパクトになると見積もられている。

この座礁資産については、各国とも経済政策での対応が容易ではないと考えられる。理由は、構造問題だからである。

筆者は20代の頃に、産炭地域の経済振興について、調査したことがある。石炭から石油へ動力燃料が切り替わったのは、1950年代後半以降のことだが、それから30年以上が経過しても、日本国内で斜陽化した石炭産業とそれに依存する地域は立ち直ることができず、国や自治体は救済活動をし続けていた。歴史の中で、石炭依存からの転換を迫られた産業・地域は必ずしもソフトランディングできなかったという教訓である。

今度の脱炭素化のスピードはもっと早い。石炭から石油への転換よりももっと短期間でのエネルギー転換が求められる。脱炭素化が、2050年をゴールにしていたとしても、途中段階の2030年までに相当大きなインパクトがあると見込まれる。日本だけでも巨大な座礁資産が生じることが警戒される。

産業へのインパクト

脱炭素化への転換で影響が大きいのはどの産業だろうか。製造業の川上分野に位置するだけに、打撃は大きいそうだ。製造業の中でも、素材産業では、燃料・動力などの転換が求められる。非製造業では、運輸部門では業務用車両の転換が課題だ。非製造業の場合、化石燃料が使えなくなると、直接的な影響よりも、間接的な影響の方が心配だ。座礁資産が増えることは、マクロ的に不動産価格を押し下げ、金融機関には不良債権問題を生じさせる。

こうした幅広い分野での損失処理は、基本的に関連する個社・各業界が吸収できるかどうかにかかっている。脱炭素ビジネスへのシフトによるメリットが、化石燃料関連産業が享受できればよいが、そうした事業転換は、言葉で言うほどは簡単なことではない。

すでに移行リスクの前兆を感じるのは、ガソリンスタンド業界の苦境である。ガソリンスタンド業界では、すでに何年も事業者の閉鎖・再編が相次いでいる。これは自動車の低燃費化やハイブリッド化によって、ガソリン需要が大幅に減少したことが原因だ。以前から事業者は、多角化など生き残り策を講じているが、失った事業収益を簡単には取り戻せないでいる。

90年代の不良債権問題の教訓から考えると、(1)座礁資産の処理は、基本的にそれを抱えた企業収益によって償却される。(2)座礁資産を償却しにくい業界では、企業再編によって自己資本力を強化して対処する。(3)それでも対処しきれない座礁資産は、公的資金や税制優遇によって政府がテコ入れすることで処理される。

頭が痛いのは、本来、こうした個社・各業界を支援するはずの金融機関の体力が著しく落ちていることだ。コロナ危機でも、民間金融機関の融資を肩代わりするかたちで、公的金融機関が優遇された条件の融資を拡大させて、経営リスクを支援した。将来、2030年前後まで、日銀の超低金利政策が大転換されていなければ、金融システムは今よりも弱体化するだろう。そうすると、座礁資産の償却コストを受け止めるのは、再び財政資金ということになるだろうか。

新しい地政学リスク

脱炭素化による海外経済の変化はどうなるだろうか。おそらく、その影響が大きいのは、鉱物性燃料の輸出国だろう。中東、ロシア、カナダなど原油輸出国のダメージの大きさが気になる。反対に、原油価格が下がり、輸入量が減っていくと、日本、韓国、ドイツ、イタリアなどは、輸入コスト減のメリットが大きくなるだろう。ただし、その場合の課題としては、原油の代わりに自国内で再生エネルギーの自給が割安でできることが条件になる。

では、中東やロシアが原油輸出の相手国から大幅な購入減を迫られたとき何が起こるだろうか。中東のある国では、日照条件が良く、太陽光発電の単価は1KwH当たり2.5円という格安コストになるらしい。将来、蓄電技術が進歩すれば、蓄電した電力を日本へ輸出するという選択肢もあり得るだろう。

それでも多くの産油国では、政治的パワーを失い、座礁資産を抱え込むことで、経済的には苦しむと予想される。ロシアと言えば、1998年に通貨危機を引き起こしたことが思い出される。その遠因にあったのは原油安だ。その後もロシアは国際収支が厳しくなる局面を何度か経験している。

2030年頃までに脱炭素化が進むことは、新しい支援になる試練になるだろう。

エネルギー需要の減少に苦しむのは、原油だけではなく、石炭や天然ガスでも同様のことになるだろう。石炭の生産量では、中国は世界の半分を占めている。単位当たりのCO2排出量が、石炭はLNGの2倍になる。石炭の使用を急激にストップさせると、中国の石炭産業は不良債権化することになるだろう。中国以外にも、オーストラリアやインドネシアも石炭輸出の多い国だ。

天然ガスの産出国として注目されるのは、シェールガス産業を抱える米国だ。かつてはシェールガス革命と騒がれたが、最近は脱炭素化によって、不良債権化するリスクが高まってしまった。米国内でも、脱炭素化に向けたエネルギー産業の移行問題に苦しむ局面が、2030年前後にかけて起こりそうだ。

そうした経済的基盤の変化は、新しい地政学リスクを生じさせるだろう。中東やロシアは、外交上の力を極端に低下させ、中東やロシアは、外交上の力を極端に低下させるだろう。中東は、太陽光発電の普及に熱心であり、再生エネルギー用のインフラを中国から輸入することになるだろう。すると、太陽光・風力発電の設備インフラを供給する中国が、相対的に外交パワーを高めることになる。再生エネルギーの設備コストに競争力を持っていることが外交上の発言力を強めることになる。その場合、米中間での覇権争いは、さらに激化していく可能性がある。こうしたポスト化石燃料の世界における地政学リスクの変化は、未来を見通す上でより重要になっていくだろう。

第一生命経済研究所 調査研究本部 経済調査部

首席エコノミスト 熊野 英生