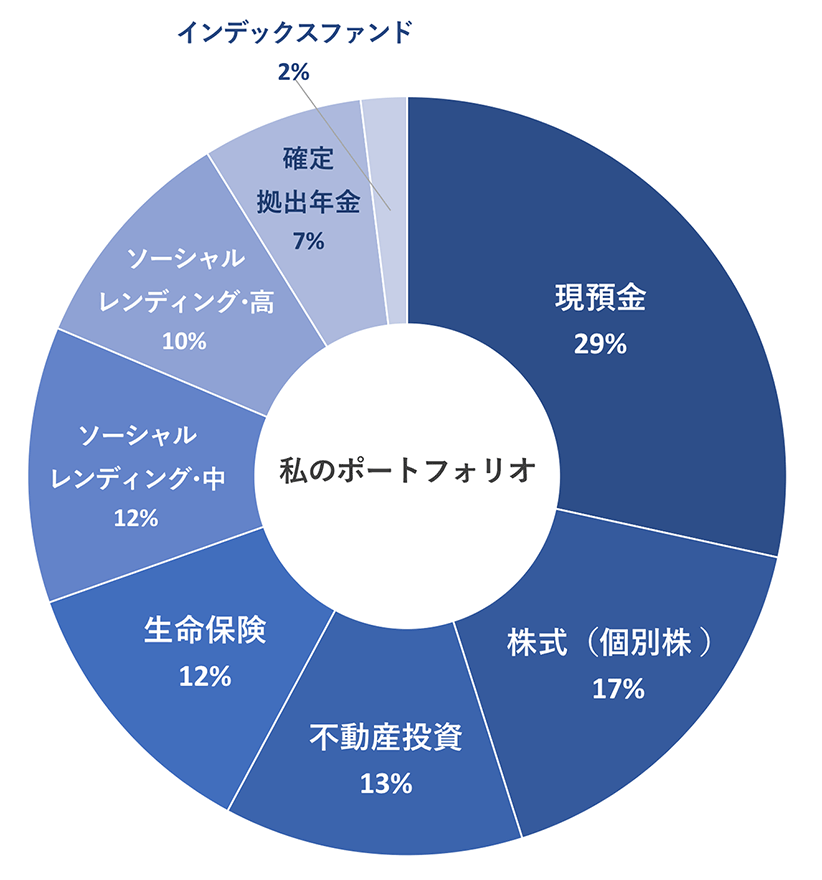

私のポートフォリオ

私のポートフォリオは第5回の記事で紹介させていただきましたが、私のお金を振り分ける先の投資商品は、大きく以下で構成されています。

- 現預金

- 生命保険

- 確定拠出年金

- 不動産投資

- インデックスファンド

- ソーシャルレンディング(リスク中)

- ソーシャルレンディング(リスク高)

- 株式(個別株)

それぞれの運用成績を、利回りや投資金額の観点から振り返ります。

現預金

最初は現預金です。いや、そんな紹介いらないよ、と思った方も多いかと思うのですが、ちょっと耳を貸してください。私の運用成績は0.01%でした。

金利に詳しい方がいたらピンとこられたかと思いますが、大手メガバンクの円貯金金利は0.001%なので、私の運用成績はその10倍です。なぜかというと、ネット銀行の仕組み上の特別金利が適用されているからです。

詳細の説明は避けますが、住信SBI銀行、楽天銀行、新生銀行などがネット銀行上で特別な金利を設定していますので、ぜひ利用されることをおすすめします。

生命保険

続いて生命保険です。私の今年の払込金額は約38万円でした。

私が加入しているのは終身保険(低解約返戻金型)となるので、保険料払込期間が終了したあとに、ようやく払込金額より多くの金額の返礼を受けられる商品となります。そのために2020年は払込(積立)金額をご紹介します。

この商品は、途中で解約すると返戻金は払込金額より下回ってしまうので、払込期間を無事満了させることが肝要です(ここはなんとか頑張るしかない!)。

それなら同じ金額を終身保険として払い込むのではなく、単純に現預金として積み立てる方がよいとの議論はあります。が、終身保険は保険の側面もあり、被保険者が死亡した場合は死亡保険金を受取者に残せるので、妻を持つ夫として、かつ古い体質の私はこちらを利用しています。

生命保険は好き嫌いが分かれるところなので、価値観に合った選択をされるとよいと思います。

確定拠出年金

続いて確定拠出年金です。私の運用成績は3.2%でした。

私は投資信託商品と元本確保型商品を組み合わせています。結果はまずまずといったところでしょうか。こちらは売買を行うものでもないので、特段組み合わせなどの変更も行わずコツコツと積み立てを継続、見守りたいと思います。

不動産投資

続いて不動産投資です。私の場合は、所有ワンルームマンションがフル稼働している限りは収支がプラスになるように頭金を入れたこともあり、運用成績は1.7%でした。

長期運用が前提の不動産投資はさまざまな算出方法が考えられると思いますが、1年に限定したシンプルなキャッシュフロー(お金の増減の流れ)のみにフォーカスした運用実績としました。

つまり、収入は家賃、支出をローン・手数料・修繕積立・固定資産税として、

にて算出しています。ちなみに、所有するワンルームマンション2戸は無事フル稼働でした。

もし頭金を入れていなければローン負担月額が増えるので、年区切りのキャッシュフロー上の運用実績はマイナスになることが見込まれます。ただし、ローンの大半は入居者の賃料でまかなわれ、自己資金拠出以上の不動産を実質手に入れることが期待されます。不動産投資はレバレッジを効かせられるというこのロジックが、効率良く運用できる所以です。

インデックス(ETFと投資信託)

こちらは完全に失敗しました。私の運用成績は▲30%でした。

原因は、原油インデックス連動型上場投信に投資を行っていたためです。ご存知の方もいるかと思いますが、原油先物価格は2020年4月20日史上初のマイナス価格になりました。マイナス価格とは、つまり原油を購入すれば同時にお金ももらえるという異常事態になったのです。これはCOVID-19による影響が大きいのですが、さすがに読み切れず不可避でした。

一般的なインデックスファンドである株式や債券に連動型であるeMAXISシリーズなどは順調に運用できましたが、原油インデックス連動型が運用実績を極端に押し下げることになりました。

原油インデックス連動型は博打ということを学習したので撤退、今後は一般的な株式や債券への連動型インデックス商品に絞り、投資を継続する方針です。

ソーシャルレンディング

ソーシャルレンディングはリスクを2段階に分けて考えています。

不動産中心のソーシャルレンディング(リスク中)の運用成績は約3%、新興国向けなどマイクロファイナンスのソーシャルレンディング(リスク高)は4.7%となりました。

不動産向けのソーシャルレンディングは、見込み通りの結果となりました。第4回でソーシャルレンディングはそのサービス提供会社、つまり事業者選びが重要ということを解説しましたが、事業者を間違わなければ安定的な利回りを見込めそうです。

新興国向けのソーシャルレンディングは、見込みより実績は悪い結果でした。こちらもCOVID-19による貸付先の低迷や為替などの影響から、想定利回りの通りには残念ながら実績が伴いませんでした。

ソーシャルレンディング自体まだまだ新しい投資商品ですので、無理に投資金額を引き上げることは行わず、余裕のある範囲で継続的に取り組みたいと思います。

株式(個別株)

私の運用成績は平均で1.1%でした。こちらは株式自体の価値評価の実績なので、配当などは含んでおりません。

評価としては正直かなり悪いと言わざるをえません。私の保有株には銀行や自社株(商社)などが多く、昨今の日経平均株高が反映されにくい個別株を保有していることが原因になります。

個人的には昨今の株高にかなり懐疑的なので、追加資金の投入に関しては機をうかがう必要はあります。今後はEV(Electric Vehicle)に絡む部材や電池、SaaS事業者などのIT関連株も検討しつつ、ポートフォリオに組み込んでいきたいと考えています。

COVID-19の影響は一部にあり

今回は私のポートフォリオそれぞれの運用実績を、お恥ずかしながら紹介させていただきました。COVID-19による多大な影響で運用実績が悪いものもあれば、意外に手堅く推移しているものがあるなど、さまざまな状況をご覧いただけたのではないでしょうか。

それぞれの投資商品のリスクとうまく付き合い、2021年も納得感を持って商品を選択していきたいと思います。