Media over IPによる配信、素材伝送およびそれらの管理を提供する技術ソリューション企業、株式会社メディアリンクス(東証スタンダード:6659)が、2023年10月26日に2024年3月期 第2四半期決算説明会を実施しました。

本記事は、代表取締役社長の菅原司氏による説明会での発表の一部を抜粋・編集して紹介します。詳細については、こちらの動画を御覧ください。

株式会社メディアリンクスIRページ

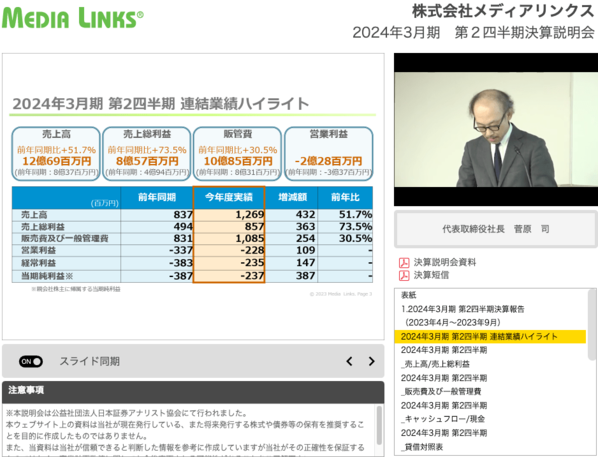

2024年3月期 第2四半期 連結業績ハイライト

2024年3月期第2四半期の連結総額計算書のハイライトとしては、売上高は前年同期費51.7%増加の12億6,900万円となりました。これは主に北米の増収によるものです。

売上総利益は前年同期費73.5%増加の8億5,700万円となりました。これは売上高の増加に加え、売上総利益率が大きく改善したことも増加の一因となっています。

販売費及び一般管理費は、前年同期費30.5%増加の10億8,500万円となりました。増加の要因は、円安、海外でのインフレ進行、営業、マーケティング活動費の増加、研究開発費の増加によるものです。

その結果、営業利益は-2億2,800万円、経常利益は-2億3,500万円、当期純利益は-2億3,700万円となりました。依然として損失は出ていますが、昨年度と比較して損失額は大幅に減少しています。

(※)詳しくは決算動画を御覧ください。

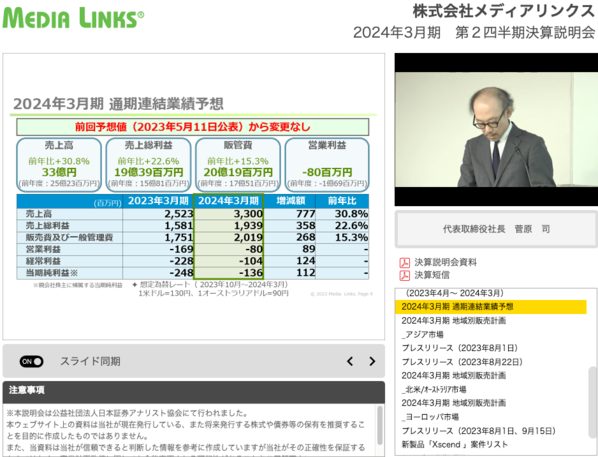

2024年3月期 通期連結業績予想

本年度通期の連結業績予想は、 2023年5月に公表した数値からの変更はなく、売上高33億円、売上総利益19億3900万円、営業損失8000万円を見込んでいます。

なお、2024年3月期四半期の業績予想の計算に使用した為替レートは、前回公表時から変更せず、 1米ドル130円、1オーストラリアドル90円としています。実勢の為替レートから乖離はあるものの、昨年度も為替レートが乱高下した実績があることから、外貨売上比率の高い当社にとって保守的な為替想定としています。

為替レートが実勢水準のまま推移した場合、基本的には業績にプラスの影響を与えます。上半期の売上は昨年度に比べて顕著に推移はしているものの、現時点では売上、経費ともに不確定要素が存在しているため、業績予想については前回公表したものから末置きとさせていただいています。高い精度で修正が必要と判断できたタイミングにおいて、 適切に業績予想の修正を行う予定です。

(※)詳しくは決算動画を御覧ください。

2025年3月期 見込み

来年度の見込みを説明します。昨年度までは地政学的リスク、新型コロナ感染症の影響による販売活動への制限がありました。また、MD8000を主軸とした提案において 性能面、価格面での制約から各地域での新規顧客の開拓が非常に困難な状況となっていました。

しかしながら、本年度から販売活動への制約が解除されたことと、新製品Xscendを主軸とした 提案活動が可能となったことからXscendの提案活動をヨーロッパを含め世界各国で進めており 、その一部を本年度に売り上げを予定しています。

来年度はこのXscendの売上比率を50%にまで引き上げることにより全社売上高を大きく伸ばし、一方で経費の最適化を進め、研究開発費を減少させることにより、営業利益の黒字化を達成できる見込みです。

具体的には、来年度は売上高42億円、売上総利益24億4千万円と大きく伸ばす反面、新製品の開発は一段落し、販売費については売上高伸び率の30%の増加にとどめることで、営業利益を2億9千万円の黒字を計画しております。

決算説明会動画ページリンク:https://www.net-presentations.com/6659/20231026/meif8wi/

IRページリンク:https://jp.medialinks.com/investor-relations/