将来の相続税対策として、「暦年課税」による生前贈与を検討している人も多いのではないでしょうか。

暦年課税とは、1年間(1月1日から12月31日まで)に一人の人が贈与された財産合計額のうち、110万円以下の贈与は非課税になる制度です。相続税対策として有効な手段ですが、注意点もあり理解した上で利用することが大切です。

この記事では暦年課税のメリットと注意点、贈与税の計算方法と申告方法、比較されることの多い「相続時精算課税制度」との違いについて解説します。

暦年課税とは?暦年課税の仕組み

はじめに、暦年課税とは何か、その仕組みについて解説します。

1.暦年課税とは|概要

暦年課税とは、一人の人が1月1日から12月31日までの1年間で受け取った贈与財産が110万円までのとき、非課税になる課税制度です(贈与税のこの課税されない金額上限枠を基礎控除額と呼びます)。

注意したいのは、一人が「受け取る」額の上限が110万円であって、「贈与できる」額ではないということです。

例えば、「祖父母が孫にそれぞれ110万円ずつ贈与すれば、合計220万円まで非課税」という勘違いをする人がいますが誤りです。この場合は110万円を超えた分(110万円)に贈与税がかかります。

この制度を活用することで、生前に計画的に財産を子や孫、それ以外の人へ移転できます。

財産を減らすことができるので、自分の死後を見越して相続税を節税できるよう、利用する人が多い制度です。なお、贈与を受ける人(もらう人)を「受贈者」、財産を与える人を「贈与者」といいます。

2.暦年課税の仕組み

贈与税は、贈与が行われた際に毎年の「贈与額を超える部分(基礎控除を引いた額)」に課税を行う制度です。

この制度では、毎年の贈与額に対して110万円の「基礎控除」が適用され、110万円を引いた超過分に対して課税されます。もし贈与額が基礎控除の枠内(110万円以下の額)であれば、贈与税は課税されず、申告する必要もありません。

またこれは毎年計算し直されるため、何年も贈与して結果的に贈与した合計額が大きく増えても問題ありません(ただしやり方によっては一括贈与とみなされ、後になって課税対象となるケースもあります。後述の注意点を参照)。

つまり、「相続税対策としての暦年課税の活用」とは、贈与者が贈与税の仕組みを利用して、「毎年コツコツと110万円以下を受贈者に渡し、財産を移動させていくことで、相続税のかかる財産を自分が生きているうちに減らしていく」やり方を指しています。

暦年課税制度は利用対象者に制限はないため、贈与者は誰にでも贈与できます。相続人である配偶者や子どもはもちろん、相続人ではない人(子の配偶者や孫なども含む)への贈与でも問題なく、控除枠内であれば課税されないことも変わりません。さらに、回数にも制限がありません。

参考:国税庁

確定申告書等作成コーナー 暦年課税

No.4408「贈与税の計算と税率(暦年課税)」

2.暦年課税を使った贈与税の計算方法

暦年課税における贈与税は、毎年の贈与額から110万円の基礎控除を差し引いた金額に対して贈与税率を適用して計算します。

基礎控除を超える部分が課税対象となり、その金額に対して贈与税が計算されます。具体的には、贈与税率(10%〜55%)を超過分に適用し、課税される金額を算出します。

基本的な贈与税の計算方法は以下の通りです。

1.年間で贈与した合計金額から基礎控除額(110万円)を差し引く。

2.差引額に対して累進課税を適用して贈与税を計算する。

(例)1年間に孫に200万円を贈与した場合の贈与税の計算

200万円 - 110万円 = 90万円

90万円に対して該当の累進課税税率(200万円以下なので10%)を適用、贈与税を計算

90万円 × 10% = 9万円

3.控除額を引く。

※上記の例では基礎控除を引いた金額が200万円以下の贈与なので控除無し。この控除は基礎控除とは別。下記の表参照。

累進課税とは、贈与された額の範囲によって税率が変わるものです。税率は、贈与額によって決まっています。

速算表(一般贈与財産用)】

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | − |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

【速算表(特例贈与財産用)】

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | − |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

暦年課税のメリットとデメリット

基礎控除額より多い額の贈与を受けた場合は、贈与税を支払うことになります。

その場合、暦年課税と相続時精算課税、どちらかで支払います。ここでは暦年課税を使う場合のメリットとデメリットを解説します。

暦年課税を利用して贈与を行うメリット

暦年課税を利用して贈与を行うメリットは以下の通りです。

【メリット1】年間110万円までは基礎控除枠内のため課税されない

従来は精算時課税制度と比較してメリットとされた点です。贈与税の基礎控除は110万円までのため、110万円以下の額を毎年贈与している場合、課税されません。

ただし2024年1月1日以降(経過措置あり)は、生前贈与加算が贈与人の死亡3年前~7年前までとなり、ここに該当した贈与財産は110万円以下の基礎控除額以下でも相続財産として扱われるため、贈与税と相続税を計算し比較する場合は注意が必要です(生前贈与加算は相続人が対象)。

【メリット2】何度でも贈与が可能

暦年贈与は回数制限がありません。何回贈与しても問題はありません。ただし精算時課税制度も回数制限はないため、比較して大きなメリットというわけではありません。

ただ、相続が1回きりと考えると、生前に自分の資産を渡して資産額をコントロールできる贈与の制度を、毎年非課税で使える暦年課税制度はメリットといえるでしょう。

暦年課税のデメリット

続いては暦年課税のデメリットを解説します。

【デメリット1】多額の贈与には向いていない

贈与を非課税で行うため暦年課税を使う場合、非課税枠は毎年110万円以下になります。非課税枠を超えた金額を贈与した場合は、受贈者が金額に応じた贈与税を納めます。

この税率は、相続税と比較すると同じ金額でもかなり高く、例えば贈与額が1,000万円を超えると40%以上になってしまいます(相続税では、1,000万円超では15%がスタートの税率です)。

一方、相続時精算課税制度の場合、税率は一律20%です。また相続が発生した際には、贈与時の時価が適用となります。暦年課税は、非課税枠を超えた場合に対する税率は精算時課税よりも高いため多額の贈与には向いていないといえます。

大きな金額を一度に贈与したい人や財産が非常に多い人、現在の時価よりも相続時に時価が上がっていそうな人は、暦年課税による贈与は向いていないかもしれません。

【デメリット2】暦年課税を行うと、その都度申告が必要

暦年課税を行い、その金額が基礎控除額の110万円を超えた金額がある場合は、受贈者(もらった人)は毎年、申告が必要です。

そのため贈与者(お金を渡す人)が暦年課税を使って資産の移動を考えるならば、受贈者に負担をかけないよう、110万円以下の金額をコツコツ贈与する方が望ましいでしょう。

暦年課税を利用する場合の注意点4つ

暦年課税を利用して贈与を行う場合の注意点について解説します。

1.贈与後の通帳管理は受贈者に任せなければならない

暦年課税を利用する場合、贈与する資金を入れている通帳管理は受贈者に任せなければなりません。

例えば祖父が孫の名前の通帳に毎年100万円振り込んでいたけれどその通帳の存在を孫は知らなかった場合、名義預金とみなされ贈与と認められない可能性が高くなります。

2.計画的贈与とみなされないよう注意する

毎年「定期的な」「同一金額の」贈与を行っていると税務署から計画的贈与とみなされ、贈与者が死亡した後、課税されるおそれがあります。暦年課税では毎年贈与を行う場合、定期的な一定金額の贈与は避けるべきです。

3.贈与を行っている証拠を残さなければならない

暦年課税を利用する場合、贈与を行っていることの内容を証拠として、長期間残すことが重要です。

不定期かつ金額が異なる贈与を行うことが望ましいですが、これの証拠を残すため、現金手渡しではなく口座への振り込みを利用し、受贈者はその通帳をきちんと保管することが大切です。

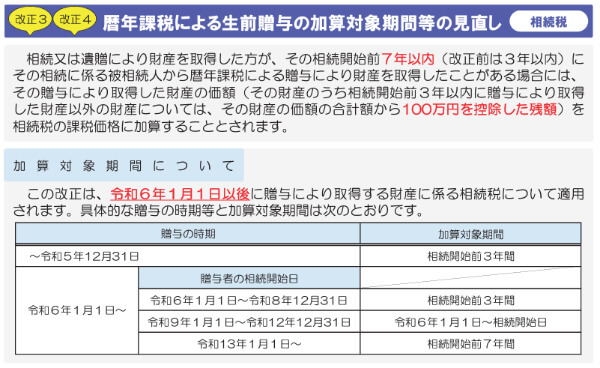

4.受贈者が相続人の場合、相続開始3年以内の生前贈与は無効になることを共有

暦年課税を利用する場合、相続開始3年以内の生前贈与は無効になる可能性があります。これを「3年以内贈与財産の加算」といいます。

生前贈与を行っている人(贈与者)がこのことを受贈者と共有し、注意する必要があります。制度改正により今後は経過措置をとりつつ最長7年までになります。

「相続開始前」とは被相続人となった贈与者が死亡する前(厳密には「相続開始日」は被相続人が死亡した日)を指し、仮に7年前まで遡るとなるとかなり長い期間になります。

例えば、毎年暦年課税制度を使って90万円~110万円を7年贈与していたとすると、合計で700万円程度にはなるでしょう。

その金額が、贈与者死亡と同時に相続財産に加算されてしまうので、相続税の対策として慎重に考慮する必要があります。

なお、この生前贈与加算は、贈与者の「相続人」に対しての贈与に適用されます。そのため、例えば子の配偶者や孫は法定相続人ではないため、通常、適用されません。

よって、例えば孫に毎年贈与を贈与税のかからない金額の範囲で行っていた場合は、孫は相続人ではないため相続税はかからず、孫への贈与財産は相続財産として扱いません。

しかし孫に対しての贈与についても注意が必要です。孫を養子にしていた場合は法定相続人となるため生前贈与加算は適用されます。

また養子にしていなくても、生命保険の受取人など(みなし相続人)に指定していた場合も同じく生前贈与加算の対象となります。

上記以外にも、暦年課税制度を利用した「贈与税のかからない贈与」を正しく行っていたつもりで、実際は必要な要件を満たさないままだった……という場合は、税務署に「不適切な贈与である」「計画的贈与(最初から多額の資金を相手に贈与する予定だった)である」などとみなされてしまい、後から課税されるケースもあります。

暦年課税を利用した相続税対策は、しっかりとルールを確認してから行う必要があります。

「自分の暦年課税を使った贈与のやり方が合っているのか、間違っているのかわからない」という場合は、税理士など贈与税に詳しい専門家に相談することをおすすめします。

相続時精算課税制度とは?暦年課税制度との比較

相続時精算課税とは、暦年課税とは異なり、生前に贈与した財産を相続税の計算時に加算する制度です。ここでは相続時精算課税制度について、暦年課税と比較して解説します。

暦年課税と相続時精算課税の違いを表で解説

暦年課税制度と相続時精算課税制度の違いをまとめると、以下のようになります。

なお赤文字は令和6年1月1日施行された改正制度で変更があった箇所です。

| 項目 | 暦年課税 | 相続時精算課税制度 |

|---|---|---|

| 贈与者(財産を与える側)になれる条件 | 誰でも贈与者になれる | 贈与をした年の1月1日において60歳以上である者(受贈者から見た直系尊属。父母、祖父母など) |

| 受贈者(財産をもらう側)になれる人 | 誰でも受贈者になれる。贈与者との血縁関係などは問わない | 贈与を受けた年の1月1日において18歳以上の(贈与時において贈与者の直系卑属である)推定相続人又は孫 ※直系卑属=自分より後の世代に属する血族のうち直系となるもの。子、孫、ひ孫など。配偶者は含まない。また直系でない甥・姪なども含まない |

| 非課税枠(非課税限度額。基礎控除額の上限) | 受贈者一人あたり年間 合計110万円 | 贈与を行う人一人につき、相続開始するまで原則2,500万円 |

| 非課税枠を超えた場合に課税される額の計算式と税率 | (贈与額−110万円)×金額ごとの累進課税(10〜55%) ※税率については別表参照 |

(贈与額−110万円*−2,500万円)×20%(一律) |

| 贈与税の申告を行う金額 | 110万円を超えたら申告する(110万円までは申告不要。ただしケースによっては必要になることもある。記事の「注意点」参照) | 金額に関わらず、申告は必要。非課税枠内で贈与税がかからない場合でも贈与税申告書+相続時精算課税選択届書を提出しなければならない |

| 贈与者(財産を渡していた人)が死亡した場合、相続税はかかるかどうか | 原則として、この制度で適正に贈与された財産は相続財産に加算する必要はない ただし、生前贈与加算の対象者については相続開始前3年以内(令和13年*からは7年以内。令和6年1月1日より経過措置あり)に贈与された財産は相続財産に加算される |

この制度を適用した贈与財産は、「110万円の基礎控除を除き全て」「贈与時の価格で」相続財産に加算する ※仮に贈与時の価額より相続時の価額が大きく上昇していたとしても、相続財産として加算される額は贈与が行われたときの価額となる |

| 回数制限・贈与する財産の種類や金額の制限 | 回数制限無し(毎年行える) 贈与財産の種類、金額に制限無し |

回数制限無し(毎年行える) 贈与財産の種類、金額に制限無し |

| 相続時精算課税制度との関係 | 相続時精算課税を選択してしまうと、この制度は二度と使用できない | いったんこの制度を選択すると、暦年課税には戻せない。相続時まで継続しなければならない |

| 無効になる条件など | ・「毎年同じ日、同じ金額」など明らかに相続税対策とわかる手法で贈与を繰り返していた場合は、相続発生時に税務署判断で相続財産として扱われることがある ・生前贈与加算の対象者が受贈者の場合は、該当する贈与額は相続額に加算される(従来:3年前。*2024年(令和6年)1月1日施行の制度変更により、7年前。ただし経過措置あり、7年適用になるのは令和13年1月1日より) |

直系卑属以外への贈与が発覚した場合など(ケースによる) |

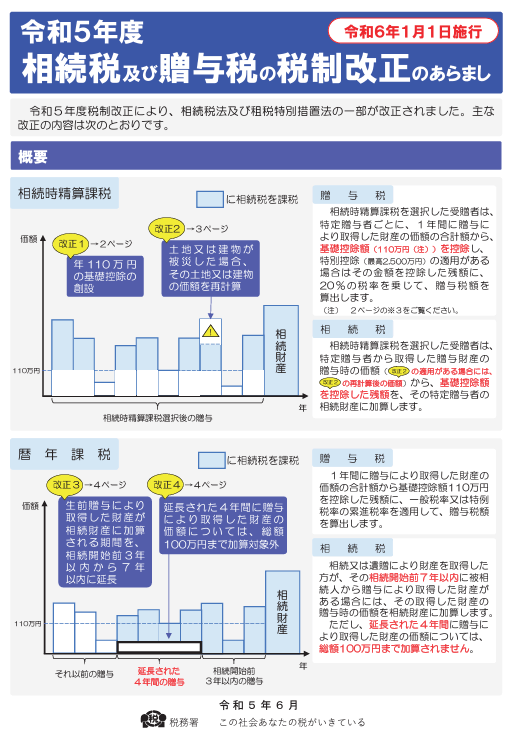

【図1】相続税・贈与税の制度改正内容

【図2】生前贈与加算の制度改正内容

相続時精算課税制度の特徴3つ

続いては相続時精算課税制度の特徴を解説いたします。

相続時精算課税を選択すると暦年課税には二度と戻せない

この制度を一度使うと、暦年課税制度での贈与税支払いは二度と使えません。選択のタイミングが重要となります。

高額な贈与が可能

暦年課税とは異なり、年間110万円の非課税枠に制限されません。

複雑な制度のため専門家に相談したほうがリスクは少ない

暦年課税よりも複雑な制度であり、専門家の知識が必要となる場合があります。

暦年課税をおすすめしたい人

上記のメリット・デメリットや注意点、相続時精算課税との違いから、贈与を行う場合に暦年課税の活用が向いている人をまとめると、以下のようになります。

1.相続税を節税したい人

相続税の節税を考えており、かつ、贈与税もできれば発生させずに済ませたい人(贈与税における、毎年110万円以下の基礎控除枠を利用したい人)は、暦年課税の基礎控除枠内での贈与を行うことで、受贈者の納税負担を増やすことなく相続税を節税できます。

2.贈与対象者(受贈者)が多い人

暦年課税では非課税で贈与を行おうとすると、少ない金額をこまめに渡すことになります。

資産が多く、できるだけ相続発生前に減らしておきたい人は、贈与対象者が多い方が適しているといえるでしょう。なお、誰が受贈者になっても問題ありません。

3.長期的にコツコツ資産移動するのが苦にならない人

暦年課税を非課税で行う場合、毎年110万円以下の資産移動を長期的に行うことになります。

また「毎年毎月同一日に同一金額」などをしてしまうと、「計画的贈与」とみなされ追徴課税が発生するおそれがあります。

そのため、日付や金額を変え、誰にいつどれくらい贈与したか、贈与契約書などを作成しつつ記録をとり、こまめに作業することが苦にならない人に適しているといえるでしょう。

4.孫(法定相続人やみなし相続人ではない)に資産を非課税で渡したい人

贈与者が祖父母の場合、孫は法定相続人ではないため、贈与者が死亡したときも相続人にはなりません。そのため3年以内加算の対象にもなりません。孫に生きているうちに財産を渡しておきたい人には適した方法といえます。

まとめ

この記事では贈与税における暦年課税とはどのような制度・仕組みなのか、暦年課税と精算時課税の違い、暦年課税のメリット・デメリットと、この課税方法を使うのに向いている人について解説しました。

暦年課税は贈与に対する課税制度の一つであり、110万円の基礎控除が適用されるため、相続税対策などに活用されています。

しかし細かい注意点も多く、制度の仕組みや注意点を理解した上で利用することが大切です。

暦年課税と精算時課税、どちらの制度を選ぶかは個々の状況によって異なります。できれば贈与税に詳しい専門家に相談することをおすすめします。

(提供:ACNコラム)