この記事は2024年4月19日に「きんざいOnline:週刊金融財政事情」で公開された「利下げへの転換予想は、CPI上振れで9月に先送り」を一部編集し、転載したものです。

3月19、20日に開催された米連邦公開市場委員会(FOMC)では、政策金利であるフェデラル・ファンド(FF)レートの誘導目標が5.25~5.50%で据え置かれた。これで政策金利据え置きは5会合連続となる。米連邦準備制度理事会(FRB)の目標であるインフレ率2%にはまだ距離があるため、広く予想されていたとおりの結果となった。

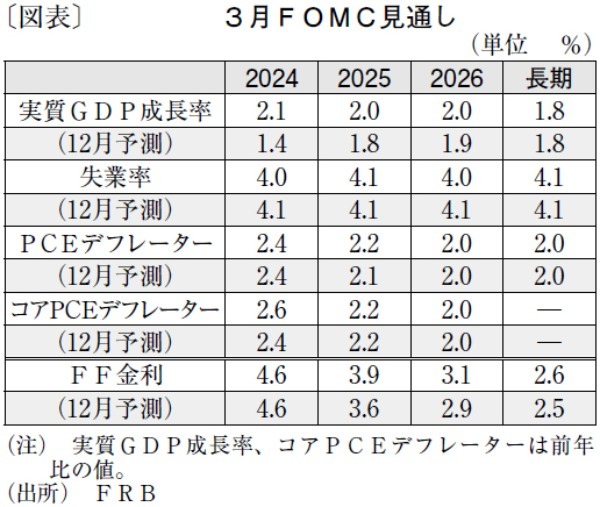

同時に新たな経済見通しも公表された(図表)。実質GDP成長率見通しは、予測対象期間である2024年から26年にかけて上方修正となった。物価見通し(コアPCEデフレーター)は、1月と2月の消費者物価指数(CPI)の結果が市場予想を上回ったことなどを受け、24年が前年比2.4%から同2.6%へと上方修正された。ただし、25年(同2.2%)、26年(同2.0%)に変更はなく、インフレ率が2%に向かって徐々に低下していくというシナリオは維持されている。

FOMC後の記者会見でパウエル議長は、1月と2月のCPIについて「1月の物価指標は季節調整の影響もあり、やや高めに出た。2月はそれほど高い数字ではなかった」との認識を示した。もっとも、4月10日に公表された議事要旨を見ると、少数(few)の参加者が「残存季節性が年初のインフレ率に影響を与えた可能性がある」と指摘した。一方、それを上回る一部(some)の参加者が「最近のインフレ率の上昇は比較的広範囲にわたるものであり、単なる統計異常として無視すべきではない」としている。パウエル議長の物価に対する評価は、必ずしもFOMC参加メンバーの多数派の意見ではない可能性が示唆される。

議事要旨と同日に公表された3月のCPIは、総合ベースで前年比3.5%、エネルギーと食品を除いたコアベースで同3.8%と、いずれも市場予想を上回った。内訳では、FRBが最も重視している家賃を除くサービスが同4.8%と、昨年4月以来の高い伸びとなったのが目を引く。

中身を見る限り、1月、2月の結果を季節調整の影響と退けるのは難しい。FRBのウォラー理事は3月27日の講演で「利下げを開始するのに十分な自信を得るまでに、少なくとも数カ月分のインフレ改善を見たい」と述べたが、3月のCPIは十分な自信をもたらす結果とはならなかった。

6月のFOMCまでに、CPIとPCEがあと2回ずつ発表されるが、利下げのハードルは高まっている。労働市場では、相対的に賃金が低い移民やパートタイムの増加が就業者数増につながっていることなどから、時間当たり賃金の前年比伸び率は鈍化傾向が続いている。しかし、求人件数は下げ止まりの兆しがあり、労働需給の緩和ペースは今後、緩やかになるとみられる。

こうした点を踏まえ、当研究所は最初の利下げが実施される時期の予想を従来の6月から9月へと先送りする。

明治安田総合研究所 エコノミスト/前田 和孝

週刊金融財政事情 2024年4月23日号