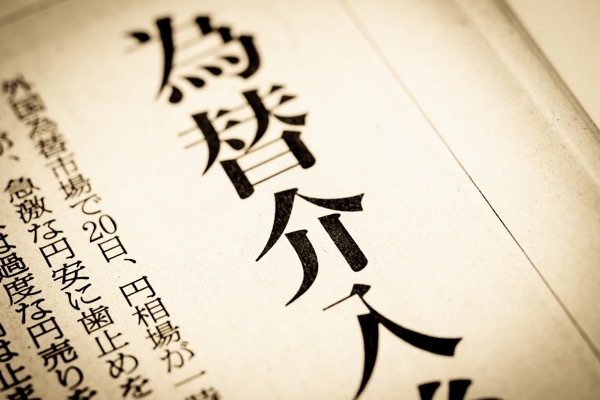

この記事は2024年5月31日に「The Finance」で公開された「為替介入の仕組みを解説!過去の介入事例と将来展望」を一部編集し、転載したものです。

本記事では、為替介入の基本的な仕組みについて、為替介入の歴史・過去の事例にも触れながら今後の展望まで解説します。

為替介入とは?

為替介入とは、一国の中央銀行や金融当局が、自国通貨の価値を安定させるために外国為替市場に介入し、自国通貨の売買を行うことを指します。これは、過度な通貨の価値変動を防ぎ、経済の安定を図るための重要な政策手段の一つとされています。

具体的には、自国通貨が過度に高騰している場合は、市場に自国通貨を供給(売る)することで価値を抑制し、逆に自国通貨が過度に安い場合は、市場から自国通貨を買い上げることで価値を上昇させます。

為替介入の基本的な仕組み

為替介入は中央銀行が自国通貨を売買することで、その価値に影響を与えます。

自国通貨が急激に上昇または下落し、それが経済に悪影響を及ぼすと予想される時には、中央銀行が市場に介入することで、通貨の価値をより適切な水準に戻そうとします。

1.売りオペレーション

中央銀行が外国為替市場で自国通貨を売ることによって通貨の供給を増やし、通貨の価値を下げる。

2.買いオペレーション

中央銀行が外国為替市場で自国通貨を買うことによって通貨の供給を減らし、通貨の価値を上げる。

どちらの方法を選択するかは、その時の為替レートや経済状況によって決まります。

為替介入の目的

為替介入が行われる主な目的は、国内の経済状況を安定させることです。自国通貨の価値が急激に変動した場合、それによって生じる経済的な混乱を防ぐために為替介入が行われます。

また、国内の産業を守るためにも為替介入が行われることがあります。例えば、自国通貨が急激に上昇してしまうと、輸出産業が大きな打撃を受ける可能性があります。その際に通貨価値を下げるため、売りオペレーションが行われます。

さらに、為替介入は、インフレーション防止というマクロ経済政策の一環として行われることもあります。通貨価値が下落するとインフレーションが進行しやすくなるため、それを防ぐためにも為替介入が有効な手段となるのです。

このように、為替介入は通貨の需給バランスを調整することで、金利の上昇や下降を導くことが可能となります。国内経済の安定化を図るための重要な政策手段であり、その目的は多岐にわたります。

為替介入のリスク

為替介入は、一見すると通貨価値を安定させる強力な手段のように思えますが、それにはリスクが伴います。

まず、為替介入は通常、大規模な資金を必要とします。中央銀行が市場に介入するためには、大量の外国通貨を購入し、それを国内通貨に交換する必要があります。これにより、国の外貨準備が減少し、将来的な金融危機に対する防衛力が弱まる可能性があります。

また、為替介入が成功すれば市場の信頼を得ることができますが、失敗するとその逆の結果を招く可能性もあります。市場参加者が中央銀行の介入を信じない場合、介入の効果は一時的で短命に終わり、最終的には通貨価値の更なる不安定化を引き起こすことがあります。

さらに、為替介入は通常、単一国家の中央銀行によって行われますが、その行動はグローバルな金融市場に影響を与えます。したがって、他国からの批判や反発を招く可能性もあり、国際的な緊張を引き起こす可能性もあります。

以上のように、為替介入は一見すると経済を安定させる有効な手段に見えますが、その実施には慎重な判断と戦略が必要です。

為替介入の歴史

円安を目指す為替介入の事例

為替介入の中でも特に、円安を目指す介入は日本経済において重要な役割を果たしてきました。円安介入がどのように行われ、どのような影響を及ぼしたのかを過去の経済産業省や日本銀行が円安を目指して為替介入を行った事例を中心に紹介します。

一例として、2003年から2004年にかけての日本の為替介入が挙げられます。当時の日本経済はデフレーションに苦しんでおり、円高が進むとそれがさらに悪化するという危機感から、積極的な為替介入が行われました。その結果、一時的には円安が進み、経済の回復につながりました。しかし、この介入による円安の影響は一時的なものに留まり、経済全体のデフレーション脱却には繋がらなかったというのが広く認識されています。

また、2011年には東日本大震災が発生し、その後の円高進行を防ぐためにG7が共同で為替介入を実施しました。これは、為替市場の混乱を防ぐとともに、日本経済の安定を目指したもので、円高を一時的に抑制する効果がありました。2011年の東日本大震災後のG7による共同介入は、為替介入が国際協調によって行われる場合もあることを示しています。この事例では、各国が協力して日本経済の安定化に努め、為替市場の混乱を防ぐために行われました。この介入により、円高進行は一時的に抑制され、日本経済への打撃を緩和することができました。

これらの事例を通じて、為替介入の効果は一時的なものであり、根本的な経済問題の解決には経済政策全体の整備や改革が必要であることが理解できます。また、国際協調による介入が有効である場合もあるという点も注目すべきです。為替介入の歴史は、経済状況や市場環境に応じて手法や規模が変わりつつも、その目的は常に国内経済の安定化と貿易競争力の維持にあるということを忘れてはなりません。

為替介入の今後の展望

日本の為替介入に対する期待と課題

為替介入は国内経済の安定化を図るための手段として期待されています。円高防止やインフレーション抑制といった短期的な効果が見込まれます。

また、中長期的には経済的な恩恵を受けることで国内企業の競争力強化や雇用創出に対する期待もあります。しかし、一方で、為替介入が頻繁に行われると国際的な通貨戦争や市場の混乱を引き起こす可能性があるというリスクも無視できません。さらに、日本の為替介入が国際社会から批判を受ける場合もあり、その対応も重要な課題となっています。為替介入がもたらす経済や市場への影響は大きく、その適切な実施と管理が求められています。

実際に2024年5月23日、アメリカのイエレン財務長官は、為替介入について「日常的に使われる手段ではない」と見解を述べました。「介入は極めてまれであるべきだ」とする立場も改めて表明し、あくまで例外的な手段であることを強調しました。

為替介入は慎重に行わなければいけません。今後の為替介入の展望を考える上で、為替介入の役割とリスクを正確に理解し、適切な情報を日々収集することが必要となります。