ローン返済額の金利(借入金利子)は経費

ローンにおける金利(借入金利子)部分については経費となります。ローンの借入額(元金)については経費となりません。

例えば、月々の返済額が10万円で、元本返済額が6万円、金利部分は4万円の場合、経費として計上できるのは、金利部分の4万円となります。

ただし、不動産投資の利益が出ずマイナスになった場合には、計上できなくなる制限があります。詳しくは後述します。

ローン返済額の金利(借入金利子)のタイプによって異なる

経費計上する際に、毎月エクセル等にその都度記入していれば確定申告の際にも申告までの準備がスムーズですが、1年分をまとめてやろうとした場合、あらかじめ自分の金利はどのタイプだったのかを把握しておくことは大切です。

変動金利

変動金利とは文字通り、設定した金利が変動する金利のことです。

固定金利

固定金利とは、定められた期間、固定の金利を支払い続ける金利のことです。

また、返済方法にも種類があります。

返済方法は元利均等返済と元金均等返済がある

ローンの返済方式では、主に返済金額が一定の「元利均等返済」と、返済金額のうち元金部分が一定となる「元金均等返済」の2つの返済方法があります。

元利均等返済

「元利均等返済」方式の場合、月々の返済額は同一です。しかしその返済金額の中で、元金と利息の割合は返済時期によって変わっていきます。返済初期は、利息の割合が大きくなります。そのため返済が進むにつれて、経費に計上する利息が少なくなっていきます。

元金均等返済

「元金均等返済」方式は、元金の金額が一定で、返済額自体は返済時期によって変わっていきます。返済初期は、返済金額が大きくなります。元金が一定なので、元金の減少が元利均等返済方式より早く、借入期間が同じだった場合、総返済額は元利均等返済より少なくなります。経費に計上する利息の金額が少ないということになります。

ローン返済額の金利(借入金利子)が経費とならない場合

ローン返済額の金利(借入金利子)はいつでも経費にできるかというと、そうはならない場合があります。不動産経営自体で利益が出ず赤字になった、つまり不動産所得がマイナスになった場合には、金利(借入金利子)の扱いに注意が必要となります。

不動産所得が赤字

不動産投資ローンは、土地と建物の購入に対する借入れです。不動産所得が赤字だった場合、借入金のうち土地に関係する部分の利息は、経費として計上できないというルールになっています。

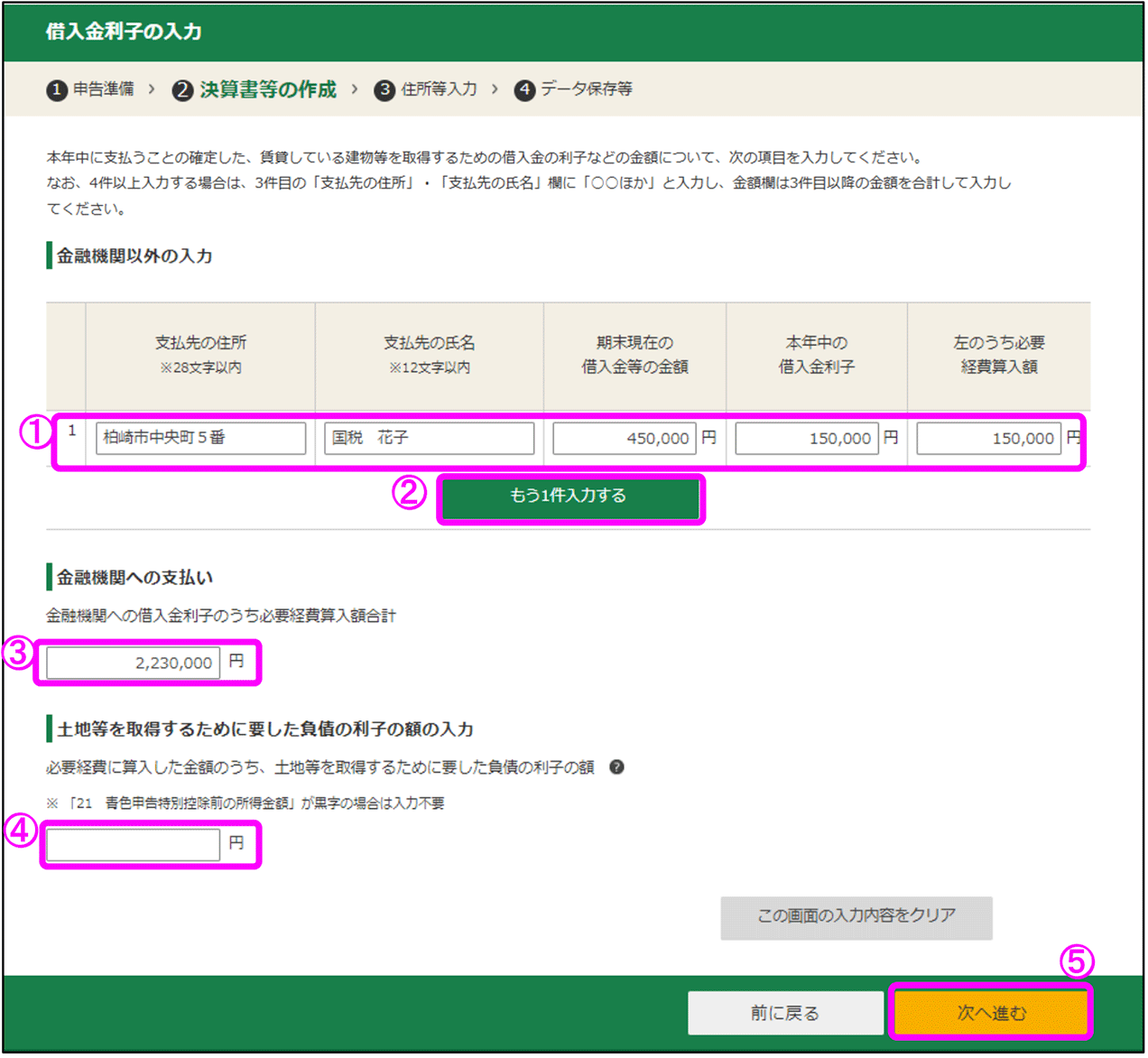

この場合は、ローンの返済額に占める利息の金額から、土地に関する利息の割合分を割り出す必要があります。割り出した金額は、確定申告の青色申告決算書の「土地等を取得するために要した負債の利子の額の入力」の項目に記入する必要があります(下の図の4の囲み)。

引用:決算書作成(青色申告)編 4.2 借入金利子の入力|国税庁 確定申告書等作成コーナー(ご利用ガイド>入力例>青色申告決算書・収支内訳書作成コーナー) (画像=「RENOSY マガジン」より引用)

(画像=「RENOSY マガジン」より引用)

土地にかかる利息の計算方法

土地と建物を一括取得した場合、ローンの借入金を土地と建物にわけ、借入金に対する土地の割合を出します。

利子×(当初借入金額-建物代)÷当初借入金額=土地にかかった利子

物件の購入に自己資金をつかっている場合には、自己資金分は土地代の取得にかかったと考え、土地代の取得にあてます。そして残りの土地代金と建物代金を借入金で資金調達するとします。このように考えるため、上記計算式では借入金から建物代金をマイナスします。残りの部分が土地の取得にかかった借入金となります。

物件の購入費用の全額を金融機関から借入れをするフルローンであれば、土地代金と建物代金の比で計算しても結果は同じです。

年間の利子を上記の式に当てはめて、土地にかかった利子を割り出します。

金利(借入金利子)は経費にできる

不動産投資は、購入に不動産投資ローンをつかって金融機関から借り入れをした場合は、金利部分は経費にできます。しかし、不動産投資で赤字になった場合には制限がかかります。

この記事を書いた人

この記事を監修した人

税理士法人 スバル合同会計