不動産投資に興味があるものの、具体的にどのようなメリットやデメリット(リスク)があるのかわからないと、お困りの方もいるのではないでしょうか。

本コラムでは、不動産投資の主なメリットとデメリット(リスク)について具体例を交えてわかりやすく解説します。また、不動産投資のリスクを軽減する方法や年齢別の投資手法についても解説しますので、不動産投資を始める前にぜひ参考にしてください。

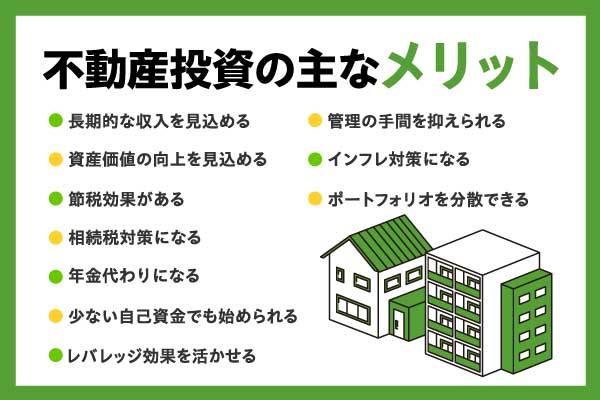

不動産投資の主なメリット

まずは不動産投資の主なメリットをご紹介します。ここではメリットを10個に分けました

が、不動産投資によって得られるメリットは複合的なため、どれか一つのメリットに注目するのではなく、総合的に判断しましょう。

【不動産投資の主なメリット】

・長期的な収入を見込める

・資産価値の向上を見込める

・節税効果がある

・相続税対策になる

・年金代わりになる

・少ない自己資金でも始められる

・レバレッジ効果を活かせる

・管理の手間を抑えられる

・インフレ対策になる

・ポートフォリオを分散できる

長期的な収入を見込める

不動産投資は賃貸物件を所有することにより、毎月の家賃を賃貸収入として見込めることが大きな魅力です。

ただし、入居者がいなければ賃貸収入を得られないため、賃貸需要を見込める適切な物件選びと購入後の管理が不可欠になります。間取りや構造、立地条件、入居者の選定など、様々な要因が賃料収入の安定性に影響を与えるため、適宜シミュレーションを行い、専門家に相談するなど事前に知識を身に付けることが重要です。

資産価値の向上を見込める

不動産投資のメリットとして、資産価値の向上を期待できる点が挙げられます。特に、立地条件が良い、再開発が進行中の地域にある物件などは、将来的に資産価値が向上する可能性が高まります。

物件を購入したあとは、定期的なメンテナンスや、時代のニーズに合わせた改修を適宜行い、物件の価値を維持・向上させる工夫をすることも大切です。

節税効果がある

不動産投資には節税効果もあります。これは、確定申告によって不動産投資の収入から経費を差し引いた不動産所得を給与所得などの他所得と損益通算できるためです。

例えば、不動産投資の所得がマイナスとなれば課税所得が減り、給与天引きにより支払った所得税から支払超過となった分が還付されます。また、次年度の住民税も軽減されることとなります。

不動産投資の経費には、主に物件の購入費用や管理費・修繕費、減価償却費、ローンの利息、損害保険料、租税公課などが含まれます。

【関連記事】不動産投資で節税できる仕組みとは?リスクや低減策を解説!

相続税対策になる

相続税が計算される際、現金や株式などは時価で計算されますが、不動産は一般的に時価の70%~80%程度で計算されます。例えば5,000万円で購入した不動産は、3,500万円ほどの財産と評価されます。そのため不動産投資は相続税対策としても有効といえます。

そのほか「小規模宅地等の特例」などを用いることで、さらに相続税の負担を軽減することも可能です。なお、相続税は現金で納付する必要があることにも注意しましょう。

【関連記事】相続税対策として不動産投資が有効な3つの理由

年金代わりになる

不動産投資は、多くの人が融資を利用して投資用物件を購入しますが、ローンを完済した後は返済負担がなくなり、家賃収入を得られることから、年金代わりとして活用する人もいます。

ただし、ローン完済後も修繕費用や固定資産税など様々な費用がかかります。また、物件の築年数が古くなれば、後述する「空室リスク」も高まるため、必要に応じてリフォームや設備交換などの対策を行っていくことも重要です。

少ない自己資金でも始められる

不動産投資の魅力として、比較的少額の自己資金でも始められるという点があります。

不動産投資を行う際、物件価格の全額を必ずしも自己資金で賄う必要はありません。不動産投資ローンを活用することで、物件価格の10%〜20%ほどの自己資金があれば不動産投資を始めることができます。

また、地方の小規模アパートや区分所有のワンルームマンション、駐車場投資など、立地や物件の種類によっては、さらに少額の自己資金で始められるケースもあります。

レバレッジ効果を活かせる

不動産投資の特徴の一つは、レバレッジ効果を活用できる点です。レバレッジとは「てこ」を意味し、少額の自己資金でもローンを利用することで投資効率を上げ、より収益性を高めることができます。

少ない自己資金でもローンを利用し、比較的大規模な物件を購入したり、複数の物件を購入したりすることで、より大きなキャッシュフローを期待できます。

例えば、利回り5%、物件価格1,000万円の物件を自己資金1,000万円で購入した場合、年間収入は50万円なのに対して、同じ利回り5%で物件価格5,000万円の物件を、4,000万円のローンを利用して自己資金1,000万円で購入した場合、年間収入は250万円になります。ローンの返済額は含んでいないため、実際の手残りは250万円よりも少なくなりますが、同じ自己資金1,000万円でもローンを利用することによって、より大きな収益を実現できることがわかります。

もっとも、ローンを組んだ際の金利が高い場合や物件利回りが低い場合などレバレッジ効果が活かせない場合もあるので注意しましょう。

管理の手間を抑えられる

物件の管理や運営は、建物管理会社や賃貸管理会社に委託することで、投資家自身の管理負担を抑えることもできます。遠方の物件を所有している場合や複数物件を保有している場合でも、管理を委託することで効率的な運営が可能です。

適切な建物管理会社や賃貸管理会社に管理業務を委託すれば、物件価値の下落や空室・家賃滞納といったリスクの軽減にもつながるため、特に不動産投資がはじめての場合などは専門会社の力を借りることも検討しましょう。

物件の管理・運営を専門会社に委託することで、おおむね賃料収入の5%から10%ほどの費用が発生しますが、その費用も想定した上で長期収支をシミュレーションしておくことが必要です。

インフレ対策になる

不動産投資がインフレ対策として機能する点もメリットです。一般的に、物価が上昇するインフレの局面では賃料や物件価値も上昇する傾向にあるため、実質的な資産価値を維持できます。

【関連記事】不動産投資はインフレ対策になる?3つの理由や不動産とインフレの関係性を解説

ポートフォリオを分散できる

不動産投資は他の資産(株式・債券・ゴールドなど)とは異なるリスク構造をもち、長期的・安定的な収益をもたらすことから、投資ポートフォリオの分散やリスク分散にも役立ちます。

例えば、異なるエリア・物件タイプ・投資規模に分散して投資することで、ポートフォリオを分散しながら自然災害リスクも軽減できます。

不動産投資に潜むデメリット(リスク)

不動産投資にはさまざまなメリットがある一方で、デメリット(リスク)が存在します。ここでは9個に分けて不動産投資のリスクと対策について簡単に紹介します。より詳細なリスクの内容・対策については下記の記事で詳しく紹介していますので、参考にしてください。

【関連記事】不動産投資のリスクとは?9つのリスクとその対策

【不動産投資に潜むデメリット(リスク)】

・空室リスク

・家賃滞納リスク

・家賃下落リスク

・事件事故リスク

・修繕リスク

・物件価格変動リスク

・金利上昇リスク

・災害リスク

・法的・財務的リスク

空室リスク

不動産投資における空室リスクは、収益を左右する大きな課題です。空室が発生すると家賃収入が途絶える一方で、管理費や修繕積立金、ローン返済などの費用は継続して発生するため収支が悪化します。

リスクを抑える主な対策として、まず何よりも賃貸需要が高いエリアの物件を選ぶことが重要です。

さらに、入居者募集に強い賃貸管理会社を選ぶことで効率的に空室を埋めることができます。管理会社の選定にあたっては募集力や実績をしっかりと確認しましょう。

家賃滞納リスク

家賃滞納リスクも不動産投資の収益計画を大きく狂わせる原因になります。日本では入居者を強制的に退去させることが難しいため、滞納が長期的に起こることもあります。

このリスクに対する対処法としては、入居者募集にあたっての条件や希望などをあらかじめ賃貸管理会社との間で決めておくことが有効です。

また、入居の条件として家賃保証会社の加入を設定することで、滞納が発生した際のリスクを軽減できます。保証会社の加入により、家賃滞納時でも一定の収入を確保でき、安心して投資を行うことが可能です。

家賃下落リスク

家賃の下落リスクは、物件があるエリアの衰退や市場競争の激化、物件の経年劣化などにより発生します。このリスクを回避するためには、まず購入する際に好立地の物件を選ぶことが重要です。賃貸需要が安定しているエリアを選ぶことで、家賃の下落を防ぎやすくなります。

また、人気の設備を採用することも、家賃を維持するための有効な手段です。物件の魅力を高めるために、時代に合わせた設備や内装を取り入れるようにしましょう。

事件事故リスク

事件事故リスクとは、物件内で起きる殺人事件・自殺などが発生するリスクのことです。

これらの事件事故が発生すると、物件のクリーニングに多額の費用がかかるほか、物件自体のイメージが低下し、その後空室が続いたり売却価格が下落したりする可能性があります。

事件事故リスクをゼロにすることは難しいため、あらかじめ保険に加入しておき、万が一の損失に備えるようにしましょう。もっとも、保険でカバーできるのはあくまで原状回復費のみであり、その後の空室リスク・家賃下落リスクまで補償されるものではない点に注意が必要です。

修繕リスク

修繕リスクとは、建物内外の設備が劣化または故障し、修繕が必要になるリスクを指します。

アパートやマンションだと、エレベーターなど高額な設備の修繕が突発的に発生することもあるため、十分な資金を確保しておくことが重要です。修繕費は物件のタイプや築年数により異なりますが、特に11〜15年目や21〜25年目に大規模修繕が必要になることが一般的です。

リスク軽減策としては、修繕履歴と建物状況をチェックすることに加え、マンションであれば長期修繕計画や修繕積立金の積立額を事前に確認しておくことが重要です。

物件価格変動リスク

物件価格変動リスクとは、物件の売却価格が想定していた売却価格を下回るリスクを指します。特に、売却価格がローン残高を下回ると、ローン完済するための資金を売却価格から捻出できず、不足金を別途用意しなければなりません。

一般的に、不動産価格は築年数に応じて下落し、特に築30年を超えると価格が大幅に下がる傾向があるため、売却を考えている場合には築30年を一つの基準とするといいでしょう。

このリスクを軽減するには、定期的なメンテナンスを行い物件の価値を維持すること、そして賃貸需要が高く地価が下がりにくい好立地を選ぶことが重要です。

金利上昇リスク

金利上昇リスクは、借入期間中に、金融機関の基準金利が上昇することによって発生します。

このリスクを軽減するためには、金利の動向を見極めて対策を講じることが重要です。例えば、長期的に低金利が続くと判断すれば、変動金利を選びつつ繰り上げ返済で元本を減らすことが有効です。一方で金利上昇が予測される場合には、固定金利への借り換えを検討するのも一つの方法となります。

ただし、固定金利を選択できる金融機関は限られています。また、借り換えも検討する場合は登記費用や事務手数料など諸費用が発生するため、金利の条件だけでなく総合的に判断しましょう。

ローンの返済方式には元金均等返済と元利均等返済があり、それぞれの特性を理解して選択することが重要です。

【関連記事】不動産投資における金利上昇リスクとは?影響と対策を解説!

災害リスク

自然災害による物件の損壊は、不動産投資における大きなリスクの一つです。特に日本は地震や台風などが多発するため、災害リスクを無視することはできません。

このリスクを軽減するためには、まずハザードマップを活用し、災害リスクの少ないエリアにある物件を選定することが重要です。また、物件の耐震性や耐久性を確認し、災害に強い建物を選ぶこともリスクを減らす手段となります。

さらに、火災保険や地震保険に加入するなど、災害発生時の損害を補償できる体制を整えることも必要です。

法的・財務的リスク

不動産投資には、法的・財務的なリスクも存在し、契約や法規制に関する知識が不足している場合、思わぬトラブルに発展することがあります。

このリスクを回避するためには、最新の法規制や税金に関する情報を収集し、適切な対応を取ることが重要です。また、税金の仕組みを理解し、必要な税務処理や経費管理を正しく行うことで、余計な支出を防ぐことができます。

法的・財務的なリスクを軽減するためには、しっかりと知識を身につけておくことも重要ですが、弁護士や税理士などの専門家のアドバイスを受けることも検討しましょう。

不動産投資のリスクを軽減する方法

不動産投資には様々なリスクが存在しますが、適切な方法を用いることでそれらのリスクを軽減することができます。以下では、リスク軽減のための主要な方法について詳しく説明します。

緻密なエリア分析と市場調査を行う

不動産投資において、物件のエリア選びは最も重要なポイントとなります。緻密なエリア分析・市場調査を行うことで、空室リスクや物件価格変動リスクを抑えることが可能です。

まず、物件の立地条件や周辺の開発計画、交通アクセスを調査する必要があります。そのうえで、人口の動向や地域の経済状況なども考慮し、将来的に賃貸需要が見込めるエリアかどうか判断しましょう。

詳細なシミュレーションを行う

不動産投資には、株式などの他の投資手法と比べて収支シミュレーションを行うことが比較的容易であるという特徴があります。

シミュレーションを行う際には、金利が上昇した場合や家賃が下落した場合など、様々なリスクを想定した収支計画を立てることが重要です。

シミュレーションにより明らかになったリスクに対しては、投資計画の見直しなどを行い、リスクを最小限に抑えられる施策を検討しましょう。

信頼できるプロに相談する

不動産投資は複雑な要素が絡み合うため、専門的な知識や経験が必要です。そのため、信頼できる専門家に相談することがリスクを軽減する一つの方法となります。

特に、物件選びや運用計画においては、プロのアドバイスを受けることで、適切な投資判断を下せるようになります。また、登記や税務手続きなど、適宜士業の力を借りることも重要です。

【関連記事】不動産投資は誰に相談する?効率よく相談相手を選ぶときのポイント

不動産投資を成功させるためのポイント

不動産投資では、以下に紹介するポイントを意識しながら投資を進めることで、リスクを最小限に抑えつつ、安定した収益を得る可能性が高まります。

長期視点での投資戦略を立てる

不動産投資では短期的な変動に左右されず、長期的な視点で投資戦略を立てることが重要です。そのためにもしっかりと基礎的な知識を身に付け、必要に応じて専門家に相談しましょう。

リスクを分散できるポートフォリオを構築する

どのような投資であっても、完全にリスクをゼロにすることはできません。だからこそ、一つの物件にのみ資金を集中させるのではなく、資産を分散するようにしましょう。

例えば、複数の物件や異なる地域の不動産に投資したり、不動産以外の資産(株式や債権など)などにも分散したりすることで、ポートフォリオ全体のリスク耐性を高めることが重要です。

継続的な物件管理と計画管理を行う

物件の価値を維持し、収益性を高めるためには、継続的な物件管理と計画管理が不可欠です。

定期的なメンテナンスや修繕、賃料の見直しを行うことで、物件価値変動リスクや家賃下落リスクを軽減することが可能です。

遠方に住んでいる場合や、複数の物件を所有している場合など、自力での管理が難しい場合には、管理会社への業務委託も検討しましょう。

【年齢別】知っておきたい不動産投資のポイント

不動産投資は、投資家の年齢や人生のステージによってアプローチや注意点が異なります。ここでは年代別の不動産について簡単にまとめました。詳しくは、解説の下にあるそれぞれの関連記事も参考にしてください。

20代の不動産投資|小規模な物件から始める

20代が不動産投資を行う場合に最も課題となるのが、資金調達です。20代の場合、大口の融資を受けることが難しく、自己資金も潤沢ではないことが一般的です。

そのため、まずは小規模な物件から投資をはじめ、信用と実績を積むことが重要です。少額の資金からスタートできる不動産投資も多くあるため、投資計画を立てるところから始めてみましょう。

【関連記事】20代が不動産投資をはじめるとぶつかりやすい障壁とその対策

30代の不動産投資|規模拡大を視野に入れる

30代は不動産ローンを組みやすく、定年退職前にローンを完済できる可能性が高いことから、特に不動産投資におすすめの世代です。

しかし、転職して間がなく大口ローンの審査に通らない場合や、自宅のローンを抱えている場合のように資金に余裕がないときは、まずは小規模な物件から経験を積むようにしましょう。

【関連記事】不動産投資は30代から始めるべき?メリットや注意点について解説

40代の不動産投資|ローンの返済年数に注意する

40代は特に不動産ローンを組みやすく、自己資金に余裕がある場合も多いため、比較的大規模な不動産投資も検討できるでしょう。

とはいえ、ローンの金額によっては定年までに完済できない可能性があるほか、家庭がありリスクを取りづらいケースなどもあるため、しっかりと知識を固めたうえで目的に合った物件を選ぶことが重要です。

【関連記事】【40代で不動産投資】今からでも遅くない!始めるのに適している理由と注意点

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。