この記事では、円安局面でおすすめしたい投資信託を5つ紹介します。

円安時に投資を始めて良いのか悩んでいる人や、おすすめの投資先を探している人はぜひ参考にしてください。

結論から伝えると長期的な積立投資を予定している場合は、短期的な円安・円高は気にせず投資を始めて問題ありません。

また円安時におすすめの投資信託銘柄は、外国株に投資を行うものが向いています。

長期積立投資なら円安・円高、株高・株安は気にしなくてOK!

長期の積立投資を行う場合、円安・円高、株高・株安といった短期的な投資環境は気にする必要はありません。

NISAのつみたて投資枠やiDeCoのように一定額を長期間積み立てる投資手法は、長く続けると「安いときは多く購入でき高いときは少なく購入する」ことになります。

これにより、購入価格が平均化され価格変動リスクを抑える効果が期待できます。

今後の投資環境がどう変化するかは、専門家でも予測が困難です。

まして10年20年先の投資環境がどうなっているかは誰にもわかりません。

そのため、短期的な円高・円安、株高・株安といった要素は気にせずになるべく早い段階で投資を始めて、コツコツと積み立てていくことをおすすめします。

そもそも円安の定義とは?

円安、円高とは何か、なぜ為替が変動するのかを説明します。

今後の為替見通しの見方なども解説するので参考にしてください。

円安・円高とは

円安、円高とは、円が他国の通貨に比べて価値が高いか低いか(安いか)を見る指標です。

例えば1米ドル100円が1米ドル120円に変動したとしましょう。

初心者のなかには、円のレートが高くなったので、つい「円高」とイメージしてしまう人もいるかもしれません。

しかし円の価値が下がっているので「円安」となります。

以前は100円で1米ドルを交換できましたが、120円出さないと1米ドルと交換できなくなったため、1米ドルあたりの円の価値が低くなったといえるのです。

円高は、その反対です。

【円安・円高とは?】

| 状態 | レート | 考え方 |

|---|---|---|

| 円安 | 1米ドル= 120円 |

100米ドルと交換するのに1万2,000円も出さないと交換してもらえない=円の価値が米ドルより低くなった円安米ドル高の状態 |

| 1米ドル= 100円 |

1万円出せば100米ドルと交換できる | |

| 円高 | 1米ドル= 80円 |

8,000円しか出さなくても100米ドルと交換できる=米ドルより円のほうが価値としては高くなった円高ドル安の状態 |

円高、円安とは、通貨が売り買いされる量によって変動します。

米ドルと円の場合、価値は米ドルのほうがあると投資家が考えて米ドルを買って円を売る人が多いと「米ドル高円安」になります。

反対に米ドルを売って円を買う人が多くなると「円高米ドル安」になります。

なぜ今円安になっているのか?

円安の要因は、米国と日本の金利差にあります。

経済が好調で景気の良い国は、政策金利が高くなる傾向です。

以下で日本とほかの先進国の政策金利を比較してみましょう。

【各国の政策金利と通貨取引シェア】

| 国 | 政策金利 | 通貨取引シェア |

|---|---|---|

| 日本(円) | 0.25% | 8.3% |

| 米国(米ドル) | 4.25~4.50% | 44.2% |

| ユーロ | 3.00~3.40% | 15.3% |

| 英国(ポンド) | 4.75% | 6.5% |

米国は、先進国のなかでも政策金利が高く取引量が多いことがうかがえます。

一般的に金利が高い国の通貨は投資家に買われ、反対に金利の低い国は通貨が売られる傾向です。

多く買われる通貨は、価値がより一層高まるため「米ドル高」となり、売られる通貨である円は「円安」となります。

2024年4月には、米ドルは1米ドル160円をつけましたが、その後は157円前後(2024年6月18日時点)で推移しています。

これは、同年5月に入ってから発表された米国の指標が投資家の予想よりも弱く米ドルが売られたためです。

今後の為替動向は?

2024年5月に入ってから米国で発表された指標は弱いものの依然として1米ドル157円前後で取引されています。

ただし今後も同年6月以降に発表される各国の政策動向次第で為替は変動するため注意しましょう。

米国の重要な指標が市場の予想を下回るようなことがあれば、米ドルを売って円が買い戻され「円高米ドル安」になることも予想されます。

為替変動について知りたい場合は、米国のFRB(米国の中央銀行、日本では連邦準備制度理事会と呼ぶ)の発言をニュースで確認しておきましょう。

2024年6月時点で米国が利下げをする可能性は低いと見られていますが、利下げがあれば円高米ドル安の一因となりかねません。

反対に米国が利上げをした場合、日米間の金利差はさらに開くことになるので円安米ドル高になることが予想されます。

各国の政策によって為替市況は変わってくるので、日銀やFRBの発言をチェックしてみてください。

円安時のおすすめ投資信託の銘柄を5つ紹介

円安時におすすめの投資信託銘柄を5つ紹介します。

投資信託選びに悩んでいる人は、ぜひ参考にしてください。

1.eMAXIS Slim全世界株式(オール・カントリー)

eMAXIS Slim全世界株式(オール・カントリー)は、MSCIオール・カントリー・ワールド・インデックスに連動するように運用されている投資信託です。

これから投資を始める人、投資初心者の人の初めての1本として向いています。

【eMAXIS Slim全世界株式の基本情報】

| 投資対象 | 日本を含む先進国、新興国の株式 |

|---|---|

| ベンチマーク | MSCIオール・カントリー・ワールド・インデックス |

| 信託報酬 | 0.05775%以内 |

| 預かり資産 | 約5兆4,055億円 |

| トータル リターン1年 |

+32.48% |

| トータル リターン3年 |

+17.72% |

| トータル リターン5年 |

+18.73% |

| 組入上位国 | 1. 米国 2. 日本 3. 英国 4. フランス 5. カナダ |

| 組入上位銘柄 | 1. マイクロソフト 2. アップル 3. エヌビディア 4. アマゾン・ドット・コム 5. メタプラットフォーム |

| こんな人に おすすめ |

・投資を始めたいが何を買うべきか悩んでいる ・世界中の株式に分散投資を行いたい |

日本を含む先進国と新興国の株式2,900銘柄が投資先です。

世界の株式時価総額の約85%をカバーしているので、これ1本で世界中の株式市場への分散投資がかないます。

構成国や銘柄は、固定ではなく経済の発展度合いや株式市場の流動性を見ながら毎年銘柄を入れ替えています。

世界経済は、短期的な下落を挟みながら緩やかに成長を続けているため、長期的な積立運用の投資先としておすすめの1本です。

2.eMAXIS Slim米国株式(S&P500)

米国株式の代表的な指数「S&P500」に連動するように運用されている投資信託です。

「株式市場のなかでも米国の成長性に期待している」「米国株のなかでも時価総額の大きい500銘柄に絞って運用したい」という人に最適です。

【eMAXIS Slim米国株式S&P500の基本情報】

| 投資対象 | 米国株式 |

|---|---|

| ベンチマーク | S&P500指数 |

| 信託報酬 | 0.09372%以内 |

| 預かり資産 | 約6兆7,908億円 |

| トータル リターン1年 |

+40.78% |

| トータル リターン3年 |

+21.19% |

| トータル リターン5年 |

+23.19% |

| 組入上位銘柄 | 1. マイクロソフト 2. アップル 3. エヌビディア 4. アマゾン・ドット・コム 5. メタプラットフォーム |

| こんな人に おすすめ |

・米国株式のなかでも時価総額の大きい大企業に投資したい ・インデックスファンドへの投資を検討している |

S&P500とは、米国株式市場の株価指数の一つです。

NASDAQに上場しているなかでも時価総額の大きい500銘柄で構成されており、この投資信託だけで米国株式市場の80%をカバーできます。

株式市場のなかでも世界経済の中心である米国に集中して投資をしたい人は、eMAXIS Slim米国株式S&P500を検討してみてください。

500銘柄だけでなく米国株式市場全体へ投資をしたい場合は、NASDAQに連動する投資信託を選ぶと良いでしょう。

3.アライアンス・バーンスタイン米国成長株投信B

アライアンス・バーンスタイン米国成長株投信は、米国の株式市場に投資を行う投資信託です。

アクティブファンドなので、運用会社が高成長と判断する銘柄に投資を行います。

市場の動きよりも大きなリターンが期待できる点がポイントです。

【アライアンス・バーンスタイン米国成長株投信Bの基本情報】

| 投資対象 | 米国株式 |

|---|---|

| ベンチマーク | S&P500指数 |

| 信託報酬 | 1.727% |

| 預かり資産 | 約1兆6,664億円 |

| トータル リターン1年 |

+39.33% |

| トータル リターン3年 |

+17.21% |

| トータル リターン5年 |

+23.53% |

| 組入上位銘柄 | 1. マイクロソフト 2. エヌビディア 3. アマゾン・ドット・コム 4. アルファベット 5. メタ・プラットフォームズ |

| こんな人に おすすめ |

・すでにインデックスファンドを保有している ・市場の動きより大きな利益を狙いたい |

この投資信託は、アクティブファンドなので、すでにインデックスファンドへ投資を行っている人の新しい投資先としておすすめです。

分配金を出しているので、再投資することによって複利運用が期待できる点もうれしい特徴といえます。

アライアンス・バーンスタインの米国成長株投信は、いくつか種類があるので買う前に確認してください。

【アライアンス・バーンスタイン成長株投信のコースによる違い】

| アライアンス・バーンスタイン・米国成長株投信Aコース(為替ヘッジあり) | ・為替ヘッジを行うことで、為替が変動した場合でも影響を受けにくい投資手法を取っている ・円高時に基準価額が下がりにくいかわりに円安時にも価格が上がりにくい ・株式市場の変動で価格が上下する |

|---|---|

| アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) | ・為替ヘッジを行わず、為替差益と株式投資で利益を獲得する ・円安時には基準価額が上がりやすく円高時には価格が下がりやすい ・円高になっても株高になれば価格が下がりにくく反対に株が下がると円安でも価格が上がりにくいともいえる |

| アライアンス・バーンスタイン・米国成長株投信Eコース(為替ヘッジなし)予想分配金提示型 | ・半年に1回(6月と12月に)分配金がある ・値上がり益だけでなく分配金を受け取って楽しみたい人におすすめ |

4.フィデリティ・欧州株・ファンド

フィデリティ・欧州株・ファンドは、英国およびユーロ圏の国の株式市場へ投資を行っています。

【フィデリティ・欧州株・ファンドの基本情報】

| 投資対象 | 英国およびユーロ圏の株式 |

|---|---|

| ベンチマーク | MSCIヨーロッパ・インデックス |

| 信託報酬 | 1.65% |

| 預かり資産 | 約348億円 |

| トータル リターン1年 |

+7.16% |

| トータル リターン3年 |

+7.31% |

| トータル リターン5年 |

+9.71% |

| 組入上位銘柄 | 1. SAP(ドイツ) 2. レレックス(英国) 3. エクスペリアン(ジャージィー) 4. ノボ・ノルディスク(デンマーク) 5. メルク(ドイツ) |

| こんな人に おすすめ |

・米ドルだけでなくユーロやイギリスポンドへ投資したい ・すでに米国株へ投資をしており、ほかの投資先を検討している |

フィデリティ・欧州株・ファンドは、欧州の先進国大型・中型株に投資を行っています。

すでに全世界株式や米国株式に投資を行っていて、新しい投資先を検討している人やユーロ、英国ポンドへの投資を行いたい人におすすめの銘柄です。

5.One-ドルマネーファンド

ドルマネーファンドは、米ドルの短期国債や政府機関債で運用されており、利子と為替差益獲得を目的としている投資信託です。

株式市場への投資ではなく、為替差益を受け取りたい人や債券での運用をしているものを探している人におすすめです。

| 投資対象 | 米ドル建ての短期国債や政府機関債など |

|---|---|

| ベンチマーク | なし |

| 信託報酬 | 1.045% |

| 預かり資産 | 約55億円 |

| トータル リターン1年 |

+16.18% |

| トータル リターン3年 |

+14.19% |

| トータル リターン5年 |

+9.06% |

| こんな人に おすすめ |

・株式よりも債券で安定した運用をしたい人 ・すでに株式型の投資信託を保有している人のリスク分散として |

※トータルリターンは2024年12月末日時点

ドルマネーファンドは、米国債券へ投資しているため、株式へ投資するものより価格変動が緩やかになっています。

すでに株式型の投資信託を保有している人のリスク分散としての保有や、安定した運用を希望している人におすすめの1本です。

円安時に投資を始めるメリット

円安時に投資を始める主なメリットとしては以下の3つがあげられます。

1.外貨建ての資産の評価額が上がる

円安時に投資を始めるメリットとしては、外貨建ての資産の評価額が上がる点です。

1米ドル100円のときに100万円で1万米ドル買っていた場合、1米ドル150円になれば円換算で150万円の評価額になり、為替差益が50万円受け取れる計算になります。

2.輸出企業の売上があがる可能性がある

また輸出企業にとっては、円安時に日本製品が安く買えるので、海外からの需要が高まって企業の売り上げが上がる傾向にある点がメリットです。

為替差益で、より多くの利益を出せる可能性もあります。

3.海外からの観光客が増加する

円安時には、海外からの観光客が増加するのでインバウンド関連企業にもメリットです。

ホテル業界や百貨店などは、外国人観光客が増えることで売り上げが上がります。

円安時に投資を始めるデメリット

円安時に投資を始める主なデメリットは以下の3つです。

1.円高になったときに評価額が減る可能性がある

個人が円安時に投資を始めるデメリットとしては、円高になったときに評価額が減る可能性がある点です。

2.輸入企業の業績が圧迫される可能性がある

ほかにも輸入企業は、円安になると業績が圧迫される傾向にあります。

特に日本は、電気やガスなどのエネルギー資源の大部分を海外から輸入しているため、円安になると原価が上がり業績が圧迫される可能性が高いのです。

3.企業の業績悪化が消費者にマイナスの影響を与える

企業業績の悪化は、最終的に電気代やガス代の値上げとして消費者にもマイナスの影響を与える可能性があります。

また円安で「外国製品の価格が上がる」「原材料の値上げにより物価上がってしまう」といったデメリットも考えられます。

円安時に投資を始めるときの注意点

円安時に投資を始めるときに注意したい点は、以下の2つです。

1.外貨建ての資産比率を上げすぎないようにする

円安だからといって外貨建て資産の比率を上げすぎないように注意しましょう。

なぜなら今後万が一円高になったときに資産が減ってしまう可能性があるからです。

とはいえ外貨建て資産をどの程度保有するかは、個人のリスク許容度によって異なります。

投資初心者であれば、いきなり外貨建て資産に大きな資金を投じるよりも少額を長期間積み立てて投資を始めることがおすすめです。

補足すると日本の年金を運用しているGPIF(年金積立金管理運用独立法人)は、運用資産を国内株式、国内債券、外国株式、外国債券と25%ずつに分けて運用しています。

これを踏まえると「運用資産全体の半分程度までは外貨建て資産にしてもいい」という目安にしておくとよいでしょう。

2.為替リスクを取りたくない人は「為替ヘッジあり」を選ぶ

「円安だから投資を始めたいけど為替変動リスクに抵抗がある」という人は、為替ヘッジありの投資信託を選びましょう。

「為替ヘッジあり」とは、為替変動リスクを抑えた投資方法を用いて運用されている投資信託です。

円安時に為替差益の恩恵が受けにくいかわりに、円高時も為替差損が出にくい仕組みとなっています。

長期の積立投資はNISA口座がおすすめ

長期的な積立投資を始める場合は、NISA口座がおすすめです。

もし、投資信託の運用を検討しているのであれば、つみたて投資枠を活用してみましょう。

海外株式や海外ETFで運用したい場合は、成長投資枠での運用も可能です。

近年は、海外ETFを定期的に買付できるサービスを導入しているネット証券会社もあるので、すでに投資信託の積み立てを始めている人はETF積立もチェックしてみてください。

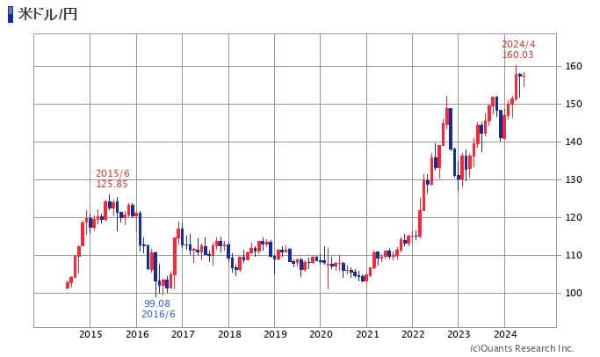

「円高か円安か」という状況は、長期的に見ると状況が変わる場合があります。(米ドル/円の10年チャート)

チャートを見ると2015年6月は米ドルが「1米ドル=125.85円」となり円安でした。

その後、2016年6月に「1米ドル=99.08円」と円高に振れています。

2015年6月に米ドル建ての資産へ投資した人は、2016年時点では「損をしてしまった」と感じるのが自然です。

しかし2022年以降は大きく円安米ドル高となり、その年の後半には「1米ドル=150円」となっています。

つまり2015年は前後の年と比べると「円安」といえますが、2024年の水準で考えると「円高」といえるわけです。

今という短期的な為替で見ると「1米ドル=155円」は、円安水準と捉えられますが、この先10年、20年経過するとまた状況が変わっているかもしれません。

なかには「円安時に投資を始めると損なのではないか」「高値で買うことになるのではないか」など不安を感じる人も多いかもしれません。

しかし長期的に見ると今が円高か円安なのかを断定することは誰にもできないのです。

もし投資を始めたいと考えている場合は、なるべく早く積立投資を始めることをおすすめします。

NISA口座のつみたて投資枠は長期投資に最適

NISA口座のつみたて投資枠は、長期的に一定額を積み立てることによって購入価格が平均化され、短期的な円高、円安、株高、株安といった市場の変動でも損失が出にくくなる効果が期待できます。

「円安時に投資を始めたいけど今始めると円安米ドル高で不利なのではないか」と不安を感じている人は、NISA口座のつみたて投資枠や成長投資枠をぜひ活用してください。

円安時のおすすめ投資信託銘柄に関するQ&A

円安時のおすすめ投資信託銘柄に関するQ&Aをまとめました。

Q.円安時は何に投資すべき?

円安時におすすめの投資先をまとめてみました。

【円安時におすすめの投資先】

| 株式 | ・米国株をはじめとした外国株 ・外国のETF ・日本株の輸出企業(コマツ、トヨタ自動車、リコーなど) ・日本株のインバウンド企業(JR、資生堂、三越伊勢丹など) |

|---|---|

| 投資信託 | ・外国株に投資を行うもの(全世界の株式や、米国S&P500、NASDAQに連動するもの) ・外国債券に投資を行うもの ※為替リスクに不安を感じる場合「為替ヘッジあり」の投資信託がおすすめ |

投資信託の銘柄では、以下の銘柄がおすすめです。

- 1. eMAXIS Slim全世界株式(オール・カントリー)

- 2. eMAXIS Slim米国株式S&P500

「eMAXIS Slim全世界株式」は、日本を含んだ世界中の株式市場に投資を行っているので、投資をこれから始めたい人におすすめの1本です。

「eMAXIS Slim米国株式S&P500」は、米国株式市場のなかでも特に時価総額の大きな有名企業500銘柄に投資を行っています。

そのため「株のなかでも特に米国株に投資をしたい」「米国経済の成長に期待している」という人におすすめです。

Q.S&P500インデックスは円安で購入してもいい?

S&P500インデックスは、円安時に購入しても問題ありません。

ただし大きな金額でまとめて購入するのではなく、少額で長期間積立投資を行う方法をおすすめします。

為替の動きは、各国の政策のほかに地政学的な要因でも変動するため、長期的な予測が非常に難しい傾向です。

そのため今は円安だからといって投資をあきらめてしまうと、今後さらに円安になり「あのとき始めておけば」と後悔する可能性もあります。

長期的な積立投資を前提としている場合は、短期的な為替や株の値動きは関係ありません。

なるべく早く始めて、10年20年後の資産形成を目指しましょう。

Q.円安のメリット、デメリットは?

円安のメリット、デメリットをまとめると以下のようになります。

| 円安の メリット |

・外貨建て資産の評価額が上がる ・輸出企業の業績が上がる ・外国人観光客が増えるためインバウンド関連企業が恩恵を受ける |

|---|---|

| 円安の デメリット |

・輸入企業の業績が下がり、輸入品の価格が上がる可能性がある ・日本円しか持っていない人が海外旅行に行きにくくなる |

円安の主なメリットとしては、

- 外貨建て資産の評価額が上がる

- 海外で安い日本製品の需要が高まって輸出企業の業績が上がる

- 円がたくさん買えることから外国人観光客が増えインバウンド関係の企業が恩恵を受ける

といった点が挙げられます。

反対に円安時のデメリットとしては、今後円高時に外貨建て資産の評価額が下がる点です。

また輸入企業は、海外製品が高くなるため業績が圧迫されます。

日本は、電気やガスといったエネルギー資源を輸入に頼っているので、円安が進行すると消費者へ価格転嫁され物価が上がる可能性があります。

ほかにも外貨を少ししか買えなくなるため、日本人が海外旅行へ行きにくくなる点も円安のデメリットといえるでしょう。

まとめ

円安時の資産運用では、外貨建て資産の評価額上昇や輸出企業の業績向上などのメリットが期待できます。

一方で、円高に転じた場合のリスクや輸入コスト増による国内影響も考慮が必要です。

本記事では、eMAXIS Slim米国株式やフィデリティ欧州株ファンドなどの具体的な投資信託を紹介し、リスク分散や為替ヘッジを活用する重要性に触れました。

長期的な視点で積立投資を開始することで、市場変動リスクを抑えた資産形成が可能です。

早期の一歩が将来の安定につながります。

2級ファイナンシャルプランニング技能士 / 日本FP協会認定 AFP

(提供:Crazy Money Plus+)