「資産運用」に興味はあるけど、何から始めたらいいかわからない……そんな初心者の方も多いのではないでしょうか。

資産運用は、将来のお金に備えるための有効な手段です。

しかし、投資にはリスクがともなうため、正しい知識を身につけることが大切です。

本記事では、資産運用の基本知識や初心者が注意すべきポイントをわかりやすく解説します。

さらに、初心者の方でも始めやすいおすすめの資産運用の方法なども紹介します。

ぜひ、最後まで読んで、資産形成の第一歩を踏み出しましょう!

- 資産運用の目的や種類を理解できる。

- 初心者向けの投資方法や注意点を知ることができる。

- NISAやiDeCoなど、投資の制度がわかる

目次

資産運用とは?

資産運用とは、預貯金や投資等の方法を駆使して、資産を増やすことをいいます。

必ずしも投資だけを指す言葉ではありません。

ここでは資産運用に関する基本的な内容を確認します。

資産運用の目的

資産運用の目的は人によってさまざまです。

代表的な目的として以下の4つが挙げられます。

・1.老後資金を用意するため

人生100年時代といわれる現代において、老後資金の準備は重要な課題です。

公的年金だけでは十分な生活費を賄えない可能性が高く、ゆとりある老後生活を送るためには、自助努力による資産形成が不可欠です。

資産運用を通じて、長期的な視点で老後資金を計画的に準備することで、将来の不安を軽減し、安心できる老後生活を実現できる可能性が高まります。

・2.子どもの教育資金を貯めるため

大学進学や留学など、子どもの教育には多額の費用がかかります。

教育資金を計画的に準備するためには、早いうちから資産運用を始めることが有効です。

時間をかけてコツコツと積立投資をおこなうことで、複利効果を活用し、目標とする教育資金を効率的に貯めることができます。

・3.定期的な収入(インカムゲイン)を得るため

株式の配当金や投資信託の分配金、不動産の家賃収入など、資産運用によって定期的な収入を得ることができます。

インカムゲインは、生活費の足しにしたり、再投資に回したりすることで、資産形成を加速させる効果も期待できます。

・4.売却益(キャピタルゲイン)を得るため

株式や投資信託、不動産などを保有し、売却価格が購入価格を上回った場合に売却益(キャピタルゲイン)を得ることができます。

キャピタルゲインは、まとまった資金を必要とするライフイベントに備えたり、投資資金を増やしたりする際に役立ちます。

貯蓄と投資の違い

| 貯蓄 | 投資 | |

|---|---|---|

| 目的 | 確実にお金を貯める | 資産の成長を目指す |

| リスクの有無 | 1,000万円までの元本+利息を保証 | 日本国債以外は元本保証なし |

| 換金性 | 即時換金可能 | 数日後 |

| 主な商品 | 普通預金、定期預金、定期積金 | 株式、投資信託、債券、ETF、不動産 |

資産運用においては、貯蓄と投資の違いを理解する必要があります。

貯蓄は値動きがなく、預金額が1金融機関当たり1,000万円以下であれば元本と利息が保証されます。

一方の投資は、日本国債以外は元本保証ではないので、投資額が大きく増える可能性がある半面、元本を大きく割り込むリスクがあります。

また貯蓄は銀行窓口に行ってその場で換金可能ですが、株式や投資信託など証券会社で扱う商品は現金化できるのに数日かかります。

主な受け渡し日は株式が2営業日後、投資信託が2~5営業日後(ファンドによって異なる)です。

関連記事

投資初心者におすすめの資産運用法7選と知っておくべきポイントを解説

資産運用の種類

資産運用の方法にはいくつかの種類があります。

どのような収益を得たいのかによって運用方法が変わります。

1.金利収入を得るための資産運用

元本を減らさずに、確実に金利収入を得るための運用方法です。

主な金融商品は以下になります。

・個人向け国債

・定期預金

・定期積金

・社債

・地方債 など

2.配当金・分配金・家賃収入を得るための資産運用

値動きや価格の変動があるため元本は保証されませんが、定期的に配当金・分配金・家賃収入を得るための運用方法です。

主な金融商品は以下になります。

・株式

・投資信託

・REIT(不動産投資信託)

・ETF(上場投資信託)

・不動産 など

3.売却益を得るための資産運用

買値よりも高くなったときに売却して利益を得る運用方法です。

主な金融商品は以下になります。

・金(ゴールド)

・仮想通貨

・株式

・投資信託

・REIT

・ETF

・不動産

・FX(外国為替証拠金取引)

・先物取引など

なお、例外として値下がりしたときに買い戻して利益を得る「空売り」もあります。

金融商品におけるリスクとリターンの関係性

金融商品にはそれぞれリスクとリターンがあります。

投資の原則として、リスクが低い商品は安全性が高い半面リターンは少なく、リターンが多い商品は資産が大きく成長する可能性がある半面リスクが高くなります。

またその中間的な商品もあります。

したがって、自身のリスク許容度によって運用する商品を選ぶことが大事です。

【金融商品別リスクとリターン】

| ローリスク・ローリターン | ・個人向け国債 ・預貯金 ・貯蓄型保険 ・社債(大手企業発行のもの) ・地方債 |

|---|---|

| ミドルリスク・ミドルリターン | ・不動産 ・投資信託(インデックス型) ・REIT ・ETF ・金 ・外貨預金 ・外国国債 |

| ハイリスク・ハイリターン | ・仮想通貨 ・FX ・先物取引 ・株式 ・投資信託(アクティブ型) |

知っておきたい複利の重要性

複利運用は資産形成において非常に重要な要素です。

複利とは、投資によって得た利益を元本に組み入れ、再び運用することで、時間の経過とともに資産が加速度的に増加する仕組みです。

特に、長期的な運用ではその効果が顕著に表れ、早く始めるほど大きな成果を得られます。

たとえば、年利5%で運用すると、20年後には元本が約2.65倍、30年後には約4.32倍になります。

物価高やインフレの影響を考慮すると、単なる貯金では資産が目減りする可能性があるため、複利の力を活用し、長期的に資産を増やすことが重要です。

リスクを分散しながら堅実な運用をおこなうことで、将来の安定した資産形成が可能になります。

関連記事

ローリスク・ローリターンの資産運用おすすめ5選|失敗しないためのコツも解説

資産運用を始める前に初心者が知っておくべき重要なポイント

資産運用は、始める前に以下のポイントを知っておくことで、適切な運用をおこなうことができます。

1.目標設定をおこなう

資産運用は目標を設定することで、選ぶべき商品が決まります。

「老後資金を貯める」「住宅購入の頭金を用意する」「子どもの教育資金を確保する」など、目的によって適切な運用方法やリスクの取り方が変わります。

目標が明確であれば、運用期間や必要なリターンを考慮しながら、適切な投資商品を選ぶことができます。

短期的な資金が必要な場合は安全性を重視し、長期的な運用であれば成長性を重視するなど、計画的な運用が可能になります。

2.リスク許容度を把握しておく

資産運用ではリスクとリターンが密接に関係しており、自分のリスク許容度を理解することが重要です。

リスク許容度とは、資産価値の変動に対してどれだけ耐えられるかを示す指標で、収入、資産額、投資経験、性格などによって異なります。

たとえば、短期間で資産が減ることに不安を感じる場合は、安全性の高い債券や預金を中心に運用するのが適しています。

一方、長期的な運用が可能で、多少の変動に耐えられる場合は、株式などの成長性の高い資産を組み入れることが有効です。

3.運用期間を設定する

資産運用は目的によって運用期間が決まります。

運用期間の一例として以下のようなプランが挙げられます。

・短期運用

旅行資金を3年間で貯める場合、月1万円ずつの積立で36万円、2万円ずつで72万円貯まるので、ゆとりを持った旅行プランの策定が可能です。

また結婚資金を5年間で貯めるには月5万円の積立で300万円貯めることができます。いずれも利息や分配金が加わるので、さらに手取りは増えます。

・中期運用

子どもが生まれたら、大学進学に向けて積立を始める家庭もあるでしょう。

17年間月1万円ずつ積み立てると元本だけで204万円になるので、月々少ない負担で入学費用を貯めることができます。

・長期運用

社会人になったら、老後に向けて必要資金を貯めるのは代表的な長期運用の目的です。

年金を受給開始する65歳までに2,000万円貯めるには、22歳からの43年間で月約3万8,760円のペースで積み立てれば達成できます。

元本に利息が加わるので実際には2,000万円以上の資産額となります。

また金融投資だけでなく25歳で不動産を買って40年間運用するという方法もあります。

家賃でローンを払って、完済後に純資産に変わります。

4.ポートフォリオの考え方を理解しておく

資産運用するときに欠かせないのが、ポートフォリオです。

資産運用におけるポートフォリオとは、保有する資産の組み合わせのことです。

複数の種類の資産(株式、債券、不動産、預貯金など)を、どれくらいの割合で保有するかを決めることを「ポートフォリオを組む」といいます。

ポートフォリオを組む目的は、リスクを分散させることです。

たとえば、株式は値上がり益が期待できる一方、価格変動のリスクも大きいです。

債券は株式に比べて価格変動が小さいですが、リターンも低くなる傾向があります。

このように、それぞれの資産には異なるリスクとリターンがあります。

複数の資産を組み合わせることで、リスクを抑えつつ、安定した収益を目指せるのです。

年齢や投資経験、リスク許容度などに応じて、最適なポートフォリオは変化します。

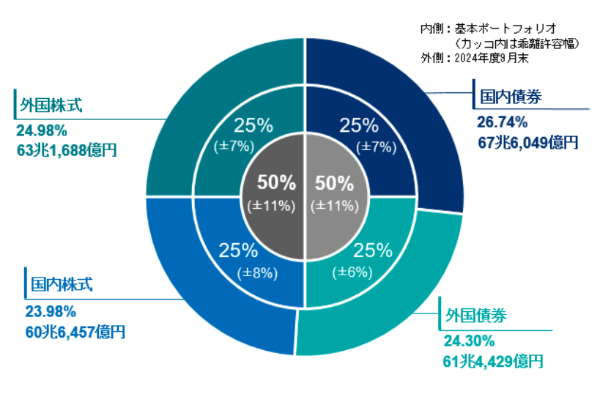

上図はGPIF(年金積立金管理運用独立行政法人※)のポートフォリオです。

GPIFでは、国内債券、国内株式、外国債券、外国株式を25%ずつ保有することを基本にしています。

理想的なバランスで、ポートフォリオのお手本といえる資産構成比率です。

※GPIF(年金積立金管理運用独立行政法人)

国民が納めた年金保険料のうち、将来の年金給付に備えて積み立てられている年金積立金を管理・運用する機関。約170兆円という世界最大規模の資金を運用し、その運用益は年金財政の安定に貢献している。長期的な視点に立ち、国内外の株式、債券などに分散投資をおこない、安全かつ効率的な運用を目指している。

関連記事

分散投資におすすめのリスク許容度別ポートフォリオは?

5.投資における手数料の種類と影響を理解しておく

投資初心者が手数料を理解しておくことは、とても大切です。

なぜなら、手数料は投資の利益を減らすだけでなく、長期的な資産形成にも大きな影響を与えるからです。

預貯金は原則として手数料がかかりませんが、投資商品には手数料がかかるケースが多いです。

投資信託では、購入時手数料、信託報酬などの手数料がかかります。

株式投資でも、売買手数料や口座管理料などが発生するケースがあります。

これらの手数料は、一見少額に思えるかもしれません。

しかし、長期間にわたって投資を続けると、手数料の合計は大きな金額になります。

手数料を意識せずに投資を続けると、本来得られるはずの利益が手数料によって目減りしてしまい、資産形成の目標達成が遠のいてしまう可能性があります。

投資を始める前に、手数料の種類や金額をよく理解し、手数料を抑える方法を検討することが大切です。

例えば、ノーロードファンド(購入時手数料無料の投資信託)や、売買手数料が無料または安い証券会社を選ぶことで、手数料を節約することができます。

手数料を理解することは、投資で成功するための第一歩といえるでしょう。

資産運用の基本戦略

資産運用の基本戦略として、以下の3つの方法は必ず実践する必要があります。

1.アセットアロケーションを重視する

資産運用の基本は、アセットアロケーション(投資先の分散)です。

1つの投資先に全資金を投じてしまうと、上がったときは大きな利益になっても、相場が暴落した場合などは大きく資産を減らすリスクがあります。

2.積立投資のメリットを活かす

積立投資は毎月一定の金額を投資することによって、買値が平準化するというメリットがあります。

たとえば、株式投資信託を一定の金額を積み立てる場合、相場が高いときは少ない口数を購入し、安いときには多くの口数を購入することになります。

積立投資にすることで暴落時も慌てずに保有を続けることができます。

3.定期的にリバランスをおこなう

資産運用は定期的にリバランスをおこなうことが必要です。

債券は価格が安定していますが、株式や投資信託は相場の流れによって価格が変動します。

そのため、債券と株式や投資信託の保有バランスが、ポートフォリオを作成した時点と変わってしまう可能性があります。

比率が多くなった商品を売却し、少なくなった商品を買い増すことによってバランスを修正します。

資産運用における注意点

資産運用は以下のような点に注意しておこなう必要があります。

1.余裕資金でおこなう

資産運用は余裕のあるお金でおこなうのが大原則です。

生活費の中から投資すると、資金が必要になったときに買値を下回っていれば損切りしなければならなくなります。

投資するなら生活費を除いた余裕資金で積立するなど慎重におこなう必要があります。

2.目標を決めて始める

資産運用は目標を決めて始めることで、適切な運用方法を選択できます。

老後資金を貯めるなら長期投資、教育資金を貯めるなら中期投資、旅行資金を貯めるなら短期投資となります。

それぞれの目標を達成するための目標利回りを設定して毎月の必要投資金額と運用期間を決めます。

3.コストを意識して運用する

資産運用には一定のコストがかかります。値動きのある商品は基本的に手数料がかかると思ったほうがよいでしょう。た

だし一定金額以内なら売買手数料が無料になる証券会社もあります。

あるいはノーロードと呼ばれる手数料無料の投資信託もあります。

コストがかからない方法を選択することでより多くの運用益をあげることができます。

資産運用初心者はNISAやiDeCoで始めるのがベスト

投資を始めたいけれど、何から手をつければいいかわからない…。

そんな方におすすめなのが、NISAやiDeCoです。

どちらも税制優遇があり、効率的に資産を増やせる非課税制度です。

NISAは少額から投資を始められ、運用益が非課税になるメリットがあります。

一方、iDeCoは老後資金の準備に特化しており、掛金が所得控除の対象になるため、節税効果が期待できます。

これらの制度を活用すれば、初心者でも安心して資産運用を始めることができます。

NISAとiDeCoについて詳しく解説します。

NISAとは

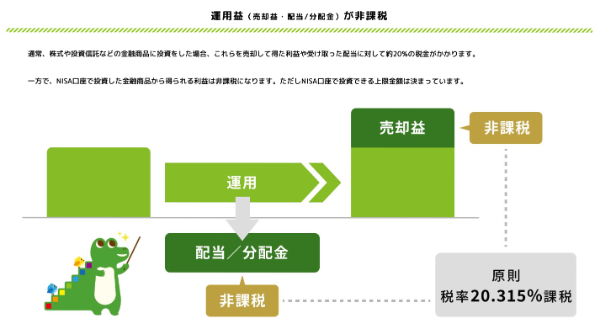

NISA(少額投資非課税制度)は、投資で得た利益に税金がかからないお得な制度です。

2024年から新NISA制度が始まり、「つみたて投資枠」と「成長投資枠」の2つの枠が用意されています。

つみたて投資枠では、長期・分散・積立を基本とした投資信託が対象となり、成長投資枠では個別株やETFなど幅広い商品に投資できます。

NISAの最大の魅力は、通常約20%かかる運用益への税金が非課税になることです。

これにより、長期的に投資を続けることで資産を効率的に増やすことが可能になります。

投資初心者でも始めやすく、コツコツと資産形成を目指すのに最適な制度です。

つみたて投資枠でまずはコツコツと積立投資

NISAの「つみたて投資枠」は、長期的に資産を増やしたい初心者にぴったりです。

年間投資上限は120万円で、指定された投資信託に積立投資ができます。

積立投資は、価格が高いときには少なく、安いときには多く購入する仕組みになっているため、リスクを抑えながら安定的に資産を増やせます。

少額からスタートできるので、家計の負担を抑えながら投資を始めることが可能です。

まずはこの枠を活用し、長期的にコツコツと資産形成をおこなうのがおすすめです。

慣れてきたら成長投資枠を利用

投資に慣れてきたら、NISAの「成長投資枠」を活用するのも良い選択です。

年間投資上限は240万円で、個別株やETFなど幅広い金融商品に投資できます。

成長投資枠では、高配当株や成長企業の株式を購入し、配当金やキャピタルゲインを狙うことが可能です。

ただし、株価の変動リスクがあるため、分散投資を意識しながら慎重に運用することが大切です。

つみたて投資枠と併用しながら、自分の投資スタイルに合った方法で資産を増やしていきましょう。

iDeCoとは

iDeCo(個人型確定拠出年金)は、老後資金を準備するための制度で、掛金が所得控除の対象となるため節税効果があります。

掛金は自分で決められ、毎月一定額を積み立てながら投資信託や定期預金などで運用します。

運用益も非課税で、60歳以降に一括または年金形式で受け取ることができます。

最大のメリットは、掛金が全額所得控除になる点で、特に会社員や自営業者にとっては税負担を軽減しながら資産を増やせる魅力的な制度です。

ただし、60歳まで引き出せないため、長期的な資産形成を目的とする必要があります。

NISAとの併用も可能

NISAとiDeCoは併用することが可能です。

NISAは短〜中期の資産形成に向いており、iDeCoは老後資金を目的とした長期運用に適しています。

両者を組み合わせることで、ライフプランに合わせた資産運用が実現できます。

たとえば、NISAで将来の教育資金や住宅購入資金を準備しながら、iDeCoで老後の備えをするなど、目的に応じた資産形成が可能です。

どちらも税制優遇があるため、賢く活用して将来の資産をしっかりと築きましょう。

初心者におすすめの資産運用の方法

資産運用初心者には以下のような商品で運用するのがおすすめです。

ここに紹介した商品は100円~数万円程度で投資できるので、初めて投資する人にとって適した投資先といえます。

1.投資信託

投資初心者の方には、まず「投資信託」をおすすめします。

投資信託は、多くの投資家から集めたお金を、ファンドマネージャーと呼ばれる資産運用のプロがまとめて運用する金融商品です。

株式や債券など、さまざまな資産に投資することができます。

投資信託には、次のようなメリットがあります。

少額から始められる

100円から投資できるものもあり、気軽に始められます。

分散投資

複数の株式や債券に投資することで、リスクを分散できます。

専門家に運用を任せられる

投資の知識や経験がなくても、プロに運用を任せられます。

投資信託は、銀行や証券会社で購入することができます。

購入する際は、以下の点に注意しましょう。

手数料

購入時手数料や信託報酬などの手数料がかかります。

手数料が安いものを選びましょう。

運用目標

どんな目標で投資をするのかを明確にしましょう。

リスク許容度

どれくらいのリスクを取れるのかを考えましょう。

人気の高い投資信託としては以下があります。

eMAXIS Slim 米国株式(S&P500)

米国S&P500指数に連動する低コストのインデックスファンド。

eMAXIS Slim 全世界株式(オール・カントリー)

全世界の株式市場に幅広く投資する分散型ファンド。

iFreeNEXT FANG+インデックス

米国の主要ハイテク企業群に投資するインデックスファンド。

2.ETF(上場投資信託)

投資初心者の方には、「ETF」もおすすめです。

ETFは、上場投資信託とも呼ばれ、証券取引所に上場している投資信託です。

株式のようにリアルタイムで売買できるのが特徴で、価格の変動を見ながら取引したいアクティブな方に適しています。

ETFは、投資信託と同様に、多くの投資家から集めたお金を、専門家がまとめて運用する金融商品です。

株式や債券など、さまざまな資産に投資することができます。

ETFの魅力は、少額から始められることです。1万円以下で購入できるものもあり、投資信託と比べて少額から始めやすいです。

また、複数の株式や債券に投資することで、リスクを分散できる点もメリットです。

さらに、投資信託と比べて、信託報酬などの手数料が安い傾向がありますので、運用コストを抑えたい方にもおすすめです。

ETFは証券会社で購入することができます。

購入する際は、証券会社によって異なる売買手数料や、ETFの取引量が少ないと希望する価格で売買できない場合がある流動性などに注意しましょう。

人気の高いETFとしては以下があります。

SPDR S&P 500 ETF Trust (SPY)

S&P 500指数に連動し、米国大型株に投資。

Invesco QQQ Trust (QQQ)

NASDAQ-100指数に連動し、主要ハイテク株に投資。

Vanguard Total Stock Market ETF (VTI)

米国株式市場全体をカバーし、幅広く分散投資。

・ETFと投資信託の違い

ここまで読んで「ETFと投資信託は何が違うの?」と思われた方もいるのではないでしょうか。

ETFと投資信託の大きな違いは、取引方法と価格の決まり方です。

投資信託は1日1回価格が決定し、その価格でしか売買できません。

一方、ETFは証券取引所に上場しているため、株式のように市場で取引され、リアルタイムで価格が変動します。

そのため、ETFは投資信託よりも、価格変動のリスクが高い一方、取引の自由度が高いといえます。

また、一般的にETFは投資信託よりも手数料が安い傾向があります。

どちらを選ぶかは、ご自身の投資スタイルやリスク許容度によって異なります。

| 項目 | ETF | 投資信託 |

|---|---|---|

| 取引場所 | 証券取引所 | 証券会社、銀行など |

| 取引方法 | 市場で取引(リアルタイム) | 運用会社との取引(1日1回) |

| 価格 | 市場価格(常に変動) | 基準価額(1日1回算出) |

| 売買単位 | 口数 | 金額 |

| 手数料 | 売買手数料、信託報酬など | 購入時手数料、信託報酬など |

| メリット | リアルタイム取引、手数料が安い傾向 | 購入しやすい、積立投資しやすい |

| デメリット | 価格変動リスク、売買手数料がかかる場合がある | リアルタイム取引不可、手数料が高い場合がある |

3.ロボアドバイザー

ロボアドバイザーは、AI技術を駆使して顧客のリスク許容度に合わせたポートフォリオを作成、運用する金融サービスです。

当初のポートフォリオから乖離した場合は、リバランスもおこなってくれます。

手間をかけずに資産運用できることから近年人気が高まっています。

運用方法には、ポートフォリオを提案してもらうが運用の意思決定は自分でおこなう「アドバイス型」と、ポートフォリオによる運用まで一任する「投資一任型」の2つがあります。

AIにポートフォリオを作成してもらうので、資産運用の勉強にならないのがデメリットです。

4.債券

個人向け国債をはじめとする債券は、満期まで保有していれば元本が償還される商品です。

満期まで定期的に金利収入を得られます。

国債は元本保証に加えて0.05%(年率)の最低金利保証もあります。

地方自治体が発行する地方債や、大手企業が発行する社債も元本保証に近い商品といえます。

元本を減らすリスクが小さい半面、大きく資産が増える可能性は低いのがデメリットです。

5.少額の株式投資

投資初心者には「少額の株式投資」がおすすめです。

特に、「単元未満株」を活用すれば、通常100株単位でしか購入できない株式を1株から買うことができるため、少額から投資を始められます。

これにより、無理なく分散投資をおこないながら、株式市場の仕組みを学ぶことが可能です。

また、少額投資であれば、リスクを抑えつつ経験を積めるため、相場の変動に慣れながら自分に合った投資スタイルを見つけられます。

さらに、配当金や株主優待を受け取ることができる銘柄もあり、資産形成の楽しさを実感できます。

少額からコツコツ投資を続けることで、長期的に資産を増やすことができるため、初心者こそ「単元未満株」を活用しながら株式投資を始めるのが賢明です。

関連記事

100万円で資産運用する際におすすめの方法7選と投資のコツを解説

資産運用初心者におすすめのネット証券

投資を始めるなら、手数料が安く、使いやすいネット証券がおすすめです。

スマホやPCで簡単に取引でき、初心者向けのサポートも充実しています。

以下の5つのネット証券は特に人気が高く、NISAやiDeCoにも対応しているため、資産運用を始めるのに最適です。

自分に合った証券会社を選び、無理なく投資をスタートしましょう。

SBI証券

業界最大手で商品数が豊富、手数料も格安。

楽天証券

楽天ポイントが貯まり、使えるお得な証券会社。

マネックス証券

米国株に強く、豊富な投資情報を提供。

auカブコム証券

三菱UFJ系で安心、初心者向けの機能が充実。

松井証券

1日50万円までの取引手数料が無料でお得。

これらの証券会社は、いずれも口座開設費や口座維持費が無料です。

まずは、これらの証券会社のホームページを見て、自分に合った証券会社を選んでみましょう。

まとめ

物価高が国民生活を苦しめていますが、この流れは当分続きそうです。

賃金の上昇を上回る物価高となっているので、何もしなければ預貯金等はどんどん目減りしていきます。

賃金や年金の上昇に期待するとともに、自助努力として資産運用をおこなう必要性が高まっています。

とはいえ、無理な投資で損失が発生しては逆効果になるので、少額で投資できる商品からから始めるのが理想といえるでしょう。

この機会にインフレヘッジとしての資産運用を検討してはいかがでしょうか。

関連記事

【初心者向け】50代からのはじめての資産運用|おすすめの方法や注意点を解説

【初心者向け】60代の資産運用におすすめのポートフォリオと注意点を解説

(提供:ACNコラム)