リスクコントロール手法とは

資産運用のリスクとは、一般的に資産価格や為替変動などによる資産価値の下落を意味する。しかし、投資理論では、資産価格の下落だけでなく上昇も含めた資産価格変動の大きさを表す尺度(以下、ボラティリティ)をリスクと定義している。

リスクコントロール手法は、株式のボラティリティが時々で異なる性質と、現金には価格変動リスクが無い性質を利用する。具体的には、株式のボラティリティが高いときに株式への投資割合が少なくなるよう、株式への投資割合を調整することで、資産全体のリスクを一定水準に保つ手法である(図表2参照)。

なお、一口にリスクコントロール手法と言っても、投資対象となる株式の相違、株式への投資割合を見直す頻度や見直す際に参考にするボラティリティ算出方法の相違(1)、更には最終的な資産全体のリスクをどの程度にするかなどバラエティに富む。

----------------------------

(1)オプション価格から算出するインプライド・ボラティリティ(恐怖指数)を用いるか、直近の価格変動実績データから算出するヒストリカル・ボラティリティを用いるかなどの相違がある。

なお、日経平均リスクコントロール・インデックスでは、インプライド・ボラティリティを採用しており、2015年12月に、日本取引所グループ、東京証券取引所とS&P ダウ・ジョーンズ・インデックスが共同で算出を開始したS&P/JPX リスク・コントロール指数では、ヒストリカル・ボラティリティを採用している。

----------------------------

(1)ボラティリティの高低は、その後の株価収益率に影響を及ぼさない

先に記したとおり、リスクコントロール手法は、ボラティリティが高いときほど、株式への投資割合を減らす手法である。では、ボラティリティの高低とその後の株価収益率に何らかの関係があるのだろうか。そこで、投資割合を決める時々のボラティリティの高低とその後の株式収益率との関係性を確認する。

日本市場、米国市場、欧州市場に対して、投資期間が日次、週次、月次(2)の場合それぞれついて分析した。ボラティリティとして各市場を代表する恐怖指数(日経VI、VIX、VSTOXX)を用い、その後の株式収益率には対応する株式指数(日経平均株価、S&P500、ユーロストックス50種株価指数)を用いた。

ここでは、まずリスクコントロール手法を採用するETFが上場するまでの10年間(2002年から2011年)を分析期間とする。この期間を選んだのはリスクコントロール手法が普及する前の状態を確認するためである。

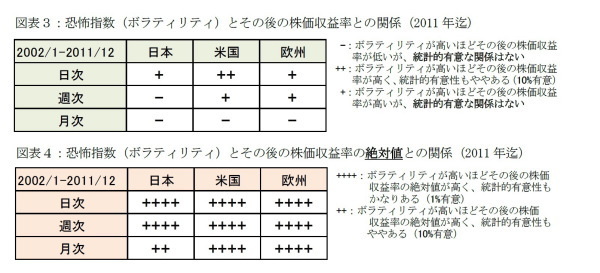

図表3は、市場別、頻度別に時々の恐怖指数とその後の株価収益率の関係を示している。恐怖指数が高いほど、その後の株式収益率が低い傾向が見られる場合は「-」、逆にその後の株式収益率が高い傾向が見られる場合は「+」を記している。また、記号の数はその傾向の統計的信頼性を表現しており、記号が一つの場合、統計的信頼性に乏しいことを意味する。

米国市場の日次を除き、恐怖指数の高低とその後の株価収益率との間には特段の関係性が確認できない。データの上では、恐怖指数の高さはその後の株価下落を示唆するわけではない。

一方、図表4は、恐怖指数とその後の価格変動の大きさ(株価収益率の絶対値)との関係を示している。恐怖指数が高いほど、その後の価格変動が大きい傾向が見られる場合に「+」を記している。図表3とは異なり、恐怖指数の高低と、その後の価格変動(リスク)の大きさとの間には強い正の関係性が確認できる。

前段の結果も踏まえると、恐怖指数の高さはその後の株価変動の方向性までは指し示さないものの、その後の価格変動が大きい(リスク)可能性を示唆する。

----------------------------

(2)厳密には、月次の代わりに4週間毎に株式割合を見直す場合を確認している。

----------------------------

(2)リスクは長期的な資産運用結果に影響を及ぼす(リスクコントロール手法の合理性)

前節(1)からボラティリティが高いからといって、その後の株価収益率の下落が予想されるわけではないことが分かった。それにも関らずリスクコントロール手法は、そのボラティリティが高いときほど、株式への投資割合を減らす仕組みになっている。その最大の理由は、リスクを好まない多くの投資家、つまり「期待できる収益率が同じならリスクは低いほうがいい」と考える投資家との親和性であろう。

その後の株価収益率の下落が予想されるわけでなくとも、ボラティリティが高い場合、その後の価格変動は大きいことが予測されるのだから、株式への投資割合を減らすことは、リスクを好まない多くの投資家にとって合理的といえる。

加えて、期待できる収益率が等しくてもボラティリティが異なれば、長期的な運用成果が異なる点にも注目したい。

図表5の青い経路は価格変動が小さく平均収益率(年率)が5%の場合、赤い経路は価格変動が大きく平均収益率が5%の場合、橙色の経路は赤い経路と同じく価格変動が大きいが平均収益率が15%の場合に、それぞれ2年間運用した例を示している。青い経路と赤い経路の平均収益率は等しいにもかかわらず、運用終了時の残高は大きく異なる。

図表5は2年間運用した例に過ぎないが、これを繰り返すほど、残高の差は拡大していくことは容易に理解できる。加えて、平均収益率がプラスであっても、価格変動が大きければ、当初の運用資産額を下回ることもあり得る。そして、価格変動が小さい場合と同程度の運用資産額を確保するには、平均収益率は15%程度必要になる(橙色の経路)。

このように、極端にリスクが高い場合、よほどの高い収益率が期待できない限り、長期的には運用資産の減少を招く。

前節(1)では、ボラティリティの高低によって期待収益率に差はなく、価格変動の大きさにのみ差があるといった結果を得た。図表5になぞらえれば、恐怖指数が低い状況が青い経路、高い状況が赤い経路である。

以上から、リスクを好まない多くの投資家にとってリスクコントロール手法が合理的であるだけでなく、長期的な視点に立っても期待できる収益率が変わらない以上、極端なリスクを抑制することは合理的と言える。