2014年にNISA(少額投資非課税制度)がスタートし、さらに2017年1月から個人型確定拠出年金(iDeCo:イデコ)の加入対象者が拡大するなど、個人の資産形成をサポートする制度が充実してきている。資産形成では制度活用と合わせて、どのように資産運用するかも重要になってきている。個人の資産運用を考える上で、少額から始められ毎月積立も容易な投資信託が強い味方になると思われる。

そこで、これから資産形成を考えている方、既に始められている方向けに役立つと思われる投資信託の情報を、資金の動きやパフォーマンスのデータなどを中心に定期的に紹介していく。

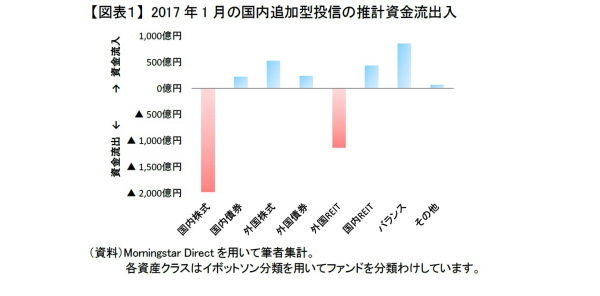

国内株式と外国REITの資金流出が目立つ

2017年1月の国内公募追加投信(ETFを除く)の資金の流出入の推計値を見ると、国内株式と外国REITの資金流出が大きかった【図表1】。国内株式は日経225のパッシブ・ファンドを中心に資金流出しており、4日の大発会以降の上値の重い展開の中で解約する投資家が多かったことが分かる。外国REITについては、昨年に純資産が大きいファンドの分配金の引き下げの影響などから、1月も引き続き流出傾向が続いたようだ。

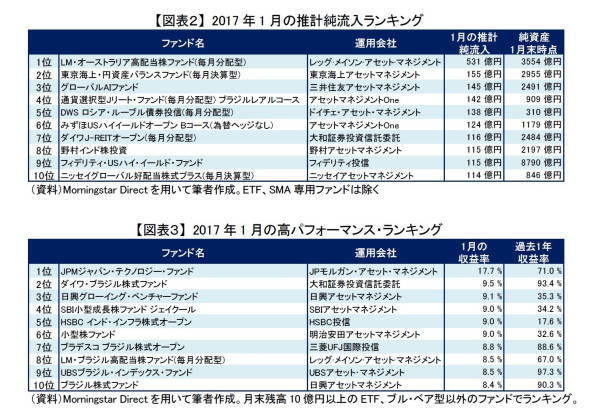

根強い人気の毎月分配型

個別でファンドの資金流入を見ると、資金流入上位10ファンドのうち8ファンドが毎月分配型となっており、引き続き人気の高さがうかがえる。外国REITの解約が増える中、国内REIT、高配当株、ハイ・イールド債券、新興国通貨、債券といった分配金が期待できる資産に資金がシフトしているようだ。

3位にはAI(人工知能)に関連するファンドが入った。今月、ゴールドマン・サックス・アセットマネージメントや三菱UFJ国際投信がAIを投資戦略に組み込んだファンド設定するなど、投資テーマとしてAIが引き続き注目されると思われる。

日本の中小型株とブラジル株式のファンドのパフォーマンスが良好

1月にパフォーマンスが良好であったファンドを見ると、「JPMジャパン・テクノロジー・ファンド」が最も高い収益率を上げていた【図表3】。また「日興グローイング・ベンチャーファンド(3位)」、「SBI小型成長ファンド ジェイクール(4位)」、「小型株ファンド(6位)」も良好だった。

この4つは国内新興市場の株式を中心に投資しているファンドである。1月の国内株式全体では、株価がほぼ横ばいだった。国内の大型銘柄は外部環境に左右され上値が重かった中、中小型銘柄の銘柄選別がうまく出来れば高いリターンをあげられたことが分かる。過去1年の収益率をみても、この4ファンドは市場全体よりも高いパフォーマンスを上げていた。

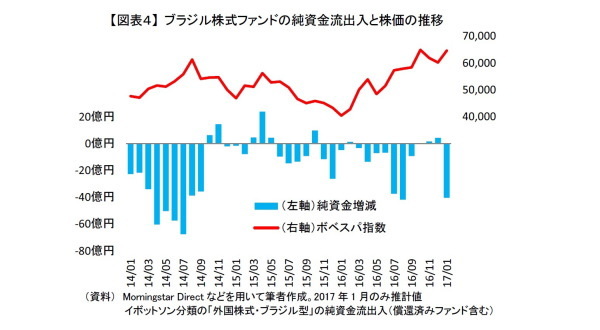

また、鉄鉱石価格の上昇などを好感してブラジル株式が大きく上昇したため、ブラジル株式に投資しているファンドのパフォーマンスも総じて良好だった。ただし、ブラジル株式ファンドの資金動向を見ると、この1月は解約が大きくなっていた。ブラジル株式ファンドを保有していた投資家の中に、足元の上昇が長く続かないと考えている方がいたのかもしれない。または、1年間の収益率が90%を超えるファンドもあり、利益を確定するため解約する方が多かったことが推測される。

ブラジル株式ファンドについては、過去3年の純資金流出入と株価の推移を見ても、先月のように株価が上昇した月は解約が多くなっていた【図表4】。つまり、ブラジル株式の株価が上昇すると、利益確定の売りが入る傾向があるといえる。投資信託はそもそも短期的な価格の上げ下げに応じて売買するには不向きな商品である。特に、ブラジル株式ファンドの中には(購入時に必要な)買付手数料が高いものが含まれており、短期間の売買は手数料が余計にかかる可能性もあるため、なおのこと短期売買には向かない。基準価格の短期的な上げ下げに一喜一憂しない、長期的な資産形成を意識して投資信託を活用した方がよいのではなかろうか。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

前山裕亮(まえやま ゆうすけ)

ニッセイ基礎研究所 金融研究部

【関連記事】

・

日本株式の年初の見通しはなぜ強気になりやすいのか~背景にあるのは楽観的な業績見通し~

・

ロボ・アドバイザー入門

・

追い風参考記録にはご注意を!!~中長期的に株式市場を見通す上で~

・

“初詣”もキャッシュレス時代-オール「電子マネー決済」社会は来るのか

・

GDP統計の改定で1%近くまで高まった日本の潜在成長率-ゼロ%台前半を前提にした悲観論は間違いだった?