要旨

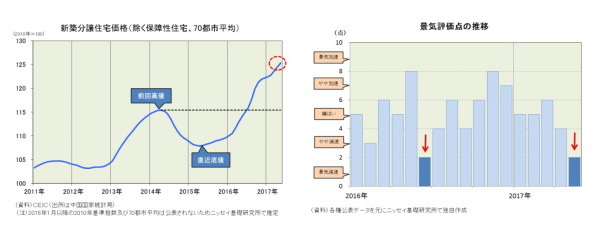

- 最近の金融マーケットを概観すると、株価はボックス圏で一進一退、人民元は小反発、住宅価格は上昇を続けており、短期金利は上昇し始めた。住宅価格の高騰を受けて中国政府は住宅バブル退治に乗り出したものの、住宅価格の上昇に歯止めは掛かっていない(下左図)。これを受けて、中国人民銀行は金融を引き締め方向にコントロール、短期金利は上昇してきた。

- 供給面を点検すると、4-5月期の工業生産は前年同期比6.6%増と1-3月期の同6.8%増を0.2ポイント下回っており、6月の動きは未反映だが4-6月期の成長率は1-3月期を下回る可能性がある。また、製造業PMIはやや低下、非製造業PMIはほぼ横ばいで推移している。

- 需要面を点検すると、個人消費は1-3月期を上回る伸びを示しており、4-6月期の成長率を押し上げる要因となる可能性が高い。一方、投資はインフラ関連や不動産開発の伸びが鈍化してきたため成長率を押し下げる要因となる可能性が高い。また、4-5月期の貿易黒字は前年同期比6.9%減となったものの、1-3月期に比べるとマイナス幅は縮小している。

- その他の重要指標を点検すると、道路貨物輸送量は高い伸びを維持しているものの、電力消費量は伸びが鈍化してきた。また、通貨供給量(M2)は政府見通しの「12%前後」を大きく下回ったものの、投資に結び付くことの多い中長期融資は高い伸びを維持している。

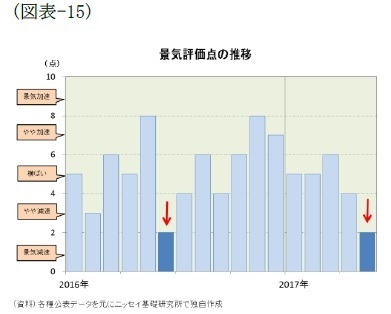

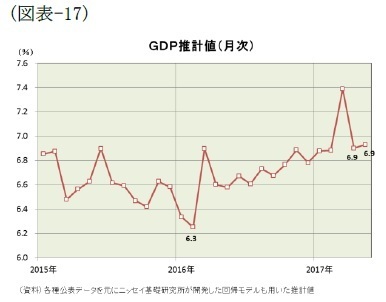

- 景気の動きを総合的に見るため、ニッセイ基礎研究所で開発した回帰モデルを用いて実質GDP成長率を推計したところ、4・5月はともに前年同月比6.9%増と、第1四半期(1-3月期)の実績(6.9%)と同水準を維持している。但し、当研究所で作成した「景気評価点」では景気悪化のサインが点灯、景気の先行きを注視する必要がでてきた(下右図)。

最近の金融マーケット

最近の金融マーケットを概観すると、株価はボックス圏で一進一退、人民元は小反発、住宅価格は上昇を続けており、短期金利は上昇し始めた。

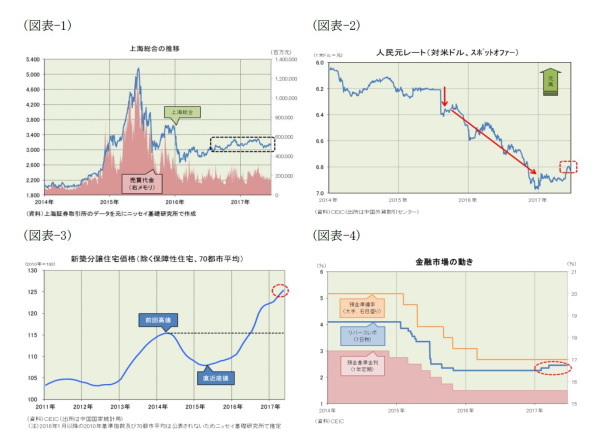

まず、株式市場に焦点を当てると、15年後半以降ミニバブルの崩壊で何度か急落を演じたものの、16年1月28日(上海総合で2655.66)でボトムアウト、その後はボックス圏で推移している(図表-1)。株価急落時に下値を支えた政府系ファンド(国家隊)が売りに転じた一方、株価急落時に打ち出された年金基金が株式投資を開始、上値も下値も重い展開となっている。

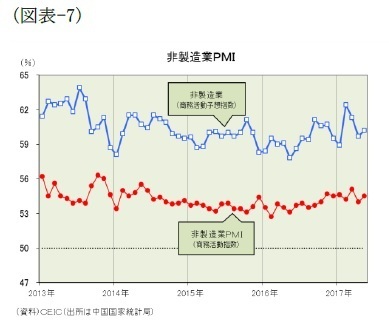

為替市場に目を転じると、15年8月には人民元の米ドルに対する基準値を3日間で約4.5%切り下げ(市場実勢の下落は約3%)、その後も下値を探る動きが続いたが、17年に入ると下げ止まり小反発した(図表-2)。米国では15年12月以降4回の利上げを実施、今後も段階的な利上げが予想されている。しかし、トランプ政権への期待が萎むとともに米国の長期金利は低下、米中の長期金利差は大方の予想を覆して拡大、それまでの米ドル高は修正局面を迎えている。

また、住宅市場では16年7月に前回高値を上回って、最高値更新を続けている(図表-3)。中国政府(含む中国人民銀行)は住宅バブルの退治に乗り出した。それまで高騰の目立っていた深?市や上海市などでは上昇に歯止めが掛かったものの、住宅バブルは周辺に飛び火している。そして、短期金利は上昇し始めた。中国人民銀行は15年10月に基準金利(預金・貸出)を引き下げて以降その後は据え置いているが、リバースレポ(7日物)や常設流動性ファシリティなどを2回に渡って引き上げるなど、金融を引き締め方向にコントロールしている(図表-4)。

景気10指標の点検

◆供給面の3指標

【工業生産】

景気指標の中でGDPへの影響が最も大きいのが工業生産(実質付加価値ベース、一定規模以上)である。ここもとの経済のサービス化で影響力が落ちたとはいえ、依然その有効性は高い。4-5月期の工業生産は前年同期比6.6%増(推定

1

)と1-3月期の同6.8%増を0.2ポイント下回った。6月の動きが未反映とはいえ、第2四半期(4-6月期)の成長率は第1四半期(1-3月期)を下回る可能性が高いことを示唆している(図表-5)。

------------------------------

(1)中国では、統計方法の改定時に新基準で計測した過去の数値を公表しない場合が多く、また1月からの年度累計で公表される統計も多い。本稿では、四半期毎の伸びを見るためなどの目的で、ニッセイ基礎研究所で中国国家統計局などが公表したデータを元に推定した数値を掲載している。またその場合には“(推定)”と付して公表された数値と区別している。

------------------------------

【製造業PMI】

製造業の動向を示す代表指標となるのが製造業PMI(製造業購買担当者景気指数、中国国家統計局)である。これは製造業3000社の購買担当者へのアンケート調査を元に計算されるもので、通常は50%が拡張・収縮の分岐点とされる。ここもと4月、5月がともに51.2%と、第1四半期の平均(51.6%)をやや下回る水準で推移、将来3ヵ月に対する見通しを示す予想指数も2月の60.0%をピークに5月は56.8%と低下してきており、頭打ち感がでてきた(図表-6)。

【非製造業PMI】

【非製造業PMI】

一方、非製造業の動向を示す代表指標となるのが非製造業PMI(非製造業商務活動指数、中国国家統計局)である。中国では製造業からサービス業への構造転換が進行中なためその重要性は増している。製造業PMIと同様に50%が拡張・収縮の分岐点とされる。ここもと4月は54.0%、5月は54.5%となっており、第1四半期の平均(54.6%)とほぼ同水準で推移している。また、予想指数も60%前後の高水準を維持しており、非製造業PMI大きく落ち込む可能性は当面低いだろう(図表-7)。

◆需要面の3指標

【小売売上高】

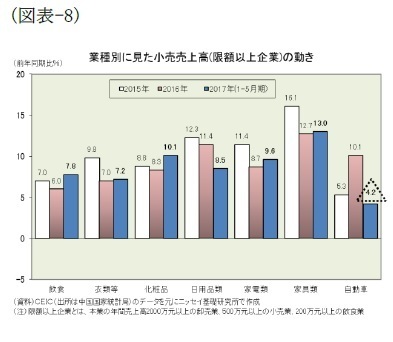

個人消費の動きを示す代表指標となるのが小売売上高である。1-5月期の小売売上高は前年同期比10.3%増と16年通期の同10.4%増を0.1ポイント下回った。内訳を見ると、飲食や化粧品は16年通期の伸びを上回っているものの、日用品や自動車は下回っており、特に自動車は小型車減税の縮小を受けて16年通期の同10.1%増から同4.2%増へ伸びが鈍化した(図表-8)。但し、前四半期と比べると、第1四半期の前年同期比10.0%増から4-5月期は同10.7%増(推定)へ0.7ポイント上昇しており、個人消費は第2四半期の成長率を押し上げる要因となる可能性が高い。

【固定資産投資】

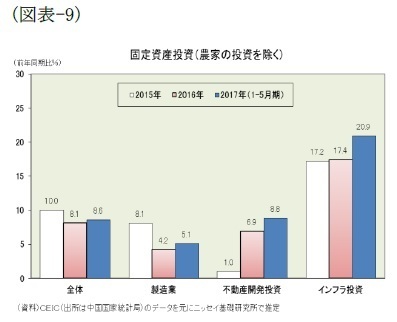

一方、投資の動きを示す代表指標となる固定資産投資(除く農家の投資)は、1-5月期に前年同期比8.6%増と16年通期の同8.1%増を0.5ポイント上回った。内訳を見ると、IOT投資が勢いを増す製造業は16年通期の同4.2%増から同5.1%増へ0.9ポイント上昇、不動産開発投資は同6.9%増から同8.8%増へ1.9ポイント上昇、インフラ投資は同17.4%増から同20.9%増へ3.5ポイントの大幅な上昇となった(図表-9)。但し、前四半期と比べると、第1四半期の同9.2%増から4-5月期は同7.7%増(推定)へ1.5ポイント低下しており、投資は第2四半期の成長率を押し下げる要因となる可能性が高い。

【輸出】

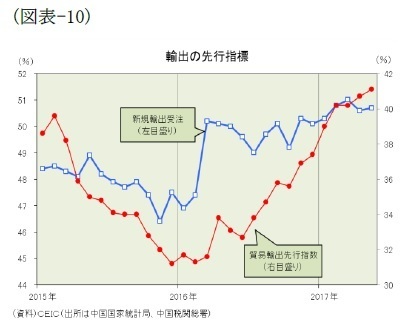

世界の工場といわれる中国では輸出が生産を左右する。1-5月期の輸出額(ドルベース)は前年同期比8.2%増と16年通期の同7.7%減から回復、先行指標も引き続き上昇傾向にある(図表-10)。輸出相手先別の内訳を見ると、米国向けが同11.5%増、欧州(EU)向けが同8.1%増、日本向けが同6.4%増、ASEAN向けが同11.2%増と軒並み増加している。他方、原油高などを受けて輸入が輸出以上に増加したため、4-5月期の貿易黒字は前年同期比6.9%減となっている。但し、第1四半期の同40.9%減に比べるとマイナス幅は縮小、成長率を押し上げる要因になりそうだ。

◆その他の重要な4指標

【電力消費量】

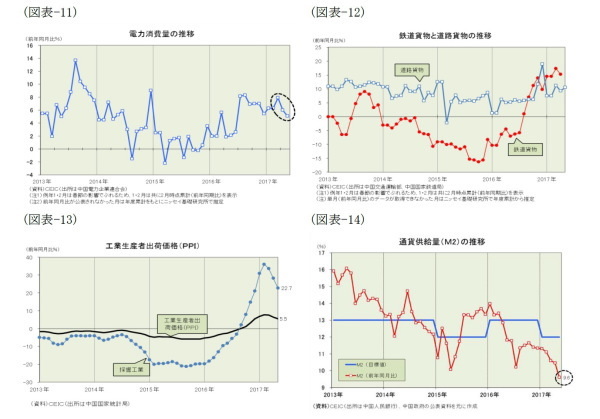

その他の指標では電力消費量が注目される。1-5月期の伸びは前年同期比6.4%増と16年通期の同5.0%増を1.4ポイント上回った。特に、第2次産業では3.4ポイントの大幅改善となった。但し、3月の同9.1%増をピークに4月、5月と伸びが鈍化、やや陰りが見られる(図表-11)。

【貨物輸送量】

道路貨物輸送量も経済活動の動きを読む上で重要な景気指標となる。1-5月期の伸びは前年同期比9.3%増と16年通期の同6.8%増を上回る伸びを示した。足元ではやや振れが大きくなっているものの、電子商取引(EC)の拡大を受けて趨勢的には高い伸びが続くと見られる(図表-12)。

【工業生産者出荷価格】

景気の体温と言われる物価も重要な景気指標である。5月の工業生産者出荷価格は前年同月比5.5%上昇と2月の同7.8%上昇をピークに上昇率が鈍化してきた。原油など資源エネルギー価格の下落が背景にあり、上昇率の鈍化傾向は当面続くと見られる(図表-13)。

【通貨供給量(M2)】

景気を金融面から見る代表指標としては通貨供給量(M2)が挙げられる。ここもとの動きを見ると、図表-14に示したように伸びが鈍化、特に5月は前年同月比9.6%増と4月の同10.5%増を0.9ポイント下回った。中国人民銀行が金融を引き締め方向にコントロールしたことが背景にある。なお、銀行貸出残高(中長期)は前年同月比20.5%増と高い伸びを維持している。

総合指標の点検

◆景気評価点、景気悪化のサインが点灯!

まず、「景気評価点(2)」を確認してみよう。これは第2章で概観した景気10指標を、それぞれ3ヵ月前と比べて上向きであれば“○=1点”、下向きであれば“×=0点”として集計した指標である(分岐点は5点)。5月の景気評価点は2点に低下、景気悪化のサインが点灯した(図表-15)。前回2点に低下した昨年6月は、民間投資が前年割れに落ち込み、景気が失速の危機に直面していた時期だった。しかし、前回は中国政府がインフラ投資を加速させたことで景気失速を免れた。今回はどの様な展開になるか要注目である。

------------------------------

(2)景気評価点に関しては「

景気の動向を簡単に把握できないか?

」年金ストラテジー (Vol.219) September 2014を参照。>

------------------------------

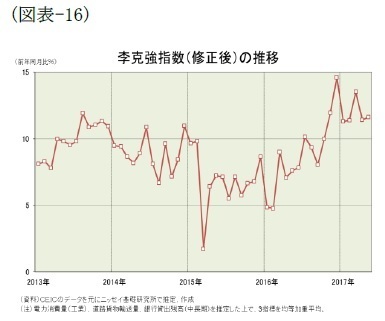

◆李克強指数(修正後)、高水準で横ばい

次に、電力消費量(工業)、道路貨物輸送量、銀行貸出残高(中長期)の3つを用いた「李克強指数(修正後)(3)」を確認して見よう。前述のとおり電力消費量(工業)の伸びは鈍化したものの、道路貨物輸送量と銀行貸出残高(中長期)は高水準の伸びを保っており、李克強指数(修正後)は高水準で横ばい推移となっている(図表-16)。

------------------------------

(*3)李克強指数は、李克強首相が遼寧省党委員会書記だった2007年、景気実態を表す統計として、電力消費量(工業)、鉄道貨物輸送量、銀行貸出残高(中長期)の3つを重視したことに由来する。しかし、中国経済の構造的変化を勘案して、ここでは鉄道貨物を道路貨物に入れ替えた李克強指数(修正後)を掲載している。なお、3指標の加重割合は均等として計算した。

------------------------------

◆経済成長率に換算すれば6.9%!

最後に、中国GDPに与える影響の大きい景気指標を用いて成長率を推計して見よう。ここでは工業生産、製造業PMI、非製造業PMIの3つを説明変数としてニッセイ基礎研究所で開発した回帰モデルで推計している。その推計結果を見ると、16年2月の前年同月比6.3%増をボトムに中国の景気は持ち直してきている。そして、5月は前年同月比6.9%増となった(図表-17)。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

三尾幸吉郎(みお こうきちろう)

ニッセイ基礎研究所 経済研究部

上席研究員

【関連記事 ニッセイ基礎研究所より】

・

景気の動向を簡単に把握できないか?

・

最近の人民元と今後の展開(2017年6月号)~トランプ氏退陣は元安要因、基準値設定方法変更は元高要因

・

図表でみる中国経済(住宅市場編)~住宅バブルの現状と注目点

・

中国経済:景気指標の総点検(2016年秋季号)~李克強指数は急回復も、総合判断としては小康状態

・

中国経済:景気指標の総点検(2017年春季号)~回復の動きに死角は無いか?