要旨

10月より新会計年度がスタートしたが、現在は12月8日を期限とする暫定予算で凌ぐ状況が続いている。10月26日に予算の大枠を決める予算決議が漸く上下両院で可決されたことから、今後は歳出法案審議の加速が見込まれる。

予算決議ではトランプ政権が目指す税制改革を共和党のみで実現するため、10年間で1.5兆ドルの減税を可能とする財政調整指示が盛り込まれた。

一方、9月下旬にトランプ政権が発表した税制改革の統一枠組みでは、個人や法人向けの税率引き下げや税の簡素化などの方針が示された。また、今回提示された改革案では法人税制で物議を醸していた、仕向地主義のキャッシュフロー課税や国境調整税などの導入は見送られた。もっとも、統一枠組みでは概要が提示されただけで、共和党内でも意見が分かれている制度設計については議会に丸投げされた格好となっている。

現在、下院共和党を中心に11月早々に税制改革の草案を提示できるように作業が進められている。しかしながら、富裕層への減税を回避し、歳入中立を達成できる制度設計を実現するのは様々な利害関係者の調整も含めて困難が予想される。

これから、議会を中心に18年度予算案と並行して税制改革案の審議が本格化するが、トランプ政権が目指す年内の税制改革案の成立は困難だろう。また、来年以降についても、税制改革実現のためには、減税規模の縮小は不可避とみられる。

はじめに

米国では10月1日から18会計年度がスタートした。年度開始時点で歳出法案が成立していなかったことから、現在は12月8日を期限とする暫定予算で凌ぐ状況が続いている。一方、18年度予算の大枠を決める予算決議を漸く上下院ともに可決したことで、今後は歳出法案審議の加速が見込まれる。

同予算決議には、トランプ政権が目指す税制改革を与党共和党だけで実現するための財政調整措置が盛り込まれており、10年間で1.5兆ドルの減税を可能とする財政調整指示が盛り込まれた。

一方、税制改革論議では、9月27日にトランプ政権が税制改革の統一枠組み(1)を発表したことを受けて、下院共和党を中心に来月早々の発表を目指し、税制改革法案の策定作業を行っている。

本稿ではこれまでの予算編成作業や税制改革の動向について解説を行うほか、今後の争点や税制改革実現の見通しなどについて論じている。結論から言えば、税制改革の制度設計段階で既に共和党内に不協和音がでているほか、野党民主党は債務残高を増やして富裕層に対する減税効果が大きい税制改革に反対する姿勢を明確にしていることから、今後の審議は紆余曲折が予想され、トランプ政権が目指す年内成立は難しいほか、来年以降も税制改革実現のためには減税規模の縮小は不可避だろうというものだ。

------------------------------

(1)正確な名称は、”UNIFIED FRAMEWORK FOR FIXING OUR BROKEN TAX CODE”

------------------------------

予算編成の動向

◆(17年度予算実績)16年度から財政赤字は拡大したものの、債務残高(GDP比)は低下

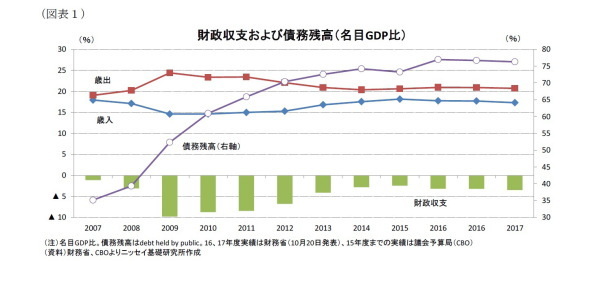

9月30日に終了した17年度予算実績(2)は、財政赤字が▲6,657億ドル(GDP比▲3.5%)と、前年度の▲5,856億ドル(同▲3.2%)から▲800億ドル(同▲0.3%)赤字幅が拡大した(前掲図表1)。歳出が3兆9,806億ドル(同20.7%)と前年度比+3.3%増加した一方、GDP比は▲0.2%ポイント低下した。一方、歳入は3兆3,149億ドル(同17.3%)と、こちらは前年度比+1.5%の増加に留まったほか、GDP比は▲0.4%ポイント低下した。このため、財政赤字の拡大は、歳出に比べて歳入の低下幅が大きくなったことによる。歳入面では、短期金利の上昇に伴い連銀からの送金が▲340億ドルと歳入額の1%超の減少となったことなどが影響したようだ。

この結果、債務残高は17年度末が14兆6,670億ドル(同76.3%)と前年度から4,980億ドル増加となったものの、GDP比では▲0.4%ポイントと小幅ながら低下した。もっとも、債務残高(GDP比)は金融危機前の30%台に比べ、2倍以上の高い水準となっている。

------------------------------

(2)財務省と行政管理予算局の共同声明(17年10月20日)

https://www.treasury.gov/press-center/press-releases/Pages/sm0184.aspx

------------------------------

◆(18年度暫定予算)災害対策費用153億ドルを17年度予算分として計上

9月8日に成立した12月8日を期限とする18年度暫定予算(3)では、災害対策費用などを除いた歳出額を17年度予算(1.07兆ドル)に一致させる一方、8月下旬に米国を襲ったハリケーン「ハービー」に関する災害対策費用153億ドルを計上した(図表2)。なお、災害対策費用は17年度予算に遡及する形で盛り込まれた

一方、暫定予算では連邦政府の債務上限を同予算の期限である12月8日まで適用しないことも盛り込まれた。このため、連邦政府の一部閉鎖や連邦政府債務の上限抵触に伴う米国債デフォルトリスクは当面解消された。

もっとも、暫定予算の期限まで実質20日程度しか審議日数が残されておらず、今後本格化するとみられる税制改革論議と併せて、歳出法案の処理に残された時間は限られていると言えよう。

------------------------------

(3)Public Law No.115-56

https://www.congress.gov/bill/115th-congress/house-bill/601

------------------------------

◆(18年度予算決議)税制改革実現にむけて一歩前進

本来、米予算編成は、年初に大統領から議会に対して予算要求(予算教書)がされた後、議会が予算決議の策定、その後各省庁に予算を配分する歳出法案を策定する流れとなっている(4)。しかしながら、予算編成作業は、本来のプロセス通りに進まないことも多く、現在の予算編成プロセスとなった1976年度から17年度まで10会計年度で予算決議が可決していない(5)。

このため、予算決議は歳出法案策定のために必須ではない。ただし、トランプ大統領が目指す税制改革を上下両院で過半数を有している与党共和党だけで実現するためには、財政の調整措置(reconciliation process)の仕組みを活用することが有効であり、財政調整指示(reconciliation directives)を盛り込んだ予算決議を可決することが必要となっていた。

18年度予算決議の審議では、今後10年間で1.5兆ドルの減税を可能とする財政調整指示を盛り込んだ予算決議を上院が10月19日に可決し、下院も10月26日に上院の予算決議案を受け入れる形で可決した。

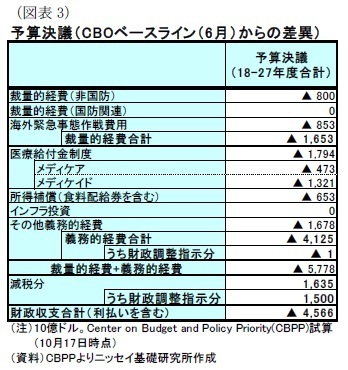

同予算決議では、議会予算局(CBO)が17年6月に発表したベースライン予算6に比べ、裁量的経費のうち、非国防関連を大幅に削減するほか、医療給付制度であるメディケアやメディケイドを大幅に削減することも盛り込まれた(図表3)。

一方、トランプ大統領が議会に要請していたインフラ関連投資の予算(2,000億ドル)は見送られた。

同予算決議では、財政調整指示として上院エネルギー・資源委員会に対して今後10年間で10億ドルの財政赤字削減と、上院財政委員会および下院歳入委員会に対して、税制改革案を策定する上で財政赤字の増加が今後10年間に1.5兆ドルを超えないことが明記された。

これまで下院は、税制改革によっても財政赤字が増加しないとする予算決議案を審議していたため、従来の下院案を捨てて上院案を受け入れたことは、税制改革実現のために大きく方針転換したと言えよう。

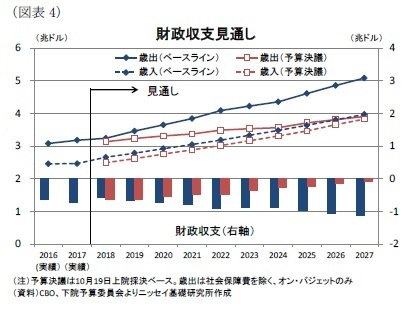

一方、同予算決議に基づく財政収支見通し(社会保障費を除くオン・バジェットベース)は、ベースライン予想に比べて歳入は減少するものの、歳出削減の効果が大きいため、27年度の財政赤字がベースラインの▲1兆1,120億ドルから、同▲780億ドル(成長加速などの影響を除くベース)に縮小することが見込まれている(図表4)。

なお、上院予算委員会は成長加速による財政収支改善効果を2,750億ドルとしており、それを加味すれば27年度に1,970億ドルの財政黒字を実現できるとの見通しを示しているが、この試算には懐疑的な見方が多い。

------------------------------

(4)予算編成プロセスについて詳しくは、Weeklyエコノミストレター(2015年2月20日)「米国予算審議がキックオフ―紆余曲折が予想される予算審議」を参照下さい。

http://www.nli-research.co.jp/report/detail/id=42234?site=nli

(5)1974~2016年度のデータは、議会調査局”Deeming Resolution: Budget Enforcement in the Absence of a Budget Resolution “(15年12月)

https://www.budget.senate.gov/imo/media/doc/R44296[1].pdf

6 17年6月時点で成立している予算法が今後も継続することを前提とした場合の試算。

------------------------------

税制改革の動向

◆(統一枠組みの概要:個人向け):所得税率区分を集約、基礎控除を倍増

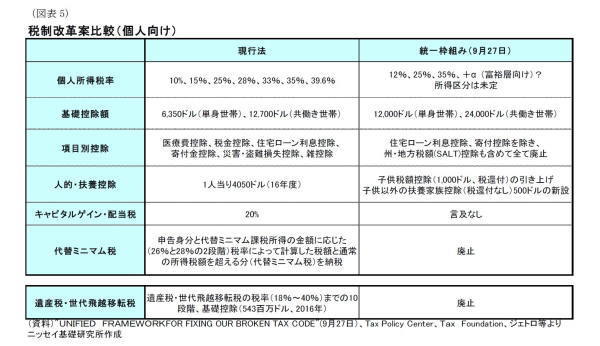

9月27日に発表された税制改革の統一枠組みでは、個人所得税率を現行の7区分から3区分に集約し、最高税率を39.6%から35%に低下させる方針が示された。また、基礎控除額を共働き世帯で現行の12,700ドルから24,000ドルに倍増するほか、遺産税や世代飛越移転税の廃止が盛り込まれた(図表5)。

一方、税額控除については住宅ローン利息控除、寄付控除、子供税額控除などの一部を除いて廃止される見込みだ。これには、州・地方税(SALT)支払い分を連邦所得税から控除できる仕組みも含まれる。

もっとも、統一枠組みでは所得税率区分に適用される所得水準や、廃止される税額控除などが具体的に示されていないなど、物議を醸しそうな部分も含めて詳細な制度設計が議会に丸投げされた格好となっている。現在、下院共和党を中心に税制改革の制度設計および法案策定作業が行われているが、既に富裕層に減税効果が大きいこと、州・地方税控除の廃止や一部で報道されている確定拠出年金(401k)に対する控除額の引き下げ観測などに対して批判がでており、制度設計は難航しているようだ。

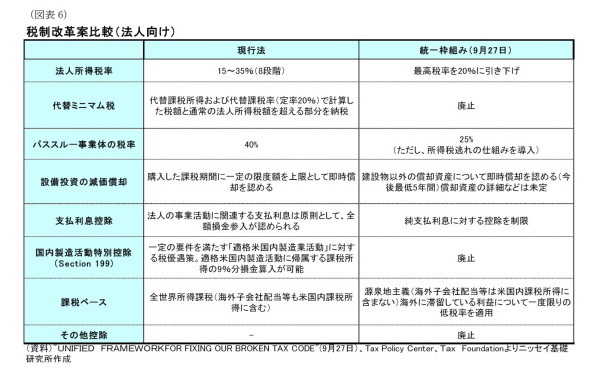

◆(統一枠組みの概要:法人向け)法人所得税や、パートナーシップに対する最高税率を引き下げ

法人向けの税制改革では、法人所得税やパートナーシップなどのパススルー事業体に対する最高税率が引き下げられるほか、通常の税額計算と異なる方法で算出する必要があった代替ミニマム税が廃止されるなど、税制簡素化などの方針が示された(図表6)。また、設備投資について時限付(最低5年)で一部即時償却を認める一方、支払い利息控除を制限する方針も示された。

今回提示された改革案では、昨年来物議を醸している仕向地主義キャッシュフロー課税や、国境調整税の導入(7)は見送られ、米国以外で広く採用されている源泉地主義への課税ベース変更が示された。また、これに関連して海外に滞留している利益について1度限りの低税率(税率は不明)を適用することが認められることも示された。

一方、一定の条件を満たす国内製造業に対してこれまで適用されていた税優遇策(Section 199)をはじめ、その他の控除などは廃止される見通しである。

もっとも、法人税制改革でも制度設計は難航しているようだ。パススルー事業体に対する最高税率が、これまでの所得税率と同水準から個人所得税率(35%)より低い25%に引き下げられることが物議を醸している。これは富裕層を中心に、高い個人所得税率を回避するために、パートナーシップなどを設立してパススルー事業体の税率が適用されるようにする税逃れが生じるとみられているからだ。このため、パススルー事業体の税率が適用される事業体の条件をどうするか議論されているようだ。

これまでみたように、税制改革の制度設計をする上で物議を醸している分野も含めて詰めないといけない項目が多いことから、下院共和党が目指す11月の早い段階に示せるのか予断を許さない状況である。

------------------------------

(7)仕向け地主義キャッシュフロー課税や、国境調整税について詳しくは、Weeklyエコノミストレター(2017年2月20日)「法人税制改革論議が本格化―注目される国境調整税(BAT)の行方」を参照下さい。

http://www.nli-research.co.jp/report/detail/id=55098?site=nli

------------------------------

◆(所得階層別減税効果)所得階層上位1%に減税分の8割が集中

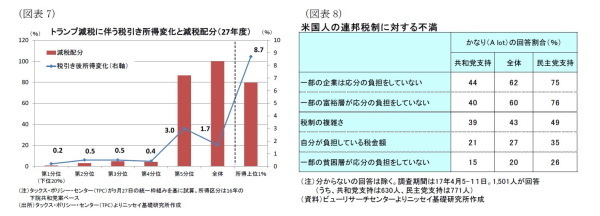

一方、これまで提示された税制改革案は富裕層優遇との批判が強まっている。詳細な制度設計がされていないため不透明な部分は残っているものの、米シンクタンクのタックス・ポリシー・センター(TPC)が、統一枠組みと昨年下院共和党が発表していた税制改革案8を基に試算した結果、27年度の税引き後所得を税制改革前後で比較した場合、全体では+1.7%の増加となる一方、所得階層別(5分位)では所得上位20%の増加率が+3.0%と他の階層を大幅に上回っていることが示された(図表7)。さらに、所得上位1%に限ってみれば+8.7%と顕著な伸びとなるようだ。

また、減税額全体に対する減税シェアは、上位1%に8割が集中すると試算されている。これは、トランプ大統領の「税制改革が富裕層の利益にならず、中間所得層に恩恵がある」との説明と矛盾する結果である。

一方、ピューリサーチセンターによれば、米国人の連邦税制に対する世論調査では、支持する政党によって乖離はあるものの、一部の企業や富裕層が応分の負担をしていないことに対して強い不満を示す回答が6割を超えるなど、高いことが分かる(図表8)。これは自身の税負担額(27%)や、貧困層の税負担(20%)に対する不満より高い。このため、税制改革による減税効果が大企業や富裕層に集中するとの見方が強まる場合には、税制改革に対する支持が得難い可能性があり、その場合には、来年の中間選挙で改選される議員は難しい選択を迫られるだろう。

------------------------------

(*8)A BETTER WAY TAX REFORM

https://abetterway.speaker.gov/?page=tax-reform

------------------------------

今後の見通し

18年度予算決議が可決されたことで、議会共和党は税制改革に向けた1歩を踏み出せた。ただし、年内の法案成立を目指す今後の税制改革論議は紆余曲折が予想される。

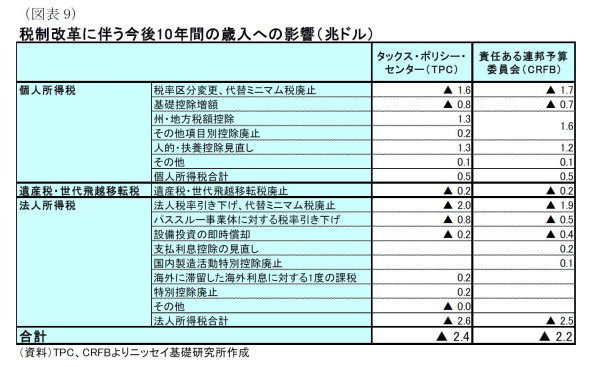

議会は1.5兆ドルの財政赤字拡大を容認したものの、民間シンクタンクの試算では、税制改革に伴う歳入減少幅が2兆ドル超との見通しが示されており、1.5兆ドルに収まらない可能性が高い(図表9)。また、現在物議を醸している州・地方税控除の廃止は増収効果が1.3兆~1.6兆ドルと非常に大きいことから、これらの控除が縮小される場合には、歳入の落ち込みがさらに大きくなるとみられる。歳入を減らさずに、控除などの扱いに関する利害調整をおこなうことは困難だろう。

一方、野党民主党は将来の債務を増やす形で富裕層に減税の恩恵が大きい税制改革に対して反対の姿勢を明確に示しており、現状では超党派の合意は難しくなっている。

また、予算決議を通した共和党議会も一枚岩とは言えない。共和党議員の中には、全体の歳入を減らさない形で税制改革をすべきとの考えの議員が依然として多い。実際、下院予算決議の採決では賛成216に対して反対212と4票差で可決したものの、20人の共和党議員が反対したことが明らかになっている。さらに、過半数を僅か2人上回っているだけの上院でも、ボブ・コーカー議員が債務増加を伴う税制改革に反対を表明するなど、複数の議員が税制改革案に懐疑的な姿勢を示しているため、上院で過半数を確保できるか懸念の声が挙がっている。

前述のように暫定予算の処理も含めて年内の実質審議日数が限られる中で、共和党内や野党民主党を含めて政策協調できる可能性は低いだろう。税制改革の実現は早くても来年に入ってからになるとみられるが、議会共和党の過半数の支持を得るためには減税規模の縮小は不可避だろう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

窪谷浩(くぼたに ひろし)

ニッセイ基礎研究所 経済研究部

主任研究員

【関連記事 ニッセイ基礎研究所より】

・

米国予算審議がキックオフ-紆余曲折が予想される予算審議

・

法人税制改革論議が本格化-注目される国境調整税(BAT)の行方

・

米国経済の見通し-消費主導の景気回復持続も、当面ハリケーンの影響や、米国内政治状況などで経済は流動的

・

【7-9月期米GDP】前期比年率+3.0%、ハリケーンの影響にも拘らず、堅調な伸びを維持

・

中期経済見通し(2017~2027年度)