米国株が高値を切り上げていくなか、日本株がさっぱり上がらない時、「米国株は最高値なのにどうして日本株は冴えないのですか?」という質問を受けた。それに対する僕の答えは、「別物だからです。」

アップルやグーグルやアマゾンやフェイスブックは日本の企業ですか?米国の会社です。彼らがグローバルに大成功して企業価値を高めた。だから市場はそれを評価して高い株価をつけている。日本にアップルやアマゾンのような会社がありますか?日本の株価は日本企業の価値に見合った株価がついている。それだけのことです。そう答えた。

では、先週からのこの下げはどう説明すればよいか。NYダウ平均が600ドル下げれば日経平均も600円下げる。NYダウ平均が1000ドル下げれば日経平均も1000円下げる。まるで鏡写しの相場である。しかし、これもまた現実だ。金融資本市場のグローバル化 ‐ そのひとことで、ほぼ説明は可能であろう。

米国株急落の背景も、解説され尽くしたと言える。ドル安、原油高、労働市場の改善によるインフレ期待や債務の膨張に対する懸念の高まりを受けた米国金利の上昇。株価急落を受けたボラティリティの急上昇。ボラティリティを売るトレードの巻き戻しやボラティリティをリスクと捉える運用のポジション調整などを巻き込み下げ幅が増幅された面もある。ただし、ストラテジーレポートでも書いたように、本当の理由は特定できない。

マーケットはグローバルにつながっているので米国株が下げ止まらないことにはどうにもならないだろう。しかし、そうは言っても日本株は売られ過ぎである。はっきり言って、米国発の激震に、とばっちりを受けている。僕は週初のマーケット展望で、ここまで売られるとは予想できなかったが、本来、ここまで下げるような環境にない。景気動向指数は過去最高(つまり景気が良い)、上場企業の業績も2年連続で過去最高益更新の見込み。日本は日銀が強力に金利上昇を抑え込んでいる。リスクオフで円高になったとは言え、ダボス会議の要人発言で108円台前半まで円高が進んだ1月下旬の水準を越えていない。単に、米国株の大幅安に連れ安しているだけである。

いつもいう事だが、市場が間違っている(市場に関わる者として禁句であるのは重々承知のうえで敢えて言う)。そして、これが相場の常である。オーバーシュートするところまでいくのである。

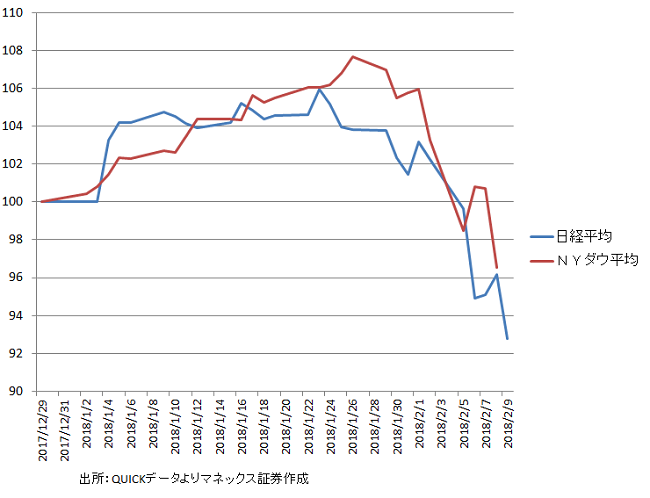

日経平均とダウ平均は既に高値から10%超調整しているが、昨年末の値を100として年初からの値動きを比べると日経平均のほうが下げ過ぎである。今日の前場の安値2万1119円で92.8、ダウ平均は昨日の終値で96.5である。移動平均とのかい離をみても日経平均はほぼ200日線に支えられるところまで下げているが、ダウ平均はそこまで行っていない。米国発の下げにもかかわらず、日経平均のほうが調整度合いが深い。

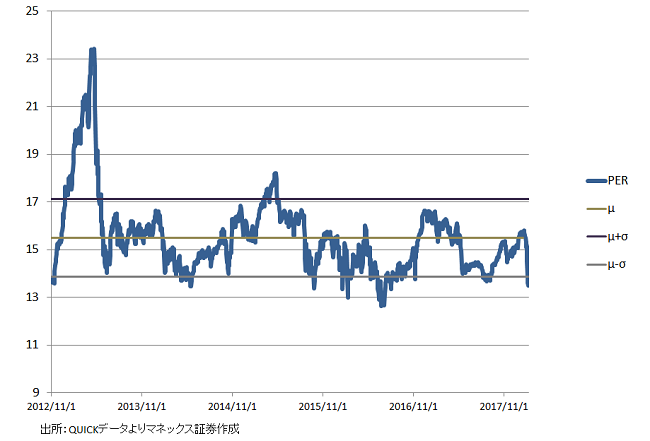

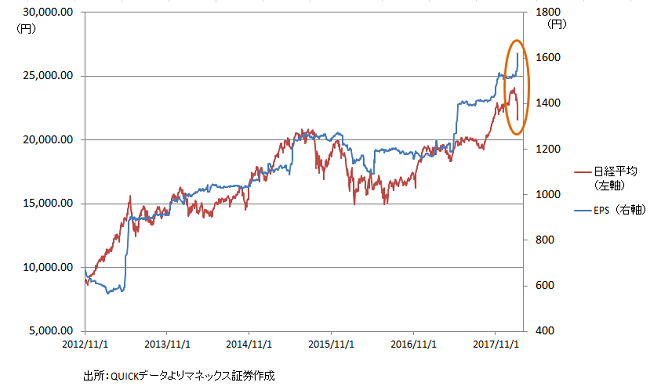

佳境を迎えている決算発表での業績上方修正を受けて、日経平均のEPSはついに1600円を超える水準まで上昇してきた。グラフから見て取れるように、26年ぶり水準まで上昇してきた日本株は、上場企業の利益が向上するのに平仄を合わせてきたものである。バブルでもなんでもない。むしろ業績改善ペースに比べて株価上昇が遅いくらいだ。その反映としてバリュエーションが高まらない。そうしたなか、この米国発の急落劇に巻き込まれ、日経平均の予想PERはすでに過去5年平均を1標準偏差下回るところまで低下。直近の最低は2016年6月の英国がEU離脱を決定した国民投票時の急落で記録した12.6倍であるが、さすがに一時的なショック安ということからその後PERは平均に戻る動きを見せた。

足元で企業業績が過去最高にまで高まるなか、それに逆行する日本株はバリュエーション面ではほぼ下値に達したと言える。200日線を下回るような下げは考えられない。

前段で、米国発の下げにもかかわらず、日経平均のほうが調整度合いが深いと述べたが、逆に言えば、米国株は移動平均線とのかい離にせよ、バリュエーション面にせよ、まだ一段の調整があり得るということだ。

米国株が一段安となれば、日本株もまた連れ安するだろう。しかし、日本株はすでに相当リーズナブルな水準まで調整しており、ここからの一段安は理屈で説明できる範囲を超えている。オーバーシュートは相場の常と述べた。そういうオーバーシュートするような局面が絶好の買い場であったことは、いまさら説明するまでもないだろう。

問題は下げ止まったとしても、いつ戻るか。

「節分天井・彼岸底」ではないか。次回FOMCは3月20・21日。まさにお彼岸の中日である。そこで利上げが見送られれば、市場の動揺は止むだろう。

今回の金利上昇のきっかけになった雇用統計での賃金上昇は特殊要因によるものだ。時間当たり賃金が、前年同月比2.6%程度を見込んだ市場予想に対して2.9%と上振れしたが、労働時間が減っている。給与は変わらないが労働時間が寒波のために短くなったので「時間当たりの」賃金が上昇したのである。週給は前年同月比2.6%で市場予想通り。週給の前月比はむしろマイナス、給与が減っている。賃金上昇のペースが高まったわけではない。寒波の影響による特殊要因なので、来月発表になる雇用統計では、その特殊要因が剥落し、もとの賃金上昇ペースに戻るだろう。そうなれば、FEDが利上げを急ぐ必要はなく、むしろ先走り過ぎている長期金利上昇による悪影響を考慮して3月利上げが見送られる公算が高まる。市場もそう考えるだろう。

日本株も米国株も「天井」は節分の1週間~10日前に来た。であれば「底」も彼岸の1週間~10日前、3月半ばには底入れするだろう。

広木隆(ひろき・たかし)

マネックス証券 チーフ・ストラテジスト

【関連リンク マネックス証券より】

・緊急レポート PART2 米国株急落の理由は金利上昇ではない

・米国株の動揺が収まることを前提に日経平均2万3000円台前半を固める展開

・日本株の売り材料はない 株価下落は日米ともに過剰反応

・日本株の調整局面はいつまで続くのか

・米国債利回り:大型予算可決で高止まりも、株価下落リスクは遠のく