要旨

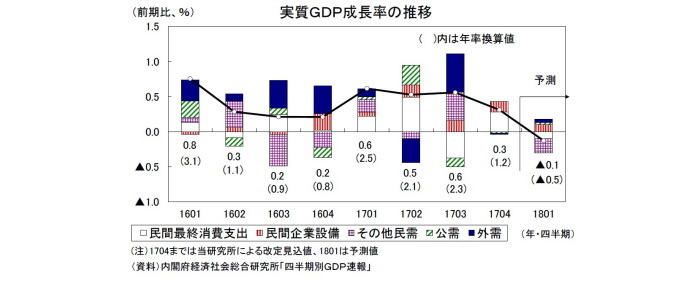

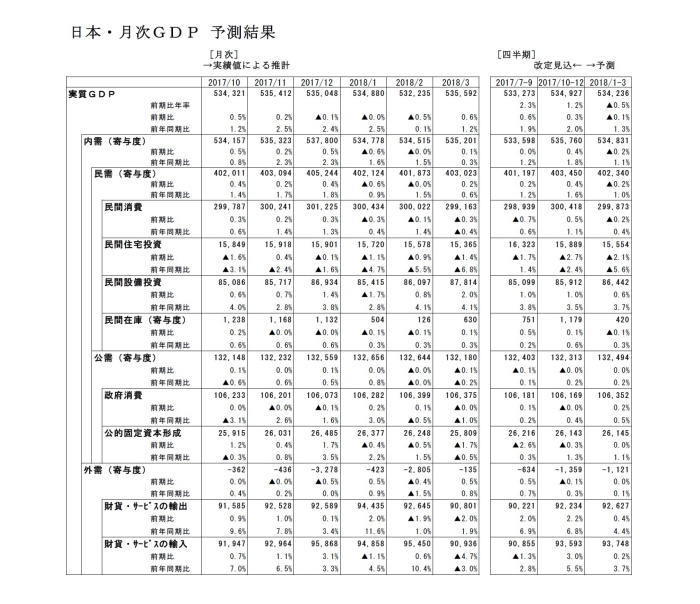

5/16に内閣府から公表される2018年1-3月期の実質GDPは、前期比▲0.1%(前期比年率▲0.5%)と9四半期ぶりのマイナス成長になったと推計される。

外需が成長率に対してほぼニュートラルとなる中、設備投資は6四半期連続で増加したが、民間消費、住宅投資の家計部門がいずれも減少し、民間在庫変動が成長率を押し下げたことから、国内需要が5四半期ぶりに減少した。

名目GDPは前期比▲0.2%(前期比年率▲0.8%)と6四半期ぶりのマイナス成長となるだろう。GDPデフレーターは前期比▲0.1%、前年比0.5%と予測する。

実質GDPは2015年10-12月期以来のマイナス成長となる可能性が高いが、その一因となった民間在庫変動は2次速報で上方修正される可能性があること、民間消費の減少は大雪、生鮮野菜の価格高騰といった一時的な要因によるものであることを踏まえれば、景気の回復基調は維持されていると判断される。

4-6月期は一時的なマイナス要因の剥落に伴い民間消費が増加することなどから、潜在成長率を上回るプラス成長に復帰する可能性が高い。ただし、景気の牽引役となってきたIT関連需要には陰りが見られ、在庫が積み上がっている。IT関連の在庫調整が長引けば、景気の停滞色が強まる恐れがあるだろう。

1-3月期は年率▲0.5%を予測~9四半期ぶりのマイナス成長~

2018年1-3月期の実質GDPは、前期比▲0.1%(前期比年率▲0.5%)と9四半期ぶりのマイナス成長になったと推計される1。

外需が前期比・寄与度0.0%(年率0.2%)と成長率に対してほぼニュートラルとなる中、設備投資は前期比0.6%と6四半期連続で増加したが、民間消費(前期比▲0.2%)、住宅投資(前期比▲2.1%)の家計部門がいずれも減少したこと、民間在庫変動が前期比・寄与度▲0.1%(年率▲0.6%)と成長率を押し下げたことから、国内需要が5四半期ぶりに減少した。

実質GDP成長率への寄与度(前期比)は、国内需要が▲0.2%(うち民需▲0.2%、公需0.0%)、外需が0.0%と予測する。

名目GDPは前期比▲0.2%(前期比年率▲0.8%)と6四半期ぶりの減少となるだろう。GDPデフレーターは前期比▲0.1%(10-12月期:同▲0.1%)、前年比0.5%(10-12月期:同0.1%)と予測する。生鮮野菜の価格高騰によって民間消費デフレーターが前期比0.4%の高い伸びとなり、国内需要デフレーターは前期比0.2%の上昇となったが、輸入デフレーターの伸び(前期比1.3%)が輸出デフレーターの伸び(同▲0.3%)を上回ったことがGDPデフレーターを押し下げた。

なお、5/16に内閣府から2018年1-3月期のGDP速報が発表される際には、基礎統計の改定や季節調整のかけ直しなどから、成長率が過去に遡って改定される。当研究所では、2017年10-12月期の実質GDP成長率は前期比年率1.6%から同1.2%へと下方修正されると予測している。この結果、2017年度の実質GDP成長率は1.7%、名目GDP成長率は1.8%になると見込まれる。

2018年1-3月期の実質GDPは2015年10-12月期以来のマイナス成長となった模様だが、景気の回復基調が途切れてしまったと判断するのは早計だ。マイナス成長の一因となった民間在庫変動のうち原材料、仕掛品は1次速報では内閣府による仮置き値が用いられる。2017年10-12月期2次速報時に内閣府が公表した仮置き値では、原材料、仕掛品による実質GDP成長率への寄与度が前期比▲0.2%強(年率▲1%程度)の大幅マイナスとなっていたが、法人企業統計の結果が反映される2次速報では上方修正される可能性もある。

また、民間消費は2四半期ぶりに減少したが、1、2月の大雪、生鮮野菜の価格高騰といった一時的な要因により下押しされており、消費動向を左右する雇用所得環境は着実な改善を続けている。生鮮野菜の価格高騰はすでに一段落しており、3月以降は天候も比較的安定している。実質所得の低迷を主因に消費の回復力が脆弱であることは確かだが、一時的な下押し要因がなくなる4-6月期は民間消費が増加に転じ、実質GDPは潜在成長率を上回るプラス成長に復帰する可能性が高い。

ただし、これまで景気の牽引役となってきたIT関連需要に陰りが見られる点には注意が必要だ。鉱工業指数のIT関連財は2017年7-9月期から3四半期連続で出荷指数が前期比で低下、在庫指数が前期比で上昇しており、在庫調整局面入りが明確となっている。2018年1-3月期のIT関連財の出荷・在庫バランス(出荷・前年比-在庫・前年比)は、▲18.8%ポイントなり、10-12月期の▲6.6%ポイントから悪化幅が拡大した。

また、日本銀行の実質輸出を財別にみると、1-3月期の情報関連輸出は前期比▲0.6%と3四半期ぶりに減少した。最近のIT関連の低迷はiPhoneの販売不振による一時的な要因による部分が大きいとみているが、IT関連の調整が長引けば景気の停滞色が強まる恐れがあるだろう。

-------------------------------

(1)4/27までに公表された経済指標をもとに予測している。今後公表される経済指標の結果によって予測値を修正する可能性がある。

主な需要項目の動向

●民間消費~大雪、野菜高騰の影響で減少~

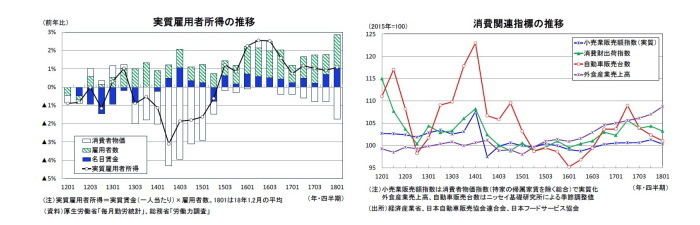

民間消費は前期比▲0.2%と2四半期ぶりの減少を予測する。

失業率が2%台半ばまで低下するなど、雇用所得環境は改善を続けているが、1、2月の大雪の影響で外出が手控えられたこと、生鮮野菜の価格高騰による物価上昇ペースの加速で実質購買力が低下したことが消費の下押し要因となった。

1-3月期の消費関連指標を確認すると、「鉱工業指数」の消費財出荷指数が前期比▲1.1%(10-12月期:同0.4%)、「商業動態統計」の小売業販売額指数(実質)が前期比▲1.1%(10-12月期:同0.6%)といずれも前期比で低下した。財別には、自動車販売台数などの財消費は低調、外食産業売上高などのサービス消費は堅調となっている。

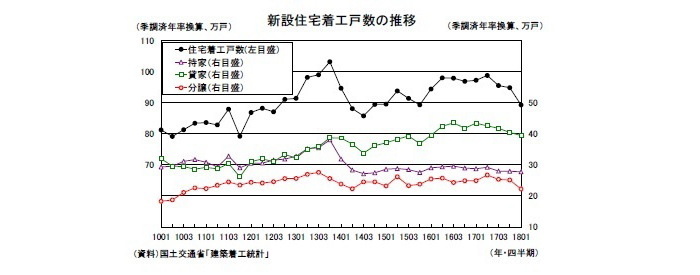

●住宅投資~相続税対策の需要一巡などから3四半期連続の減少~

住宅投資は前期比▲2.1%と3四半期連続の減少を予測する。

住宅投資は、雇用所得環境の改善や低水準の住宅ローン金利が下支えとなっているものの、相続税対策の需要一巡に伴う貸家の減少、マンションの販売価格上昇の影響などから、弱い動きが続いている。新設住宅着工戸数(季節調整済・年率換算値)は2017年4-6月期の98.7万戸をピークに、7-9月期が95.5万戸、10-12月期が94.8万戸、2018年1-3月期が89.2万戸と水準を切り下げている。利用関係別には、1-3月期は分譲住宅の落ち込みが前期比▲11.4%と特に大きかった。GDP統計の住宅投資は工事の進捗ベースで計上され着工の動きがやや遅れて反映されるため、2018年4-6月期も減少する可能性が高い。

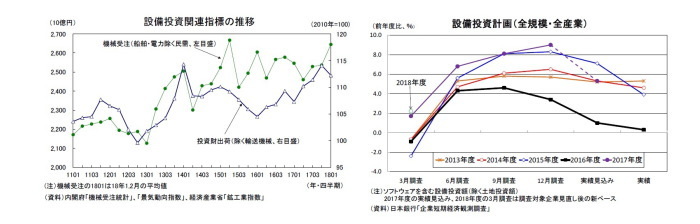

●民間設備投資は前期比0.6%と6四半期連続の増加を予測する。

設備投資の一致指標である投資財出荷(除く輸送機械)は2017年10-12月期の前期比2.4%の後、2018年1-3月期は同▲1.6%と4四半期ぶりに減少した。一方、機械投資の先行指標である機械受注(船舶・電力を除く民需)は2017年10-12月期に前期比0.3%と2四半期連続で増加した後、2018年1、2月の平均は10-12月期を4.3%上回っている。

日銀短観2018年3月調査では、2017年度の設備投資計画(含むソフトウェア、除く土地投資額)が前年度比5.3%(全規模・全産業)となり、前年同時期の前年度比1.0%(2017年3月調査の2016年度計画)を上回り、2018年度当初計画は前年度比2.2%と2017年度当初計画の同1.7%を上回った(ただし、2017年12月調査までと2018年3月調査では調査対象企業の見直しによる不連続が生じている)。設備投資/キャッシュフロー比率は低水準にとどまっており、企業の投資スタンスは積極化しているわけではないが、企業収益の大幅増加に伴う潤沢なキャッシュフローを背景に、設備投資は底堅い動きが続く可能性が高い。

●公的固定資本形成~横ばいが続く~

公的固定資本形成は前期比0.0%の横ばいを予測する。

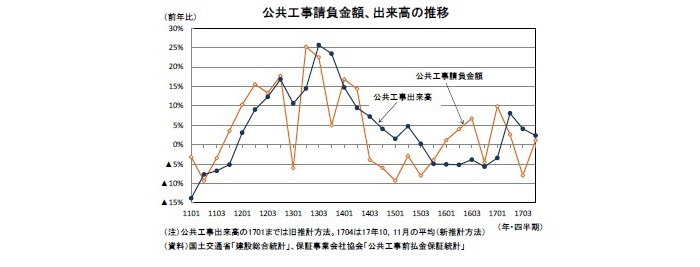

公共工事の先行指標である公共工事請負金額は2017年7-9月期の前年比▲7.9%から、10-12月期には同1.1%と持ち直したが、2018年1-3月期は同▲15.6%と大きく落ち込んだ。一方、公共工事の進捗を反映する公共工事出来高(建設総合統計)は前年比で増加が続いているが、2017年4-6月期の前年比8.1%をピークに7-9月が同4.1%、10-12月期が同3.1%と伸び率は鈍化している(2018年1、2月の平均は前年比1.9%)。なお、建設総合統計は2017年4月から新推計に移行しているため、2017年4月以降の前年比は新推計に基づく参考数値との比較である。

公的固定資本形成は、2016年度補正予算の執行本格化から2017年4-6月期に前期比4.8%の高い伸びとなったが、その効果が一巡した7-9月期に同▲2.6%と落ち込んだ後、横ばい圏の推移が続いている。2017年度補正予算では、災害復旧等・防災・減災事業を中心に公共事業関係費が約1兆円積み増された。しかし、2016年度補正予算の1.6兆円に比べて規模が小さいこと、2018年度の当初予算が公共事業関係費は前年比+0.0%の横ばいとなっていること、先行指標(公共工事請負金額)の弱さを踏まえれば、先行きの公的固定資本形成は弱めの動きとなることが見込まれる。

●外需寄与度~輸出入ともに伸びが鈍化しほぼゼロに~

外需寄与度は前期比0.0%(前期比年率0.2%)と経済成長率に対してほぼニュートラルになったと予測する。財貨・サービスの輸出が前期比0.4%、財貨・サービスの輸入が前期比0.2%とともにほぼ横ばいとなるだろう。

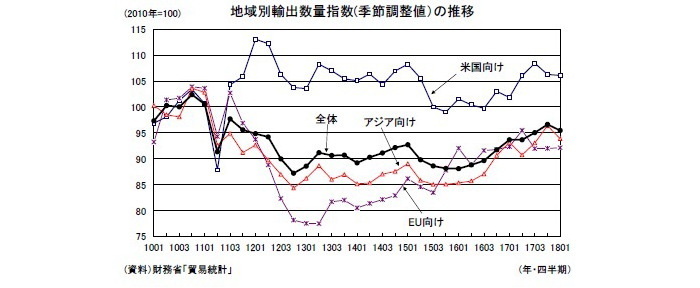

1-3月期の地域別輸出数量指数を季節調整値(当研究所による試算値)でみると、米国向けが前期比▲0.2%(10-12月期:同▲2.0%)、EU向けが前期比0.1%(10-12月期:同0.0%)、アジア向けが前期比▲2.6%(10-12月期:同3.6%)、全体では前期比▲1.2%(10-12月期:同1.7%)となった。

米国向け、EU向けはほぼ横ばいだったが、これまで高い伸びを続けてきたアジア向けが大きく落ち込んだ。また、輸出の牽引役となっていたIT関連は2月に春節の影響で落ち込んだ後、3月の戻りも弱く、変調の兆しも見られる。米中貿易摩擦の悪影響も懸念されることから、ここにきて輸出の先行き不透明感は高まっている。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

斎藤太郎(さいとう たろう)

ニッセイ基礎研究所 経済研究部 経済調査室長・総合政策研究部兼任

【関連記事 ニッセイ基礎研究所より】

・鉱工業生産18年3月-1-3月期は8四半期ぶりの減産、IT関連中心に在庫調整圧力が高まる

・消費者物価(全国18年3月)-コアCPI上昇率は再び1%割れ

・貿易統計18年3月-アジア向け、IT関連輸出が弱い動き、1-3月期の外需寄与度はほぼゼロに

・月次GDPから見た最近の景気動向~18年1-3月期はマイナス成長の可能性が高まるが、回復基調は維持~

・2016年1-3月期の実質GDP~前期比0.1%(年率0.6%)を予測